Il board di Giglio Group ha approvato il resoconto intermedio di gestione al 31 marzo 2018.

La prima frazione dell’esercizio si è chiusa con ricavi consolidati senza rettifiche IFRIS 15 pari a 29,9 milioni, cresciuti in modo esponenziale (+177%) rispetto ai 10,8 milioni registrati nel pari periodo 2017, con una crescita organica pari al 4%, al netto della variazione del perimetro di consolidamento. Il dato, depurato dalle rettifiche derivanti dall’adesione ai principi internazionali, evidenzia un giro d’affari di 15,4 milioni (+42,7% a/a).

L’impatto dell’IFRS 15 si riflette esclusivamente sui ricavi e sui costi generati da Ibox nel 2018, non incluso nel perimetro di consolidamento del primo trimestre 2017. Pertanto la riclassificazione dei ricavi e dei costi secondo il nuovo principio ha determinato aggiustamenti per 14,5 milioni nelle vendite.

Dall’analisi per area di business emerge la crescita del 4,7% a 4,7 milioni della divisione Media, performance attribuibile allo sviluppo della controllata Giglio Tv. Sale del 69,5% a 10,8 il fatturato generato dalla divisione e-commerce, ormai divenuto business principale del gruppo, dopo il consolidamento di Ibox, il multibrand store online e del t-commerce.

Dal lato della distribuzione geografica, nel primo trimestre del 2018 i ricavi si concentrano per il 78% nell’area Euro e UK, per il 17% in Asia e per il 5% in USA.

Sono stati circa 6,5 milioni gli utenti nel primo trimestre del 2018, saliti del 16,2% con transazioni aumentate del 29,8% rispetto al pari periodo dell’anno precedente a riprova dell’efficacia delle nuove tecnologie sviluppate dal gruppo e applicate all’attività di e-commerce.

L’Ebitda si attesta a 3,1 milioni, in crescita del 34,2% rispetto al 1Q 2017, mentre l’Ebitda organico normalizzato, al netto della variazione del perimetro di consolidamento, registra una contrazione del 14 per cento.

L’Ebit segna un progresso di circa il 50% a 1,7 milioni.

L’utile netto si esprime in 0,6 milioni (-28%) dopo aver contabilizzato oneri finanziari per 0,2 milioni (89mila nel 1Q 21017), principalmente dovuti ai maggiori costi del servizio di factoring, e oneri non ricorrenti per circa 0,5 milioni, sostenuti per il passaggio al mercato principale segmento Star.

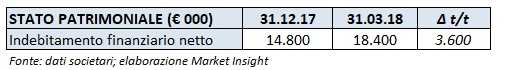

Al 31 marzo 2018, l’indebitamento finanziario netto si attesta a 18,4 milioni, aumentato di circa 3,6 milioni rispetto ai 14,8 milioni di fine dicembre 2017 per effetto dell’assorbimento di liquidità da parte della gestione operativa (1,5 milioni) e investimenti perfezionati per circa 2,1 milioni.

Alessandro Giglio, presidente e Ad della società, ha commentato: “ Gli accordi chiusi nel primo trimestre, a causa delle stagionalità del business, porteranno risultati in termini di ricavi solo a partire da fine anno, ma ci proietteranno verso un 2019 ancora più sosddisfacente. Negli ultimi mesi abbiamo lavorato intensamente a supporto dello sviluppo e della realizzazione di ibox.it – il nostro multibrand store on line – e del t-commerce. Prevediamo di lanciare entrambi prima dell’estate.”