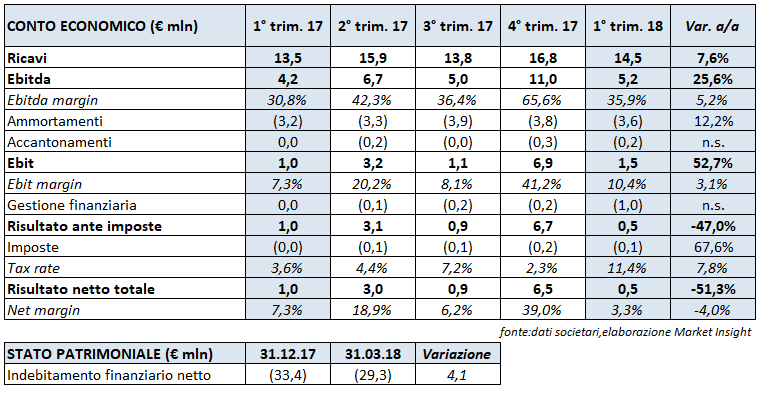

L’operatore di servizi dati e infrastrutture nel mercato delle telecomunicazioni ha archiviato il primo trimestre del 2018 con ricavi dell’attività caratteristica per 14,5 milioni, in aumento del 7,6% rispetto a 13,5 milioni del pari periodo 2017.

Si evidenzia un incremento del 3,5% dei servizi di telecomunicazione, che si attestano a 12,5 milioni, mentre i ricavi su concessioni diritti d’uso e manutenzione di rete sono passati da 1,5 a 2 milioni.

La suddivisione per mercato dei ricavi dell’attività caratteristica è la seguente: Wholesale Nazionale 6,0 milioni (41%), Wholesale Internazionale 6,5 milioni (45%), di cui 0,6 milioni (4%) relativi a AAE-1, e Business 2,0 milioni (14%).

Nel trimestre proprio l’attività sul segmento Business, con 208 clienti attivi, ha registrato un forte impulso e una crescita del fatturato pari al 35% e degli ordini pari al 68% (a 3,6 milioni, 28% dell’ordinato totale). Il tutto grazie a una serie di iniziative mirate, lo sviluppo di nuovi servizi basati sulla piattaforma Cloud (tra cui la cybersecurity in Cloud) e l’arricchimento dei servizi di Data Center con il programma di Partnership “Smart SaaS Program”, rivolto a società che sviluppano soluzioni innovative rivolte al mercato Business, come IoT e applicazioni per la Digital Transformation. Il mercato sfrutta inoltre il driver dell’attuale domanda di banda ultralarga.

Bene anche il Wholesale Nazionale, i cui ricavi nel periodo sono cresciuti del 13% e gli ordini del 21% a 7,0 milioni, mentre nel Wholesale Internazionale i ricavi sono scesi del 3% e gli ordini del 33% a 2,1 milioni.

L’Ebitda dei primi tre mesi del 2018 è stato pari a 5,2 milioni, in crescita del 25,6% rispetto ai 4,2 milioni dello stesso periodo del 2017, con un margine sui ricavi caratteristici pari al 35,9% rispetto al 30,8% del primo trimestre 2017. Tale risultato ha beneficiato dell’incremento dei ricavi e del migliorato mix. L’Ebit è pari a 1,5 milioni, in aumento del 52,7% su base annua.

Gli oneri finanziari si attestano a 1,0 milione rispetto a 0,05 milioni del primo trimestre 2017 e sono principalmente dovuti a 0,6 milioni per differenze cambio negative sulla conversione della liquidità in valuta americana, che ha risentito del negativo andamento del cambio euro/dollaro, e per 0,3 milioni relativi a interessi passivi su mutui che fino all’entrata in funzione del sistema in cavo AAE-1 venivano capitalizzati.

L’utile netto dei primi tre mesi del 2018 è pari a 0,5 milioni rispetto a 1 milione del primo trimestre del 2017.

La posizione finanziaria netta al 31 marzo risulta positiva (liquidità) per 29,3 milioni, in flessione rispetto ai 33,4 milioni del 31 dicembre 2017 come effetto di un minor contributo generato dall’attività operativa.

Nel corso primo trimestre 2018 gli investimenti ammontano a 4,8 milioni di cui 3,6 milioni in infrastruttura fisica, 1,1 milioni in relazione all’Area Strategica AAE-1 e per la parte residua ad altri investimenti. Gli investimenti in infrastruttura si riferiscono principalmente alla realizzazione dei collegamenti clienti, all’acquisto di infrastruttura IT, al potenziamento della rete metropolitana e al backbone.

A partire dall’esercizio 2018 è diventata obbligatoria l’adozione dei nuovi principi contabili IFRS 15 e IFRS 9, che non hanno comportato impatti significativi sul conto economico. La Società ad oggi conferma l’attuale guidance per l’esercizio in corso, che è stata elaborata sulla base dei principi contabili precedentemente in vigore. Si ricorda che per il 2018 si prevedono: fatturato atteso tra i 67 e 71 milioni, Ebitda tra 24 e 28 milioni, investimenti nel range 28-31 milioni e una PFN positiva compresa fra 37 e 40 milioni.

Nonostante il set di risultati positivi e la conferma della guidance, intorno alle 10:40 il titolo Retelit scambia in ribasso di oltre il 6% in area 1,84 euro. Da inizio anno il titolo resta comunque in rialzo di circa l’11% e negli ultimi 6 mesi ha guadagnato circa il 36 per cento.