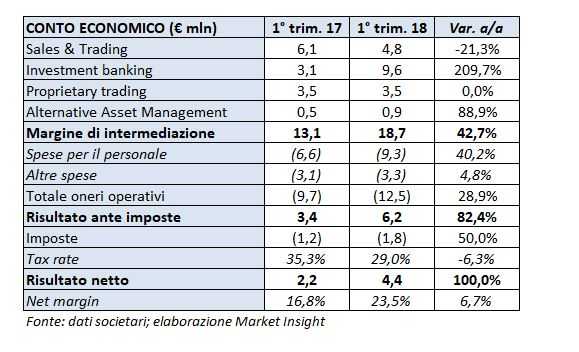

Il Cda di Equita Group ha approvato la trimestrale al 31 marzo 2018, che presenta un significativo progresso rispetto al pari periodo 2017 legato alla performance dell’area Investment Banking e allo sviluppo dell’Alternative Asset Management. Il margine di intermediazione è salito da 13,1 a 18,7 milioni, con un incremento del 42,7 per cento.

Nel dettaglio, a livello di singole aree di business, i ricavi del Sales &Trading, al netto delle commissioni passive e degli interessi, sono scesi del 21,3%, da 6,1 a 4,8 milioni, in seguito alla riduzione dei volumi complessivamente intermediati sul mercato italiano nel primo trimestre rispetto al periodo di confronto, che era stato contraddistinto da un andamento particolarmente favorevole. Il settore non ha ancora beneficiato dell’acquisizione delle attività di Brokerage & Primary Market e Market Making di Nexi che, annunciata a marzo 2018, contribuirà ai ricavi consolidati di Equita Group a partire dal secondo semestre 2018.

I ricavi dell’Investment Banking sono passati da 3,1 a 9,6 milioni, per la significativa crescita del numero di operazioni finanza straordinaria coordinate dalla società, per l’ampliamento della gamma dei servizi offerti e del team di professionisti dedicati nonché per le positive condizioni dei mercati finanziari italiani e internazionali.

Il Proprietary Trading ha prodotto ricavi, al netto delle commissioni passive e degli interessi, sostanzialmente stabili a 3,5 milioni, con un solido contributo dei ricavi “client driven” che hanno rappresentato circa il 42% dei ricavi complessivi della linea di business. L’acquisizione delle attività di Brokerage & Primary Market e Market Making di Nexi sarà un importante fattore di sviluppo.

I ricavi dell’Alternative Asset Management sono passati da 0,5 a 0,9 milioni per i maggiori asset in gestione sia del fondo di Private Debt sia delle gestioni patrimoniali in delega. In particolare, gli Asset under Management ammontano a 641 milioni, in leggera diminuzione rispetto ai 654 milioni del 31 dicembre 2017.

Le spese del personale hanno mantenuto un’incidenza stabile sui ricavi netti, mentre le altre spese amministrative, pur essendo aumentate in valore assoluto, hanno registrato un minor peso percentuale.

L’utile netto è raddoppiato dai 2,2 milioni del primo trimestre 2017 a 4,4 milioni, sia per l’incremento dell’utile delle attività ordinarie sia per la minor incidenza delle imposte sul reddito, scese dal 35,3% al 29% per effetto dell’eliminazione dell’addizionale Ires su Equita Sim e dei benefici derivanti dall’ACE.

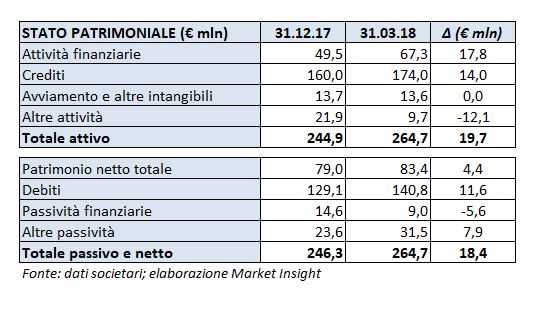

Sul fronte patrimoniale, il patrimonio netto si fissa a 83,4 milioni, mentre il Total Capital Ratio al 31 marzo 2018 è pari al 25,11% rispetto al 29,84% a fine anno 2017. La differenza è da imputarsi principalmente ai maggiori investimenti in società finanziarie.

Sono proseguiti i lavori per il passaggio delle azioni Equita Group dall’Aim al Mercato Telematico Azionario, Segmento Star, entro la fine del 2018.

L’Ad Andrea Vismara ha commentato: “Siamo molto soddisfatti dei risultati conseguiti nel primo trimestre del 2018 e del progressivo sviluppo delle aree di Investment Banking e di Alternative Asset Management che ha consentito un’ulteriore crescita e diversificazione dei ricavi, in linea con quanto comunicato al mercato in sede di IPO”.