Il Cda di CdR Advance Capital, società di investimentocon il ruolo di holding di partecipazioni stabili in seno a società operanti nel settore “core” delle specialsituations, ha approvato il bilancio consolidato e il progetto di bilancio al 31 dicembre 2017.

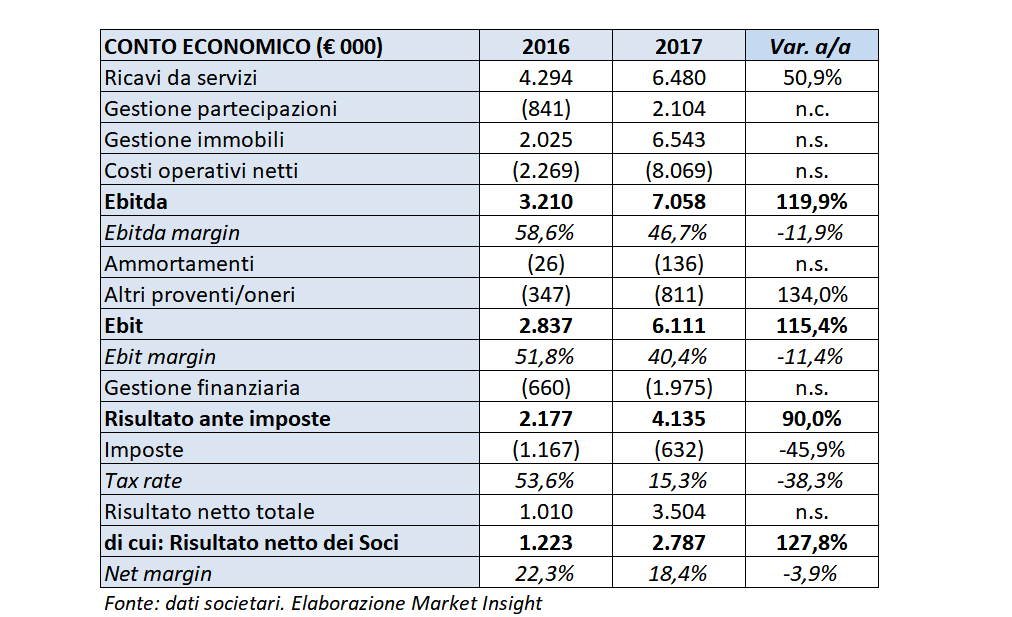

Il volume della produzione consolidata si è incrementato del 20% passando da 13,2 a 15,9 milioni, comprensivo dell’effetto di riallineamento netto degli investimenti immobiliari sceso da 2,5 a 0,9 milioni. In particolare, i ricavi da servizi sono aumentati del 50,9%, da 4,3 a 6,5 milioni e nel 2017 comprendono rivalutazioni al fair value dei crediti non performing per 2 milioni. Le rettifiche di valore delle partecipazioni e titoli, negative per 0,8 milioni nel 2016, sono positive per 2,1 milioni.

L’Ebitda è più che raddoppiato a 7,1 milioni, a seguito del risultato conseguito dalle attività core (acquisto e valorizzazione di assets non performing e dei servizi di facility management nel settore immobiliare resi a terzi) nonché degli effetti netti portati dall’acquisto del controllo di Advance Sim (0,6 milioni) e di Borgosesia (1,7 milioni).

Nonostante i maggiori ammortamenti, anche l’Ebit è più che raddoppiato passando da 2,8 a 6,1 milioni. La marginalità, seppure elevata, è diminuita in percentuale dei ricavi causa il forte incremento di questi ultimi.

Il conto economico, appesantito dal saldo negativo della gestione finanziaria, aumentato da 0,7 a 2 milioni, ha per contro beneficiato del minor tax rate e chiude con un risultato netto di competenza dei Soci salito da 1,2 a 2,8 milioni.

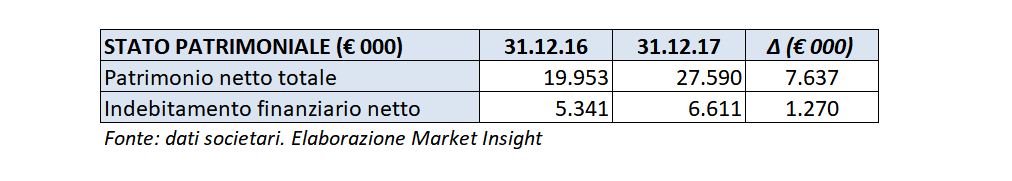

Dal lato patrimoniale, l’indebitamento finanziario netto è salito dai 5,3 milioni di fine 2016 a 6,6 milioni, a fronte di un patrimonio netto totale di 27,6 milioni. Su base consolidata, al 31 dicembre 2017, il Net Asset Value delle azioni di categoria A (quotate) si attesta a 1,6216 euro con un incremento del 15,70% su base annua al lordo dell’effetto portato dallo stacco della cedola 2016 (13,73% al netto dello stesso).

Sulla base di un utile netto della capogruppo di 1,3 milioni, il Cda proporrà la distribuzione di un dividendo di 0,051 euro per ogni azione di categoria A (quotata) da corrispondersi quanto a 0,01326 in danaro e per la restante quota in natura, mediante l’assegnazione di azioni ordinarie Borgosesia, avuto conto di un valore unitario di queste, sulla base della stima rassegnata da un esperto indipendente, di 1,1789 euro in ragione di 48 azioni Borgosesia ogni 1.499 azioni di categoria A possedute al momento dello stacco cedola. Il dividendo proposto verrà messo in pagamento a partire dal 18 luglio, con stacco cedola il 16 luglio.

Il Cda ha altresì approvato il piano industriale 2018-2022 che, tra l’altro, prevede la scissione del patrimonio di CdR Advance Capital a favore di Borgosesia e ciò ad eccezione della partecipazione detenuta in Advance Sim.

L’andamento della gestione per l’esercizio in corso risulterà significativamente influenzato dai tempi di esecuzione del processo di ristrutturazione societario a base del piano industriale che dovrebbe condurre al trasferimento della più parte delle attività operative del gruppo a favore di Borgosesia.