Il Cda di Imvest, attiva nei servizi di locazione, trading e sviluppo immobiliare, ha approvato il bilancio consolidato relativo all’esercizio 2017.

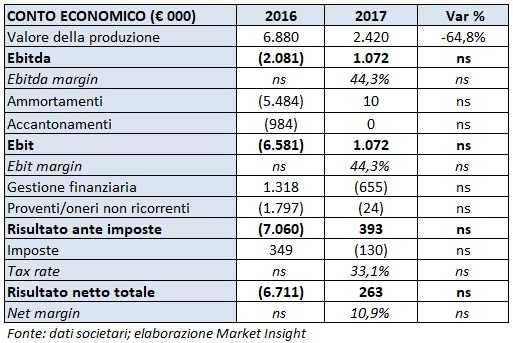

Nel periodo in esame, il valore della produzione del gruppo, pari a 2,4 milioni, risulta in calo del 64,8% su base annua. Una riduzione che riflette la decisione del nuovo management di rivedere le linee di business, incentrando l’operatività sulla dismissione dei pacchetti immobiliari e la riqualificazione degli immobili in portafoglio piuttosto che nello sviluppo di nuove costruzioni. A tal proposito i ricavi core, legati cioè alla vendita e stipula dei contratti di cessione di opzioni in acquisto sottoscritte dalla società e a canoni riguardanti gli immobili locati, pari a 1,6 milioni, hanno registrato un netto calo rispetto al 2016 (7,3 milioni). In aggiunta, il dato del 2017 include una sopravvenienza attiva per 0,8 milioni relativa a una rettifica di costi rilevati nel 2016.

Il gruppo ha registrato però un significativo miglioramento della redditività, riconducibile a una sensibile riduzione dei costi per servizi, degli ammortamenti e delle svalutazioni, nonché all’azzeramento della voce accantonamenti per rischi. L’Ebit si è così attestato a 1,1 milioni rispetto a un deficit di 6,6 milioni del 2016.

La gestione finanziaria presenta un saldo negativo di 655mila euro, a fronte di un importo positivo per 1,3 milioni nel 2016. In merito si segnalano i maggiori interessi passivi maturati sul prestito obbligazionario Imvest 5% 2013-2018.

La notevole riduzione della voce “rettifiche attività finanziarie”, passate a un importo negativo di 24 mila euro rispetto da 1,8 milioni quando includeva le svalutazione della partecipazione nella collegata Barcaccia 2000 e in I.T.E.T, hanno spinto il risultato finale a un utile di 263 mila euro, rispetto alla perdita di 6,7 milioni riportata nel precedente esercizio.

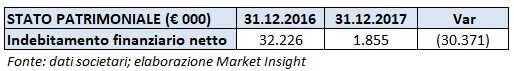

Sul fronte patrimoniale, al 31 dicembre 2017 l’indebitamento finanziario netto si attesta a 1,9 milioni, in netto calo dai 32,2 milioni di fine 2016.

Si ricorda che lo scorso dicembre il gruppo ha approvato il piano industriale 2018-2022, focalizzato su uno sviluppo immobiliare all’estero (specialmente in Regno Unito) da perseguire insieme ad una crescita del business e al proseguimento delle operazioni di trading immobiliare in Italia. Gli investimenti previsti dal piano industriale ammontano a circa 265 milioni. In merito, il Cda della società romana ha recentemente deliberato l’emissione del prestito obbligazionario convertibile “Bond Imvest”, cedola 6,5%, scadenza 2023, per un importo nominale massimo di 50 milioni.

Inoltre, la società attualmente prosegue nel progetto di quotazione (dual listing) delle azioni sul NEX Exchange Growth Market di Londra.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Mevim