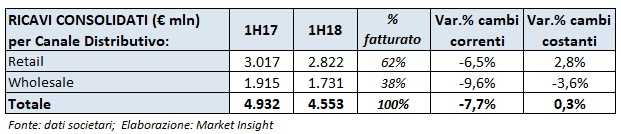

Il board del leader veneto dell’occhialeria ha presentato i conti del primo semestre 2018, chiuso con un fatturato pari a 4.553 milioni, in calo del 7,7% a cambi correnti rispetto ai primi sei mesi del 2017 (+0,3% a cambi costanti).

Nel dettaglio dall’analisi dei ricavi per canali distributivi, emergono ricavi per 1.731 milioni della divisione wholesale (-3,6% a cambi costanti, -9,6% a cambi correnti), la crescita del Nord America a bilancia in parte il temporaneo rallentamento dell’Europa, dovuto alle nuove politiche commerciali in atto e al meteo avverso.

La divisione retail, in accelerazione nel secondo trimestre, riporta su i sei mesi il fatturato a 2.822 milioni (+2,8% a cambi costanti, -6,5% a cambi correnti), grazie al contributo di

Sunglass Hut, dei negozi Ray-Ban, di OPSM in Australia e dell’ottima performance delle

piattaforme e-commerce.

A livello geografico, in Nord America il fatturato del primo semestre cresce dell’1,8% a parità cambi (-8,7% a cambi correnti) e registra in entrambe le divisioni un’accelerazione rispetto alla performance dei primi tre mesi dell’anno. Il risultato della divisione retail, con vendite in crescita del 2,9% a cambi costanti (-7,4% a cambi correnti), ha beneficiato dell’apertura di circa 170 shop-in-shop di Sunglass Hut, delle vendite realizzate negli store Bass Pro e Cabela’s e dalla buona performance di Target Optical e Ray-Ban.com.

L’America Latina riporta vendite in aumento del 2,5% a cambi costanti, variazione che diventa negativa considerando i cambi correnti (-10,1%). Da segnalare, il positivo trend delle vendite in Brasile, che contribuisce al risultato grazie alla crescita del business in franchising di Óticas Carol, con 80 nuove aperture nei primi sei mesi dell’anno.

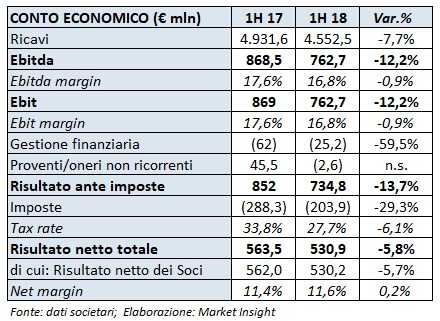

A livello operativo, l’Ebitda del periodo si è attestato a 762,7 milioni, in calo del 12,2% rispetto al pari periodo 2017. Scende inoltre di circa un punto percentuale la marginalità sui ricavi.

Dopo la contabilizzazione degli oneri derivanti dalla gestione finanziaria e di poste di carattere straordinario legati al progetto di fusione con Essilor, l’utile ante imposte si esprime in 734,8 milioni. Al netto della pressione fiscale, che ha pesato per il 27,7% (33,8% nel 1H 2017), l’utile del periodo si attesta a 530,9 milioni contro i 563,5 milioni nel 1° semestre 2017.

Al 30 giugno 2018, l’indebitamento finanziario netto del gruppo si attesta a 900 milioni, peggiorando di circa 160 milioni rispetto a fine dicembre 2017.

Leonardo Del Vecchio, presidente di Luxottica, ha commentato:“Continuiamo ad investire sull’eccellenza del prodotto e sull’innovazione. La produzione ‘made in Japan’ e le lenti Barberini arricchiscono la nostra offerta nell’area del lusso. Prosegue inoltre l’evoluzione digitale del gruppo, con il business e-commerce sempre più centrale nella nostra strategia e la comunicazione focalizzata sui canali social e multimediali”.