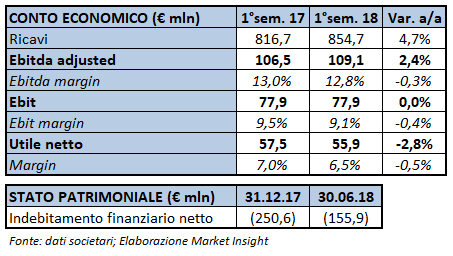

Il gruppo ha chiuso i primi sei mesi del 2018 con ricavi in aumento del 4,6% a 854,7 milioni, mostrando una forte crescita a parità di cambi in tutti i principali mercati di riferimento grazie soprattutto al buon andamento delle macchine per il caffè e del marchio. La marginalità è risultata sostanzialmente stabile rispetto al pari periodo del 2017, con l’incremento dei volumi compensato dai maggiori costi delle materie prime e di marketing. L’utile netto è diminuito del 2,8% a 55,9 milioni, mentre la posizione finanziaria netta è positiva per 155,9 milioni. Migliorati i target 2018.

De’Longhi ha chiuso il primo semestre con ricavi in crescita del 4,6% a 854,7 milioni, nonostante l’effetto cambio negativo per 41 milioni (+9,7% a cambi costanti).

A livello di aree geografiche, l’Europa sud-occidentale ha segnato un +4,3% a 352,5 milioni (+5,3% la variazione organica), con il recupero della Francia nel secondo trimestre e con Austria e Svizzera in crescita a doppia cifra che hanno più che compensato la flessione in Italia e Grecia.

L’Europa nord-orientale ha registrato un progresso del 8,8% a 204,2 milioni (+14% la variazione organica), nonostante l’andamento negativo del mercato inglese. Negativa l’area MEIA, che ha segnato un -5,3% a 59,5 milioni risultando però in crescita a parità di cambi (+5% la variazione organica). Crescita sostenuta in APA, in aumento del 4,4% a 238,5 milioni (+14,2% la variazione organica).

Per quanto riguarda le linee di prodotto, continua la forte progressione delle macchine per il caffè (+22% organico), con un contributo positivo da parte di tutti i segmenti dell’espresso, e un marchio Braun molto tonico, due comprati che rappresentano circa il 56% del fatturato.

L’andamento dei margini da un lato ha beneficiato della sostenuta crescita organica, soprattutto nelle famiglie di prodotto più premium, ma dall’altro lato ha risentito di una certa pressione sul costo delle materie prime, in linea con le aspettative della società.

L’Ebitda adjusted è aumentato del 2,5% a 109,1 milioni, con un’incidenza sul fatturato al 12,8% (-30 punti base), mentre l’Ebit è rimasto sostanzialmente stabile a 77,9 milioni, con un ros al 9,1% (-40 punti base), dopo aver assorbito maggiori oneri non ricorrenti per 2,2 milioni, al lordo dei quali si sarebbe incrementato del 2,8 per cento.

Il semestre si è chiuso con un utile netto in calo del 2,8% a 55,9 milioni, nonostante il minor carico fiscale in relazione alle agevolazioni previste dalla normativa del “patent box”. Al netto delle componenti non ricorrenti l’utile netto è stato pari a 57,6 milioni, in crescita del 15,3 percento.

Dal lato patrimoniale, la liquidità netta, rispetto al 31 dicembre 2017, è diminuita di circa 95 milioni a 155,9 milioni, dopo un flusso di cassa operativo per 44,2 milioni e il pagamento di dividendi per 149,5 milioni.

Infine, alla luce dei risultati del semestre che evidenziano un trend di crescita organica sostenuto, il management ha migliorato la guidance 2018, ritenendo di poter conseguire, per il corrente anno, una crescita organica dei ricavi ad un tasso “high-single digit” ed un valore dell’Ebitda adjusted in linea con la parte alta del consenso (ad oggi ricompresa nel range 326- 339 milioni).