Il board della maison del lusso di Salvatore Ferragamo ha approvato i conti sulla gestione del secondo trimestre 2018, chiuso con risultati sostanzialmente in linea con le stime di consensus raccolte da Bloomberg che già prevedevano una forte contrazione dei ricavi, a causa dell’effetto cambi negativo, oltre che risultati economici di bilancio deludenti per il periodo di transizione che il gruppo sta affrontando.

Nel secondo trimestre 2018, i ricavi si sono attestati a 369,8 milioni, in calo del 9,5% rispetto al pari periodo dell’esercizio precedente. Dall’analisi delle vendite per area geografica emerge un calo a doppia cifra di entrambi i mercati di riferimento del gruppo. Più precisamente scendono del 12,2% a 94,1 milioni le vendite realizzate in Europa (25% del fatturato totale) e del 10,3% a 141,9 milioni di quelle registrate in Asia Pacifico (38% del fatturato totale). Quest’ultima, oltre all’impatto negativo dell’effetto cambi, sconta la forte diminuzione del turismo cinese e della razionalizzazione del network in Corea del Sud.

Sostanzialmente stabili le vendite realizzate sui mercati di minor rilevanza per il gruppo come Giappone e Centro-Sud America, mentre cala il fatturato in Nord America (-7,8% a 86,8 milioni) a causa dell’andamento sfavorevole delle vendite nei department store.

A livello di categoria merceologica, si segnala il calo dell’11% a 162,1 milioni delle calzature e del 4,3% a 146,6 milioni della pelletteria, entrambi prodotti di punta che pesano per circa l’84% sul giro d’affari totale del gruppo.

A livello di categoria merceologica, si segnala il calo dell’11% a 162,1 milioni delle calzature e del 4,3% a 146,6 milioni della pelletteria, entrambi prodotti di punta che pesano per circa l’84% sul giro d’affari totale del gruppo.

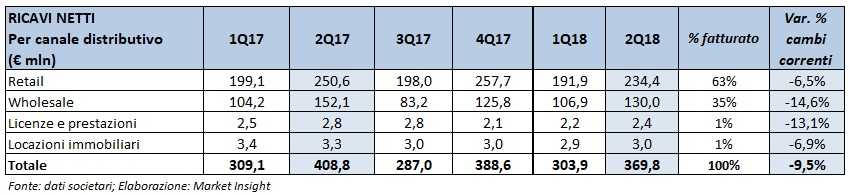

Dall’analisi del fatturato per canale distributivo, emerge la contrazione del 6,5% a 234,4 milioni delle vendite dirette (63% del fatturato totale) e il calo del 14,6% di quelle indirette wholesale, passate da 152,1 milioni a 130 milioni.

Al 30 giugno 2018, la rete distributiva del gruppo era composta da 677 negozi di cui 407 a gestione diretta e 270 punti vendita monomarca operati da terzi nel canale wholesale, travel retail e nei principali department store.

Il reddito operativo riflette la contrazione del fatturato che ha portato entrambi i margini a segnare un forte calo rispetto al periodo di confronto, con l’Ebitda a 84,2 milioni (-18,5%) e l’Ebit a 67,5 milioni (-23,1%).

A fronte di un decremento degli oneri finanziari passati da 5,2 milioni a 3,4 milioni, la gestione si è chiusa con un utile netto pari a 48,3 milioni. Un risultato sostanzialmente in linea con le previsionei degli analisti (48,8 milioni) ma che segna un ribasso del 26,8% rispetto ai 66 milioni di utile relizzati nel pari periodo dell’esercizio precedente.

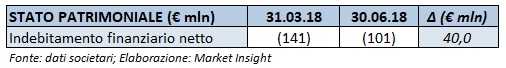

Al 30 giugno 2018, il gruppo presenta liquidità finanziaria netta per 101 milioni, peggiorata di circa 40 milioni rispetto al dato presentato a fine marzo 2018.

Per l’intero anno ci si attende il perdurare di un effetto sfavorevole dei cambi e di un mix di canali retail ancora insoddisfacente, unitamente al non facile contesto del canale wholesale. In questo scenario prosegue l’attuazione del programma mirato di investimenti per il rilancio del Brand e l’ottimizzazione dei processi.