Ubi ha archiviato il primo semestre 2018 con un margine di intermediazione pari a 1.811,6 milioni. Il risultato netto di gestione e l’utile netto, invece, si sono attestati rispettivamente a 352 milioni e a 208,9 milioni. I risultati del periodo in esame includono anche l’entrata nel perimetro delle tre Good Bank acquisite lo scorso maggio 2017, i cui effetti contabili sono stati imputati a partire dal 1° aprile 2017 e, pertanto, i dati dei primi sei mesi del 2018 non sono direttamente confrontabili con quelli del 2017.

Ubi ha chiuso i primi sei mesi del 2018 con un margine di intermediazione pari a 1.811,6 milioni. Tuttavia, la banca nella nota sottolinea che “A causa della differenza di perimetro, non è quindi significativo il raffronto del 1° semestre 2018 con il 1° semestre 2017”. Questo in quanto gli effetti contabili derivanti dall’acquisizione delle tre Good Bank (avvenuta il 10 maggio 2017) sono stati recepiti a partire dal secondo trimestre 2017.

Tornando ai conti, le commissioni nette hanno raggiunto 808,8 milioni, grazie alla componente legata all’attività di collocamento dei prodotti del risparmio gestito e assicurativi e a quella riferita al comparto titoli, mentre quella legata all’attività bancaria tradizionale hanno mostrato una buona tenuta.

Il margine d’interesse si è attestato a 938,2 milioni, supportato dalla crescita degli impieghi e dalla riduzione del costo della raccolta.

Gli oneri operativi si sono fissati a 1.189,4 milioni. Nello specifico, le spese per il personale sono state pari a 749,9 milioni, mentre le altre spese amministrative, inclusive di contributi di sistema per 47,1 milioni, sono ammontate a 439,6 milioni.

Dopo rettifiche nette su crediti per 266,3 milioni (costo del rischio annualizzato di 61 pb), il risultato netto di gestione ha toccato 352 milioni, mentre l’utile netto è stato pari a 208,9 milioni. Escludendo le poste non ricorrenti, l’utile netto si sarebbe attestato a 222,1 milioni.

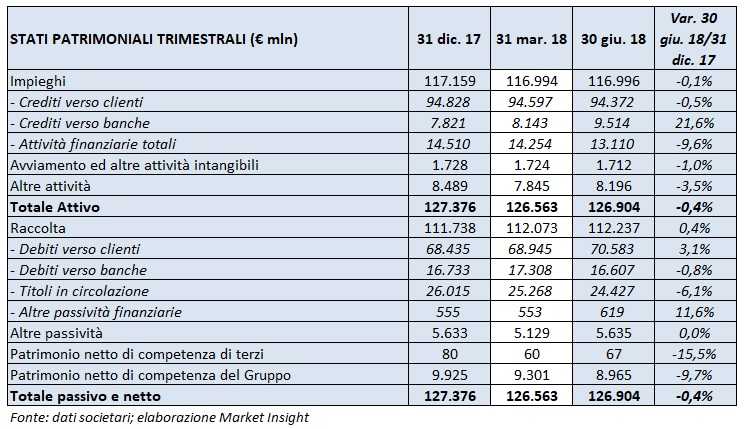

Sul fronte patrimoniale, gli impieghi verso la clientela al 30 giugno 2018 ammontano a 94,4 miliardi. Lo stock di crediti deteriorati lordi è pari a 12 miliardi, con un livello di copertura al 50,53% inclusi gli stralci. Più in particolare, le sofferenze lorde si fissano a 7,2 miliardi con un coverage ratio del 63,90 per cento includendo gli stralci. I crediti deteriorati netti ammontano a 7,1 miliardi, di cui 3,5 miliardi di sofferenze.

La raccolta totale si attesta a 112,2 miliardi, al cui interno 70,6 miliardi sono riferiti alla clientela.

Sul fronte della solidità patrimoniale, il Cet1 fully loaded a fine giugno è pari all’11,42% (11,43% al 31 dicembre 2017), mentre quello phased in si attesta all’11,78% (11,56% a fine 2017). L’impatto negativo dell’allargamento degli spread è stato parzialmente compensato dalla quota di utile del periodo capitalizzata e dalla chiusura dello shortfall a seguito di maggiori rettifiche.