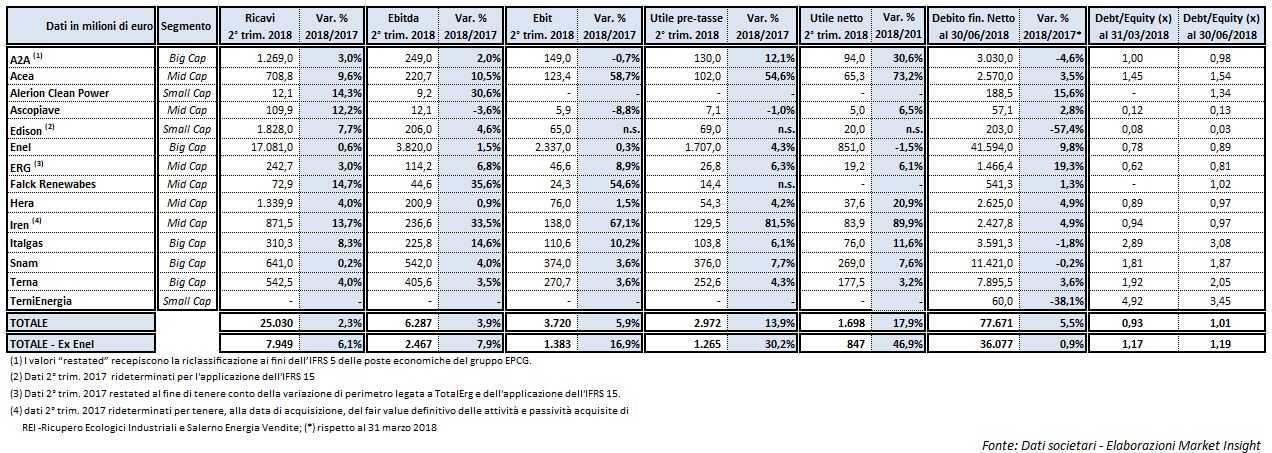

Nel periodo aprile-giugno dell’anno in corso i risultati economici aggregati delle 14 principali società del settore utility e delle rinnovabili quotate a piazza Affari sono migliorati rispetto a quelli del secondo trimestre del 2017 a livello di margine operativo lordo (+3,9% a/a) e soprattutto di utile netto (+17,9% a/a). Alla base dell’incremento dell’Ebitda su base tendenziale il maggior contributo di Big Cap come Enel, Snam e Italgas, ma anche delle ex-municipalizzate Iren e Acea e dei tre gruppi focalizzati nelle rinnovabili, cioè Alerion, Erg e Falck Renewables. Il balzo dell’utile netto aggregato è attribuibile principalmente al ritorno a un risultato netto positivo per Edison e alla crescita a doppia cifra della bottom line delle principali multi-utility. Sul fronte dello stato patrimoniale, il debito finanziario netto aggregato al 30 giugno è aumentato del 5,5% in quanto l’incremento del passivo del colosso elettrico italiano è stato solo parzialmente compensato dal calo della stessa voce di A2A, Edison (più che dimezzato), ma anche di Italgas.

EBITDA – Il margine operativo lordo complessivo del settore utility e delle rinnovabili nel periodo in esame è cresciuto del 3,9% su base annua, a fronte di ricavi in progresso del 2,3% rispetto al secondo trimestre del 2017. A sostenere la redditività operativa del comparto in esame l’entrata in esercizio delle infrastrutture realizzate con gli investimenti effettuati negli scorsi anni, mentre nei business liberalizzati i margini della generazione elettrica hanno beneficiato, soprattutto nel caso di Enel, del forte incremento dei prezzi elettrici sul mercato all’ingresso (+18% su base annua), del balzo dell’output idroelettrico (+53,5% su base annua). In presenza di ritorni sostanzialmente invariati rispetto al 2° trimestre del 2017, il contenimento dei costi operativi ha consentito ai gruppi attivi in business regolati un aumento dell’Ebitda in presenza di un leggero rialzo dei ricavi.

Passando all’analisi dell’andamento della gestione caratteristica prima degli ammortamenti dei singoli gruppi, è necessario ricordare che l’Ebitda consolidato di Enel rappresenta il 60,8% del margine operativo lordo aggregato del settore. Nel 2° trimestre del 2018 il gruppo guidato da Francesco Starace ha registrato un margine operativo lordo pari a 3,82 miliardi, in crescita dell’1,5% rispetto allo stesso periodo del 2017, grazie soprattutto al balzo dell’Ebitda in Nord-Centro America, senza dimenticare il contributo positivo delle attività italiane e di quelle dell’America latina.

Escludendo Enel, il margine operativo lordo aggregato del 2° trimestre del 2018 è aumentato del 7,9% su base annua sulla scia dei dati positivi riportati dai due colossi dei business regolati nei tre mesi in esame. In particolare, Snam ha registrato nel periodo aprile–giugno dell’anno in corso un incremento dell’Ebitda del 4% su base annua, riflettendo l’incremento della componente trasporto (+7,4% su base annua) mentre il margine operativo lordo di Terna, è salito del 3,5 per cento. Sempre nell’ambito delle infrastrutture energetiche, l’Ebitda di Italgas è cresciuto del 14,6% su base annua, grazie al mix costituito da maggiori ricavi e da minori costi operativi, con quest’ultimi che hanno risentito dei minori oneri per servizi e prestazioni, della flessione degli accantonamenti netti ai fondi rischi e spese future e della riduzione delle spese nette relative ai Titoli di efficienza energetica.

Con riferimento alle ex-municipalizzate, numeri in calo a livello di Ebitda sono stati resi noti da Ascopiave (-3,6% su base annua), mentre ha fatto meglio del periodo aprile – giugno dello scorso anno A2A, con il margine operativo lordo in crescita del 2% su base annua grazie al maggior contributo della Business Unit Generazione (+50% su base annua) che ha più che compensato la flessione del Business Unit Mercato (-4,1% su base annua), Ambiente (-3% su base annua) e Reti e Calore (-8,3% su base annua). Positivo anche il 2° trimestre di 2018 Hera (+0,9% su base annua), grazie alle buone performance operative del settore gas (+11% su base annua) e ambiente (+3,7% su base annua) che hanno più che compensato la flessione dell’Ebitda registrata business dell’acqua (-1,5% su base annua) e in quello dell’energia elettrica (-10,4% su base annua).

Nelle rinnovabili spicca l’incremento del 35,6% e del 30,6% su base annua dal margine operativo lordo registrato da Falck Renewables e da Alerion Clean Power nel periodo aprile-giugno dell’anno in corso. Nel dettaglio, il gruppo guidato da Toni Volpe ha beneficiato di un effetto non ricorrente per 7,1 milioni. Escludendo, infatti, questo elemento one-off, l’Ebitda sarebbe salito del 14% su base annua. L’Ebitda di Alerion Clean Power ha, invece, beneficiato di un efficace contenimento dei costi operativi. Bene anche Erg, il cui margine operativo lordo è aumentato del 6,8% su base annua.

RISULTATO NETTO – Il dato aggregato è balzato del 17,9% su base annua (+46,9% su base annua escludendo il contributo di Enel) grazie soprattutto alla buona performance operativa, oltre che ai più bassi oneri finanziari.

A livello di singoli gruppi, Enel ha chiuso il periodo in esame con un utile netto di 851 milioni, in flessione dell’1,5% su base annua, a causa della crescita del 14,3% su base annua delle imposte e con un tax rate salito al 30% dal precedente 27,4 per cento.

Nei business regolati è da segnalare il deciso incremento, pari al +11,6% su base annua, della bottom line di Italgas per effetto dell’aumento dell’Ebit di 10,2 milioni, e dalle minori imposte sul reddito (-1,9 milioni), grazie a un tax rate ridotto al 26,8% dal 30,4% del secondo trimestre 2017, parzialmente compensati da maggiori oneri finanziari netti per 3,7 milioni e dai minori proventi netti su partecipazioni. In aumento del 7,6% su base annua l’utile netto di Snam, in quanto l’aumento dell’Ebit unitamente ai minori oneri finanziari netti, che beneficiano di una riduzione del costo medio del debito è stato assorbito dalle maggiori imposte sul reddito, riconducibili principalmente al maggior utile prima delle imposte.

Passando alle ex-municipalizzate, l’utile netto di Hera è balzato del 20,9% a 37,6 milioni. Risultati che a fronte di un tax rate calato al 32,8% dal precedente 37,2%, beneficiano del continuo impegno del gruppo nel cogliere le opportunità fiscali in materia di ammortamenti in relazione ai consistenti investimenti effettuati in chiave Utility 4.0, oltre che del credito d’imposta per ricerca e sviluppo e alla consuntivazione di benefici già acquisiti, nonché di plusvalenze da cessione partecipazioni.

Balzo del risultato netto anche per Acea (+73,2 % su base annua) e ancora più sostenuto per Iren ( +89,9% su base annua a 83,9 milioni). Notizie decisamente positive a livello di ultima riga di conto economico pure per A2A (+30,6% su base annua a 94 milioni).

Da segnalare il ritorno all’utile netto di Edison, pari a 20 milioni, rispetto a un rosso di 121 milioni dello stesso periodo del 2017, anche grazie al sostanziale azzeramento degli oneri finanziari netti che hanno beneficiato della riduzione del costo del debito e del venir meno delle perdite registrate sui cambi. Si ricorda che il risultato prima delle imposte dello scorso anno includeva la svalutazione per 55 milioni delle partecipazioni, poi cedute, nella società Infrastrutture Trasporto Gas e in Terminale GNL Adriatico.

INDEBITAMENTO FINANZIARIO NETTO – Alla fine dello scorso giugno l’importo aggregato delle 14 società analizzate è aumentato del 5,5% rispetto al 31 marzo 2018. Per quanto riguarda Enel, che pesa per circa il 54% sull’aggregato totale, la posizione finanziaria netta negativa ha evidenziato un incremento del 9,8% a 41,59 miliardi. In riduzione, invece, il passivo finanziario netto di A2A (-146 milioni, pari al -4,6%) e di Italgas (-64,9 milioni, pari al -1,8%) ma soprattutto di Edison, con un indebitamento finanziario netto al 30 giugno 2018 più che dimezzato a 203 milioni dai 477 milioni di fine marzo, grazie ai flussi di cassa generati dalla gestione operativa.