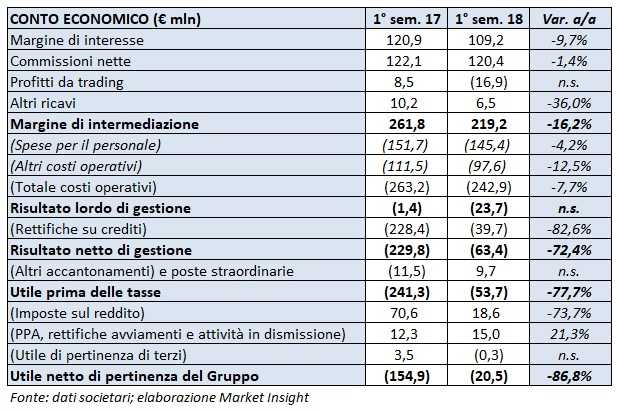

Carige ha archiviato il primo semestre con un rosso di 20,5 milioni, contro la perdita netta di 154,9 milioni dell’analogo periodo del 2017. Il margine di intermediazione si è fissato a 219,2 milioni (-16,3% a/a), mentre i costi operativi sono scesi a 242,9 milioni (-7,7 annuo). Deciso il calo delle rettifiche su crediti, pari a 39,7 milioni (-82,6% rispetto al primo semestre 2017).

I conti del primo semestre 2018 archiviati da Carige testimoniano l’efficacia dell’azione di risanamento intrapresa dai vertici della banca. L’istituto guidato da Paolo Fiorentino è riuscito a ridurre notevolmente il rosso rispetto al periodo di confronto (-20,5 milioni contro -154,9 milioni).

I risultati sono il frutto della profonda revisione dei principali processi operativi della banca messa a punto per recuperare efficacia commerciale ed efficienza operativa, accompagnata da una gestione rigorosa dei costi e dal contenimento del costo del rischio grazie all’intensa attività di de-risking.

Nei sei mesi in esame, il gruppo ha proseguito il completamento delle azioni straordinarie previste dal piano di ristrutturazione basato su un rafforzamento patrimoniale che ha portato lo scorso mese di dicembre nelle casse della banca circa un miliardo di mezzi finanziari, grazie a un aumento di capitale, a un’operazione Lme e ad alcune cessioni.

Tuttavia, dal punto di vista operativo, i buoni risultati raggiunti sul fronte dei costi non sono stati ancora sufficienti a compensare il calo riscontrato dall’attività core.

Il margine di intermediazione si è attestato a 219,2 milioni (-16,2% a/a), per effetto del minore apporto di tutte le componenti. Non sono inclusi gli effetti derivanti da operazioni straordinarie ancora in corso di esecuzione.

Il margine di interesse è sceso a 109,2 milioni (-9,7% annuo), impattato anche dall’azione di de-risking messa in atto dalla banca e dall’introduzione del principio contabile Ifrs9.

Buona la tenuta della componente commissionale a 120,4 milioni (-1,4% rispetto al periodo di confronto). Il contributo più significativo è fornito dalla componente del risparmio gestito: le sottoscrizioni dei fondi comuni sono cresciute infatti del 55%, la raccolta previdenziale del 44% e il ramo danni del 63% rispetto al primo semestre 2017.

Il totale dei costi operativi, pari a 242,9 milioni, ha evidenziato una riduzione del 7,7% annuo rispetto allo stesso periodo dell’esercizio precedente grazie alla contrazione di tutte le componenti. Il costo del personale è sceso a 145,4 milioni (-4,2% a/a), grazie alla riduzione dell’organico di circa 400 unità e alle misure di contenimento del costo del lavoro previste dall’accordo sindacale del dicembre 2017. Nella voce non sono inclusi i benefici derivanti dalle operazioni straordinarie in corso di implementazione (circa 220 uscite preventivate).

Le altre spese amministrative, pari a 97,6 milioni, sono risultate sensibilmente in diminuzione (-12,5% rispetto al primo semestre 2017), soprattutto per risparmi su servizi professionali e minori attività sul real estate. Un’ulteriore riduzione delle spese deriverà dalla revisione di alcuni processi chiave avviata per recuperare efficacia commerciale ed efficienza operativa. Il cost/income ratio si è attestato al 90,2% (94,1% nel periodo di confronto).

Tali dinamiche hanno portato a un risultato lordo di gestione negativo per 23,7 milioni (rosso di 1,4 milioni nei primi sei mesi del 2017).

Rilevante il calo delle rettifiche su crediti a 39,7 milioni (-82,6% a/a), grazie all’attività di de-risking portata avanti dall’istituto, con un costo del rischio annualizzato di 82 pb.

Il risultato netto di gestione, pertanto, è migliorato dai -229,8 milioni del periodo gennaio-giugno 2017 a -63,4 milioni.

Il periodo si è chiuso con una perdita netta di 20,5 milioni, che si confronta con il rosso di 154,9 milioni registrato nel primo semestre 2017. Escludendo gli effetti one-off derivanti dalle legacy del passato, il risultato del primo semestre 2018 sarebbe positivo per 20,2 milioni.

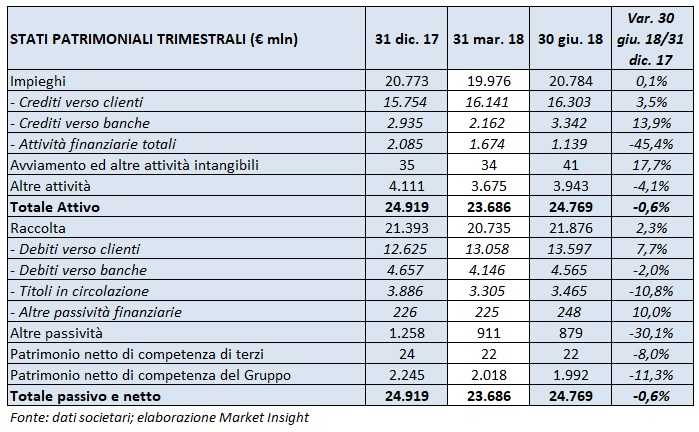

Sul fronte patrimoniale, i crediti verso clienti sono saliti a 16,3 miliardi (+3,5% rispetto al 31 dicembre 2017), grazie anche alla revisione della rete e alla rivisitazione del business mix in termini di prodotti e segmenti (che ha privilegiato Pmi e famiglie). I crediti deteriorati lordi ammontano a 4,7 miliardi (-1,2% rispetto a fine 2017) con un grado di copertura pari al 52% includendo i write-off (47,4% al 31 dicembre 2017), al cui interno le sofferenze si attestano a 1,8 miliardi (+8% rispetto a fine 2017) con una percentuale di copertura del 76,8% (68,8% al 31 dicembre 2017), mentre le inadempienze probabili sono pari a 2,8 miliardi (-6,5% rispetto a fine 2017) con un coverage del 35,3 per cento.

La raccolta aumenta a 21,8 miliardi (+2,3% rispetto al 31 dicembre 2017), al cui interno i debiti verso clientela sono pari a 13,6 miliardi (+7,7% rispetto a fine 2017).

Dal lato della solidità patrimoniale, a fine giugno il Cet1 phased in è pari all’11,8%, superiore sia alla soglia minima del 9,625% richiesta da Bce, sia alla soglia inclusiva della Pillar2 capital guidance, pari all’11,175 per cento.