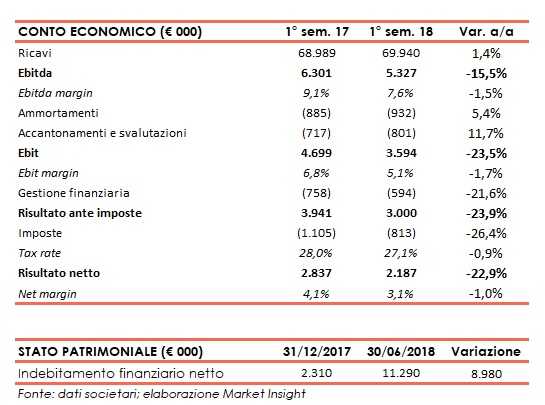

Il gruppo attivo nella produzione e distribuzione di vini ha annunciato i risultati relativi al primo semestre dell’anno in corso. Periodo che riporta ricavi pari a 69,9 milioni (+1,4%), di cui 54,2 milioni (+6,2%), pari al 77,5% del totale, realizzati oltre i confini nazionali.

I mercati esteri che hanno contribuito maggiormente a tale crescita sono stati in particolare la Svizzera, la Germania, l’Inghilterra dove il gruppo si è rafforzato, consolidando le proprie quote di mercato.

Per contro i ricavi realizzati sul mercato italiano sono diminuiti del 12,3% a 15,7 milioni. Un andamento imputabile principalmente al generale rallentamento nel consumo quotidiano di vino nel nostro paese nonché alla volontaria e sensibile riduzione della pressione

commerciale sul canale di vendita telefonico, storicamente maggior contributore al fatturato in Italia, a favore dello sviluppo dei canali wholesale e digitale.

L’impennata dei costi di uva, mosto e vino sfuso, cresciuti in misura consistente

rispetto allo stesso periodo del 2017 a causa della scarsissima vendemmia che ha visto volumi di produzione ridotti di circa il 20%, ha pesato sull’Ebitda, diminuito del 15,5% a 5,3 milioni. Al lordo degli oneri non ricorrenti, pari complessivamente a 0,79 milioni e relativi a oneri di ristrutturazione per riduzione del personale dipendente (0,67 milioni) e altri costi di natura straordinaria (0,12 milioni), il margine operativo operativo sarebbe stato pari a 6,1 milioni (-2,9%).

L’Ebit diminuisce del 23,5% a 3,6 milioni, scontando anche ammortamenti e accantonamenti/svalutazioni saliti rispettivamente del 5,4% e dell’11,7 per cento.

Tutto ciò si riflette a livello di utile netto in calo del 22,9% a 2,2 milioni, che al lordo dei già citati oneri e costi straordinari, e di un effetto fiscale pari 0,22 milioni, sarebbe stato pari a 2,8 milioni (-2,8%).

Sul fronte patrimoniale l’indebitamento finanziario netto si attesta a 11,3 milioni, in aumento di 9 milioni rispetto a fine 2017.

Il management segnala che in assenza del sopracitato aumento dei costi per acquisti, da considerarsi di natura straordinaria, il gruppo avrebbe ottenuto una marginalità operativa superiore a quella dell’anno precedente. Inoltre nel corso dei mesi di giugno,

luglio, agosto e settembre di quest’anno, hanno iniziato a intravvedersi segnali di allentamento delle tensioni sui prezzi di acquisto di uve, mosti e vino sfuso grazie a una previsione di sensibile aumento dei volumi nella corrente vendemmia. Infine la società ritiene che, alla luce dell’attuale situazione, nel corso del secondo semestre e nel primo semestre 2019 il costo della materia prima dovrebbe normalizzarsi.

Alessandro Mutinelli, presidente e Ad di Italian Wine Brands, ha dichiarato: “In questo semestre abbiamo avuto due sfide molto impegnative da affrontare: l’impennata dei costi della materia prima, causata dalla scarsissima vendemmia del 2017 e un’ulteriore riduzione dei consumi in Italia. Il nostro gruppo si è mosso per tempo, forzando le tappe dell’internazionalizzazione, puntando su segmenti di prodotto e di canale più remunerativi e riducendo i costi di struttura. Questo ha consentito di mantenere la redditività e la generazione di cassa sugli ottimi livelli dell’esercizio precedente. Le buone prospettive per la vendemmia del 2018 dovrebbero far rientrare i costi della materia prima nel prossimo anno. I due canali commerciali (wholesale e direct sales) mostrano la loro complementarietà e sono coerenti con la visione aziendale di avere una bottiglia con un marchio di proprietà ovunque venga acquistato o consumato del vino. Le aziende del gruppo hanno una loro missione ben specifica e perseguono i propri obiettivi con la massima determinazione.”

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Italian Wine Brands