La società, leader in Italia nel settore della formazione finanziaria personale, sta perseguendo con successo il suo obiettivo di ampliamento dei ricavi oltre il mercato domestico. Grazie al suo modello di business scalabile la società può replicare ovunque il format ormai di successo sul territorio nazionale. Una potente struttura commerciale, abile nella “vendita a step”, permette di personalizzare l’offerta. Nel corso dell’ultimo triennio i ricavi del gruppo sono cresciuti da 3 fino ai 9,3 milioni di fine 2017. La buona generazione di cassa derivante dai pagamenti cash, e l’arrivo di nuovi capitali correlati alla quotazione al mercato AIM di Borsa Italiana avvenuta nel luglio 2017, hanno determinato nell’ultimo triennio una riduzione dell’indebitamento, portando la PFN a divenire cash positive. Sulla base di tali elementi la società ritiene che si siano creati i presupposti per una crescita sostenibile nei mercati esteri, grazie alle importanti partnership con primari istituti e professionisti attivi nella formazione finanziaria, e all’acquisto di database da cui effettuare lead generation.

Alfio Bardolla Training Group è l’azienda leader in Italia nel settore della formazione finanziaria personale. L’azienda crea e sviluppa contenuti proprietari commercializzati attraverso libri, corsi di formazione e coaching sul tema della psicologia del denaro, degli investimenti immobiliari, del trading,della creazione e dello sviluppo di business.

Il modello di business della società si articola in 5 fasi che partono dall’acquisizione dei dati del potenziale cliente (lead) sino alla vendita dei prodotti formativi offerti alla società: la vendita avviene a moduli, partendo dai prodotti a minor valore aggiunto e minor prezzo, passando per il wake up call ed i corsi, fino ad arrivare alle consulenze personalizzate, che il cliente richiede di acquistare per approfondire i temi legati alla sua situazione personale o aziendale.

L’Assemblea ordinaria degli azionisti di Alfio Bardolla Training Group ha approvato il bilancio d’esercizio 2017, chiuso con ricavi in crescita a 9,4 milioni del 57% a/a, Ebitda a 1,8 milioni (+37% a/a) e utile netto di 0,4 milioni (contro una perdita di 0,3 milioni del 2016). La liquidità netta si è attestata a 1,7 milioni rispetto a un indebitamento finanziario netto di 0,3 milioni dell’esercizio precedente. Infine, l’Assemblea ha confermato la proposta di distribuzione del dividendo di 4,6 centesimi per azione per complessivi 235 mila euro.

Riguardo l’esercizio in corso, si segnala che il numero degli iscritti al Wake Up call di Marzo supera del 20% quello dell’edizione di marzo 2017, risultando comunque in linea con il target previsto di oltre 2.500 adesioni.

L’andamento patrimoniale registra nel 2017 un sensibile miglioramento riconducibile alla quotazione su AIM che, oltre a determinare l’incremento di Patrimonio Netto, ha influito positivamente sulla struttura finanziaria che è passata da una IFN di 375 mila euro del 2016 ad una Cash positive di 1.697 migliaia di euro.

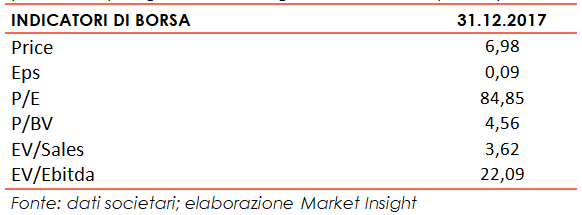

Tutto ciò ha influito positivamente sia sui ratio economico patrimoniali sia sugli indicatori di Borsa che, ai livelli di prezzo del 31.12.2017, incorporano aspettative di crescita elevate da parte degli investitori.

L’outlook espresso dalla Società, sintetizzato nell’ambizioso Piano 2018-2022 prevede una forte crescita dei ricavi,associato ad un aumento di marginalità nel periodo indicato. La crescita è basata su assunzioni di penetrazione su mercati esteri.“A tal proposito la società intende ora concentrare i propri sforzi in Sud America, Emirati Arabi, Turchia, Russia e Cina, modificando così leggermente aveva previsto nel documento di ammissione in Borsa, sospendendo al momento l’ingresso nel mercato indiano e posticipando al 2021 l’entrata in quello cinese.”

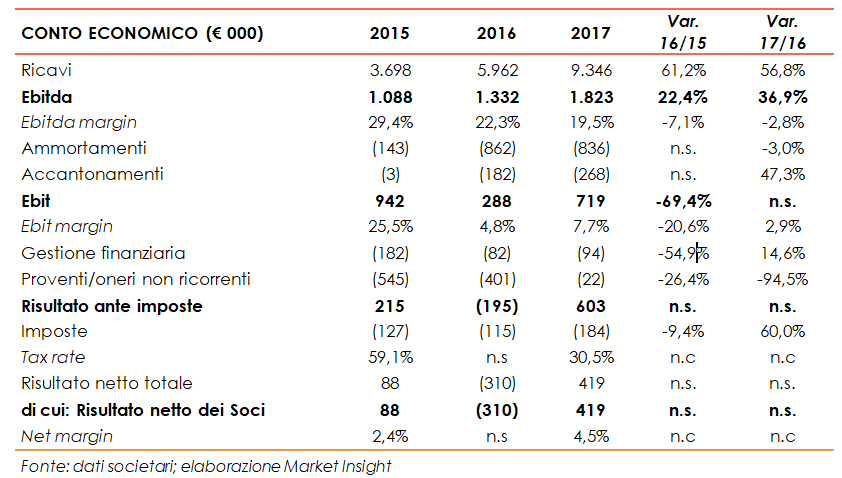

Il Conto economico

I dati dell’ultimo triennio mostrano un andamento crescente del giro d’affari accompagnato ad un miglioramento dell’utile netto sia in termini assoluti che relativi, con un anno di discontinuità registrato nel 2016, dove oltre ad una minore marginalità lorda rispetto al precedente esercizio si riscontra anche una vistosa crescita degli ammortamenti e delle svalutazioni. Se a questo si aggiunge il peso degli oneri non ricorrenti si ottiene un Risultato Netto negativo per l’anno indicato.

Il 2017 presenta invece maggiore linearità con un deciso aumento dei ricavi da 5,9 a 9,3 milioni, (+56,8% a/a), dovuto soprattutto all’aumento della domanda per corsi e coaching nel mercato domestico, con relativo aumento dell’Ebitda a 1,8 milioni (+36,9% a/a). Si riduce però nel triennio il margine relativo, che passa dal 29,4% del 2015 al 19,5% del 2017.

Si registra parimenti negli ultimi tre anni una diminuzione del Risultato Operativo, sia in termini assoluti (da 940 a 719 mila) che relativi (Ros da 25,5% a 7,7%). Ciononostante, il risultato netto è tornato nel 2017 in positivo, dopo la perdita del 2016, a quota 419 mila euro, con una marginalità netta sui ricavi del 4,5%, grazie alla minor incidenza di oneri finanziari ed imposte.

Breakdown Ricavi

La composizione del fatturato per attività a fine 2017 mostra una maggiore incidenza dei proventi da coaching che passano dal 31 al 35% dei ricavi (da 1,8 a 3,3 milioni). La vendita prodotti contribuisce al 4% dei ricavi, in aumento rispetto al 2% degli anni precedenti. Si conferma cavallo di battaglia di ABTG la vendita corsi, al 50% dei ricavi (in aumento da 3 a 4,6 milioni) cosi come resta stabile il peso degli eventi Wake up call, al 7%. Minor incidenza per lo sfruttamento database a terzi, e per l’estero, in attesa dell’ingresso definitivo al di fuori dei confini nazionali.

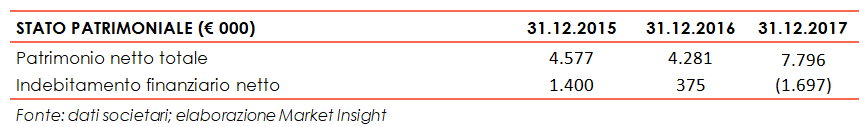

Stato Patrimoniale

Nel corso del triennio, è stato azzerato l’indebitamento finanziario netto, fino a raggiungere 1,7 milioni di disponibilità di cassa nell’ultimo esercizio. Inoltre, in seguito all’apporto di nuovi capitali successivo all’ingresso in Borsa nel luglio 2017, ed al positivo risultato d’esercizio, il patrimonio netto quasi raddoppia, passando da 4,3 a 7,8 milioni.

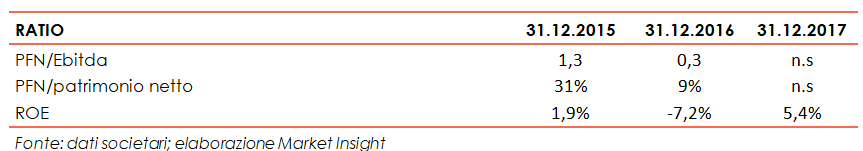

Ratio

I principali indicatori di bilancio dell’azienda, come anticipato, riflettono il miglioramento degli indici di copertura del debito netto, divenuto nel 2017 cash positive. Nonostante l’incremento della base patrimoniale, si registra un lieve miglioramento del ROE, che supera nel 2017 il 5,4% (era 1,9% nel 2015).

Gli indicatori di borsa si riferiscono unicamente all’ultimo esercizio, poiché la società è stata quotata a fine luglio 2017. Al momento il prezzo è sensibilmente inferiore ai suoi massimi storici (3,65 euro e 19,3 milioni di capitalizzazione, al 10/08/2018), ma nonostante ciò le raccomandazioni degli analisti indicano che il target price si posiziona a quota 7,80.

La società, tra le più piccole dell’Aim, si è quotata il 28/07/2017 con una capitalizzazione di 19 milioni (di cui poco più di metà in capo al fondatore, con un vincolo a non vendere di 12 mesi), dopo avere collocato il 17,3% del capitale dell’azienda, il 12,2% in aumento e il resto post diluizione venduto da soci, incassando 3,1 milioni di euro, più di quanto si stimava inizialmente.

Outlook

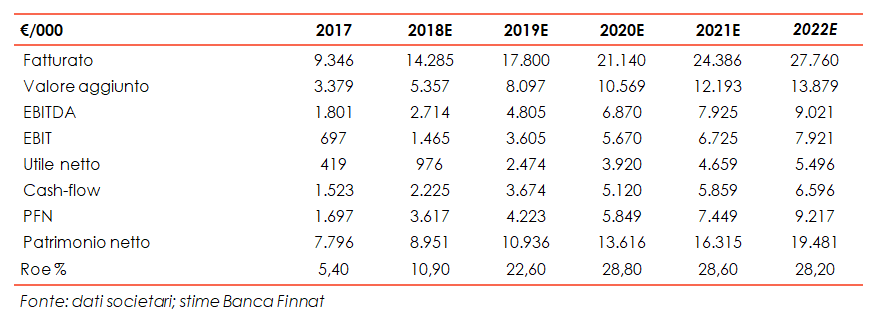

In merito all’outlook 2018/2022, Banca Finnat stima una crescita del fatturato ad un tasso composto medio annuo del 24,3%, con un valore dei ricavi in grado di raggiungere, alla fine del periodo previsionale, i 27,8 milioni di euro dai 9,3 milioni dell’esercizio 2017. Il margine operativo lordo (Ebitda) in crescita media annua del 38%, con una marginalità in grado di portarsi al 32,5% mentre il risultato operativo netto (Ebit) dovrebbe poter crescere ad un tasso medio annuo pari al 62,6%, raggiungendo i 7,9 milioni di euro dai 697 mila a consuntivo 2017.

In termini di marginalità operativa netta (Ros), questa dovrebbe essere in grado di portarsi dal 7,5% del consuntivo 2017 al 28,5% nel 2022. In merito al risultato netto di esercizio, è previsto dalla banca d’affari possa raggiungere, a fine periodo, i 5,5 milioni di euro (dai 419 mila a consuntivo 2017), con un tasso di crescita media annua del 67,3% ed una marginalità sul fatturato in ascesa dal 4,5% del 2017 al 19,8% nel 2022.

Finnat stima infine, che la liquidità netta passerà da 1,7 milioni di fine 2017 a 9,2 milioni a fine periodo di Piano.

In termini operativi, dando uno sguardo al presente ad al futuro prossimo, Alfio Bardolla Training Group ha già reso disponibile su Amazon.es la versione adattata del primo best-seller “I soldi fanno la felicità”, tradotto con il titolo El dinero te hace feliz, e lancia la prima edizione spagnola del proprio corso di punta, Wake Up Call.

La società intende ora concentrare i propri sforzi in Sud America, Emirati Arabi, Turchia, Russia e Cina, modificando così parzialmente quanto indicato nel Documento di ammissione, sospendendo al momento l’ingresso nel mercato indiano e posticipando al 2021 l’entrata in quello cinese.

Nello specifico, nel 2019 verranno avviate le attività negli Emirati Arabi e in Turchia, paesi in cui è già presente direttamente, e in Sud America, area di lingua spagnola in cui potrà sfruttare il medesimo l’approccio e le medesime tecniche di lead generation già applicate in Spagna.

Punti di forza

- Pagamenti perlopiù a pronti, limitato rischio di incasso

- Accordi e partnership con istituti e professionisti esteri

Punti di debolezza

- Necessità forte azione marketing per convertire lead in clienti

- Struttura di costi pesante, soprattutto per consulenze e risorse umane

Opportunità

- Business scalabile e senza limiti geografici

- Business anticiclico, si rafforza nei momenti di crisi

Minacce

- Replicabilità da parte di competitor

- Piccola nicchia di mercato, necessità ampliare costantemente base lead

Analisi Tecnica

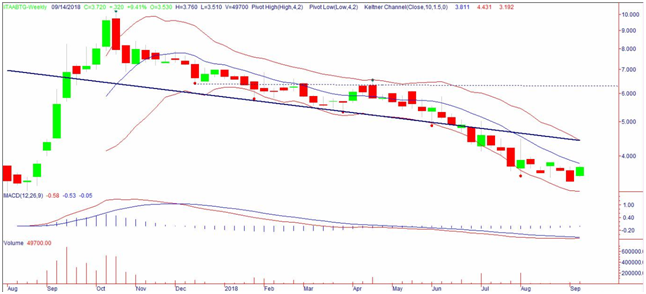

Le quotazioni del titolo Alfio Bardolla sono state caratterizzate da una rapida crescita delle quotazioni nei primi mesi successivi al collocamento, con il raggiungimento della soglia psicologica dei 10 euro, e da una successiva fase di indebolimento, iniziata nel 2018, che ha determinato il ritorno delle quotazioni sui valori di emissione. Tecnicamente il movimento ribassista ha ricevuto il primo input al cedimento del pivot low a 6,41 euro, ed i successivi tentativi di pull-back si sono mostrati sempre dotati di scarsa capacità reattiva, anche per un affievolimento dei volumi. Dal mese di giugno le quotazioni si trovano al di sotto della linea di regressione che definisce la tendenza del movimento.

Il livello di prezzo raggiunto, corrispondente ai valori di collocamento, fornisce un valore supportivo psicologico oltre che statico di particolare rilevanza e di riflesso è stato possibile assistere ad un timido ritorno dei volumi in acquisto. In caso di prosecuzione di tale movimento sarà il superamento dei 4,5 euro a fornire un primo segnale di forza mentre una discesa al di sotto di 3,4 euro, minimo assoluto, fornirebbe un’indicazione negativa da considerare non solo nel breve ma anche nel medio periodo.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Alfio Bardolla Training Group