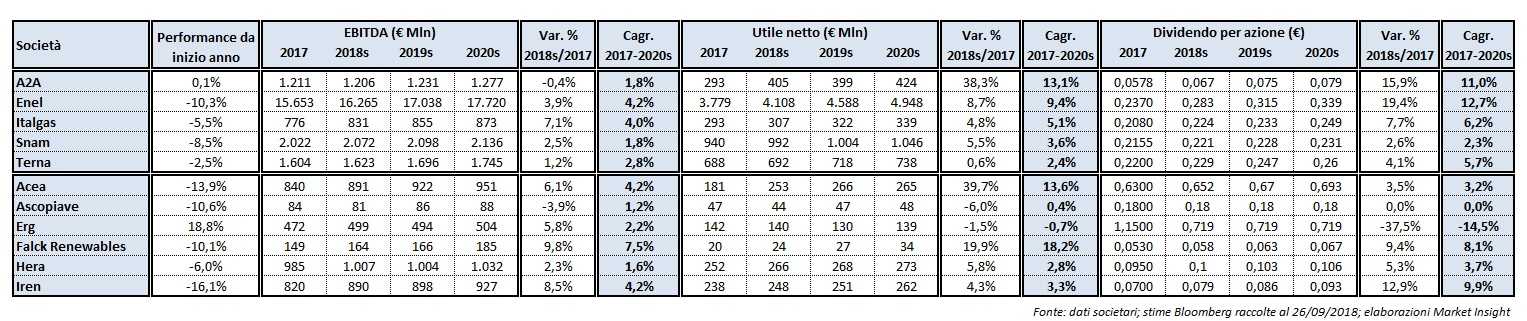

A poco meno di due mesi dalla pubblicazione dei conti del 2° trimestre dell’anno in corso delle 11 maggiori società italiane del comparto utility e delle rinnovabili, il consensus per il periodo 2018-2019 è stato leggermente migliorato a livello di Ebitda e in misura maggiore a livello di utile netto rispetto a quanto rilevato lo scorso 18 luglio. Per quanto riguarda le cedole unitarie, le previsioni sono state sostanzialmente confermate. Nel dettaglio, le stime sul margine operativo lordo del periodo 2018-2019 di A2A e di Falck Renewables sono quelle che sono state migliorate di più. Riviste lievemente al rialzo anche le attese su Italgas, Terna, tra le Big, e su Erg, Acea ed Hera, tra le Mid. Sul fronte dell’utile netto, spicca il miglioramento del consensus su A2A, Erg e Falck Renewables. Sostanzialmente stabili le stime sulle cedole 2018-2019.

Dal confronto tra le stime degli analisti per il periodo 2018-2019 delle principali 11 società del settore utility e rinnovabili raccolte questa mattina e quelle relative allo scorso 18 luglio emerge un lieve miglioramento del consensus a livello di margine operativo lordo e un più marcato incremento delle attese a livello di bottom line, mentre nel caso del dividendo le previsioni sono rimaste sostanzialmente uguali rispetto a quelle di metà luglio.

EBITDA – Le stime relative al periodo 2018 – 2019 sono state mediamente migliorate sia per le Big Cap (+0,7%) sia per le Mid Cap (+1,6%).

Nell’ambito delle società a maggiore capitalizzazione, A2A evidenzia un incremento medio dell’1,5% sulla scia degli ultimi risultati trimestrali, positivi e ben al di sopra del consensus, e del favorevole andamento dei prezzi elettrici sul mercato all’ingrosso in Italia. Senza dimenticare che il management della principale multi-utility lombarda quotata ha anche indicato per l’intero 2018 una guidance di Ebitda compresa tra 1,15 e 1,18 miliardi di euro (più 20-30 milioni di partite non ricorrenti positive) e che è previsto il consolidamento integrale del gruppo Acsm-Agam a seguito della positiva conclusione del progetto di aggregazione della Multi-utility del Nord a partire dal 1° Luglio 2018.

Sempre tra le Big Cap gli analisti hanno provveduto a limare al rialzo le precedenti previsioni sul margine operativo lordo di Italgas (+0,9%) e di Terna (+0,9%), con i vertici dei due gruppi attivi nelle infrastrutture energetiche che hanno confermato la indicazioni sul margine operativo lordo dell’intero esercizio in corso contenuti nei business plan presentati nei mesi scorsi. Nel dettaglio, il management del gruppo leader in Italia nella distribuzione del gas ha confermato i target del piano 2018-2024 presentato lo scorso mese di giugno, tra cui l’obiettivo di un Ebitda atteso per l’anno corrente in un intervallo compreso tra 810 e 830 milioni, mentre il gruppo che gestisce la rete di trasmissione elettrica nazionale ha mantenuto il target di un margine operativo lordo per il 2018 a circa 1,6 miliardi.

Nel segmento delle Mid Cap è degna di nota la revisione al rialzo (+4,7%) delle stime sull’Ebitda di Falck Renewables in scia anche alla revisione al rialzo del target 2018 sull’Ebitda a 163 milioni (compresi effetti non ricorrenti del 1° semestre del 2018) dalla precedente indicazione di 151-153 milioni di euro.

UTILE NETTO – Il consensus riguardante il biennio 2018-2019 è aumentato in media dell’1,7% per le Big Cap e del 5,6% per le società a media capitalizzazione.

Nel dettaglio, tra le prime spicca ancora A2A con un miglioramento delle stime del 4,4% rispetto allo scorso 18 luglio grazie soprattutto alla sopracitata revisione al rialzo delle attese sull’Ebitda dello stesso periodo. Stime riviste al rialzo anche per Snam (+2,2%), in scia soprattutto all’aggiornamento della guidance sull’utile netto 2018 a circa 1 miliardo di euro rispetto alla precedente target di 975 milioni. Il consensus sulla bottom line è migliorato anche per altre due Big Cap come Terna (+1,5%) e Italgas (+1,1%), mentre è stato rivisto al ribasso su Enel (-0,8%).

Tra le società a media capitalizzazione si segnala l’incremento delle stime per entrambe i gruppi attivi nelle rinnovabili Erg e Falck Renewables, con revisioni al rialzo delle attese sull’ultima riga di conto economico rispettivamente del 14,1 e del 13,5 per cento.

DIVIDENDO PER AZIONE – Le stime sul periodo 2018-2019 sono state sostanzialmente confermate sia per le Big Cap sia per le Mid Cap in esame. Alla luce della revisione al rialzo delle stime sull’utile netto dello stesso biennio, gli analisti hanno così previsto una riduzione media del pay-out ratio.

Nel segmento delle Mid Cap è da segnalare il ribasso medio del 4,1% delle previsioni sulle cedole del prossimo biennio di Erg. Una revisione che potrebbe essere giustificata nella destinazione di una maggiore quota di profitti agli investimenti che per il 2018 sono attesi in un range compreso tra 520 e 540 milioni. Si tratta di una cifra in crescita rispetto alla precedente indicazione (500 milioni), in quanto inclusiva della stima degli investimenti della NewCo con Quercus nel fotovoltaico in Italia, oltre che del corrispettivo pagato per l’acquisizione del 100% delle quote della società Creag Riabhach Wind Farm, titolare delle autorizzazioni per la costruzione di un parco in Scozia da 79MW.