Le aziende tecnologiche italiane hanno chiuso i primi sei mesi del 2018 con ricavi (+15,2%) ed Ebitda (+27,5%) complessivamente in crescita, pur mantenendo un andamento differenziato tra i diversi modelli di business e tra le singole società. Lo sviluppo prosegue mediamente in linea con i piani strategici e le prospettive per il full year 2018 restano positive.

Ricavi

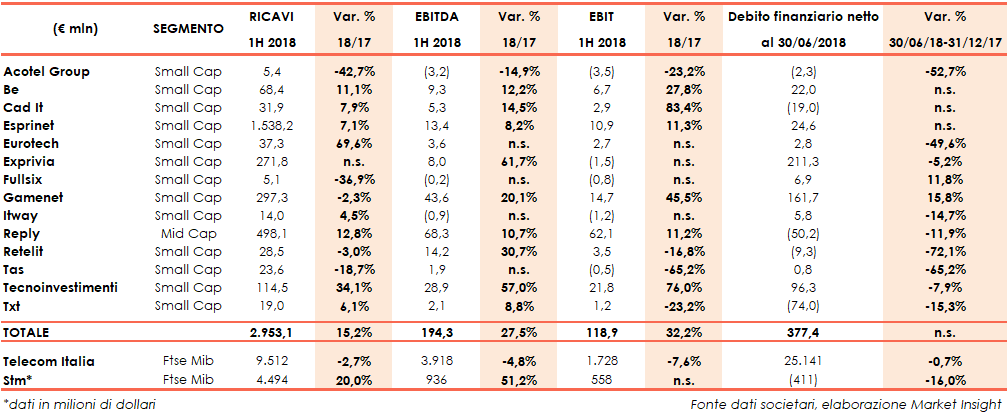

Nel primo semestre del 2018 le società tecnologiche italiane quotate su Mta (escluse le big cap Stm e Telecom Italia e quelle che non chiudono il bilancio al 31 dicembre) hanno realizzato ricavi per complessivi 2,953 miliardi, in aumento del 15,2% rispetto ai primi sei mesi del 2017 grazie ad una crescita diffusa nei diversi segmenti dell’IT.

Nell’attività di distribuzione Ict si segnala l’incremento delle vendite di Esprinet (+7% a 1,54 miliardi), con un contributo significativo sia nell’area nazionale (+8%) sia da parte della divisione iberica (+7%).

Per quanto riguarda l’abilitazione dei processi di trasformazione digitale è particolarmente rilevante la crescita dei ricavi di Exprivia (da 75,7 a 271,8 milioni) per effetto dell’integrazione di Italtel, storica società italiana di telecomunicazioni di cui Exprivia ha acquistato l’81 per cento.

Con riferimento alle attività di consulenza, system integration e digital services si sottolinea inoltre lo sviluppo a doppia cifra (+12,8% a 498,1 milioni) realizzato da Reply.

In netto miglioramento il fatturato di Eurotech (+69,6% a 37,3 milioni), multinazionale attiva nel campo dell’Internet of Things. L’incremento riflette una crescita diffusa in tutte le aree geografiche (America, Giappone ed Europa) ed è accentuato dal confronto con un primo semestre 2017 caratterizzato da una fase congiunturale particolarmente negativa di alcuni importanti clienti del gruppo.

Infine, nei segmenti digital trust, credit information & management e innovation & marketing services, si segnala lo sviluppo di Tecnoinvestimenti (+34,1% a 114,5 milioni), grazie sia alla crescita organica sia alla strategia di sviluppo attraverso acquisizioni.

Stm e Telecom Italia hanno realizzato ricavi rispettivamente per 4,5 miliardi (+20%) e 9,5 miliardi (-2,7%).

Ebitda

Il margine operativo lordo complessivo riporta una variazione positiva del 27,5% a 194,3 milioni.

Per la maggior parte delle società commentate in precedenza, l’incremento dei ricavi si è tradotto in un miglioramento dell’Ebitda.

Una dinamica confermata nei casi di Esprinet (+8,2% a 13,4 milioni), Exprivia (+61,7% a 8 milioni), Reply (+10,7 a 68,3 milioni), Tecnoinvestimenti (+57% a 28,9 milioni). Per quanto riguarda Eurotech il margine è passato da un valore negativo di 4,4 milioni a un Ebitda positivo per 3,6 milioni.

La variazione riportata da Retelit (+30,7% a 14,2 milioni) è imputabile agli effetti derivanti dall’applicazione dei principi contabili IFRS 15 e 16, in assenza dei quali il margine sarebbe rimasto sostanzialmente stabile a 10,9 milioni, ricalcando così la performance dei ricavi.

Nel settore del gaming si segnala la crescita del 20,1% dell’Ebitda di Gamenet (43,6 milioni) in relazione ai risultati positivi registrati dalle scommesse sportive oltre che dall’ottima prosecuzione della strategia di distribution insourcing.

Infine, più che raddoppiato l’Ebitda di Tas (a 1,9 milioni) in relazione al costante miglioramento della natura dei ricavi (differente mix a migliore marginalità) e all’efficientamento sia dei costi diretti che di quelli indiretti (saving relativo ai costi delle sedi a pieno regime da questo primo semestre).

Stm e Telecom Italia hanno riportato un Ebitda rispettivamente pari a 936 milioni (+51%) e 3,9 miliardi (-4,8%).

Indebitamento finanziario netto

Complessivamente il debito netto delle società considerate è più che raddoppiato a 377,4 milioni, principalmente per effetto del passaggio di Esprinet da una liquidità netta di 123,1 milioni ad una posizione finanziaria netta negativa (debito) per 24,6 milioni. Il peggioramento si riconnette all’andamento del livello del capitale circolante puntuale al 30 giugno 2018, che risulta influenzato sia da fattori tecnici, in gran parte estranei all’andamento dei livelli medi dello stesso circolante, sia dal grado di utilizzo più o meno elevato dei programmi di factoring “pro soluto” dei crediti commerciali nonché dall’operazione di cartolarizzazione degli stessi.

Fra le altre società si segnala il debito aumentato di Be (da 5,5 a 22 milioni) e Gamenet (+15,8% a 161,7 milioni). In flessione la liquidità netta di Reply (-11,9% a 50,2 milioni) e di Retelit (-72,1% a 9,3 milioni). Per quanto riguarda quest’ultima la pfn comprende circa 19,2 milioni di passività finanziarie con l’adozione anticipata al 1 gennaio 2018 del principio contabile IFRS 16.

In calo anche la liquidità netta di Txt (-15,3% a 7 milioni) per effetto della distribuzione di dividendi (11,7 milioni), acquisto di azioni proprie (1,2 milioni) e rilevazione del debito verso lessors di uffici, auto e stampanti secondo il nuovo principio contabile IFRS 16 (2,9 milioni), mentre la generazione di cassa dall’attività operativa nel primo semestre è rimasta robusta (2,5 milioni).

In miglioramento, invece, la pfn di Cad It (liquidità in aumento da 8,5 a 19,0 milioni).

In calo l’indebitamento netto di Tecnoinvestimenti (-7,9% a 96,3 milioni) e Tas (-65% a 0,8 milioni), il cui miglioramento è legato in parte alla stagionalità degli incassi relativi alle manutenzioni e canoni annuali normalmente concentrati nei primi mesi dell’esercizio ed in parte alla migliore marginalità realizzata dal Gruppo.

Anche Eurotech ha dimezzato il proprio indebitamento finanziario netto, grazie soprattutto all’effetto positivo del margine operativo lordo per 3,6 milioni.

Al 30 giugno Stm evidenzia una liquidità netta di 411 milioni (-16%), mentre Telecom Italia evidenzia un indebitamento netto di 25,1 miliardi (stabile rispetto a fine 2017).

Commento

Tendenzialmente il primo semestre del 2018 ha evidenziato risultati in linea con le aspettative e con i piani strategici, che perlopiù hanno permesso alle aziende analizzate di confermare i target per il full year, pur mantenendo un andamento differenziato a livello di attività e di singole società.

Il mercato della distribuzione Ict ha registrato un parziale miglioramento, dopo la debolezza dell’anno scorso che aveva costretto Esprinet a rivedere al ribasso gli obiettivi per il 2018. Restano buone le prospettive per i settori a maggior valore aggiunto, come Cloud, Internet of Things, Big Data, CyberSecurity e Intelligenza Artificale.

Nel settore del gaming, Gamenet ha finalizzato l’acquisizione del 100% Goldbet, nell’ambito di un accordo che rafforzerà la posizione del gruppo in Italia e lo trasformerà in un operatore di rilevanza europea.

Il riposizionamento sul mercato e la riorganizzazione aziendale continuano a pesare su alcune realtà come Itway e la tlc Acotel Group, mentre Exprivia potrà beneficiare nei prossimi mesi della progressiva integrazione con Italtel.

Per quanto riguarda Cad It si attendono sviluppi sulla fusione inversa con la controllata Cad, che dovrebbe portare al delisting della società dopo il fallimento dell’Opa lanciata dal veicolo Quarantacinque.

Previsioni positive nel comparto dei semiconduttori, con la big cap Stm che si attende una domanda sostenuta nei mercati finali Automotive e Industrial e un aumento nelle applicazioni per smartphone. Le previsioni per il terzo trimestre stimano una crescita dei ricavi di circa il 10% rispetto al trimestre precedente, corrispondente ad una crescita anno su anno del 16,8%, e un margine lordo intorno al 40 per cento.

Infine, Telecom Italia ha mostrato una buona tenuta rispetto ad alcuni fattori di incertezza come l’arrivo di Iliad, gli investimenti onerosi per il 5G, il negativo tasso di cambio in Brasile e i temi legati alla governance. Per i prossimi mesi restano da seguire soprattutto gli sviluppi sul fronte delle cessioni e di possibili operazioni di M&A in Brasile, da portare avanti in parallelo con il passaggio al 5G e la copertura della rete in fibra.