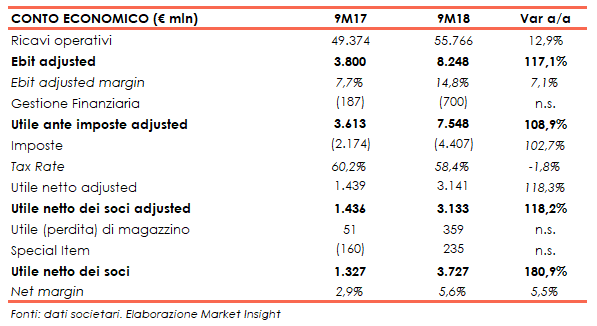

Nei primi nove mesi del 2018 Eni ha evidenziato un incremento del fatturato consolidato del 13% a 55,8 miliardi, mentre l’utile operativo adjusted è più che raddoppiato a 8,2 miliardi grazie alle ottime performance dell’Exploration & Production del Gas & Power.

Il risultato ha beneficiato di uno scenario favorevole sul mercato petrolifero, con il prezzo di riferimento del Brent attestatosi nel periodo su una media di 72,13 $/bl rispetto ai 51,9 $/bl dell’anno precedente (+39%).

Il prezzo medio di vendita di Eni è invece salito da 47,31 a 66,95 $/bl per quanto riguarda il petrolio (+42%) e da 127,7 a 173,14 $/migliaia di metri cubi per quanto riguarda il Gas Naturale (+36%).

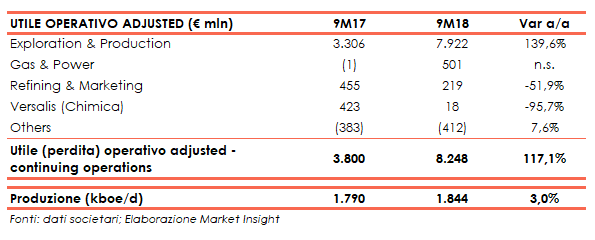

A livello di singolo business, l’Exploration & Production ha evidenziato un Ebit adjusted più che raddoppiato a 7.922 milioni, grazie allo scenario petrolifero favorevole e alla crescita della produzione a 1.844 kboe/d (+3% vs guidance iniziale +4%), parzialmente controbilanciati dall’effetto negativo dei cambi.

La produzione ha beneficiato del ramp-up dei progetti del 2017, degli start-up del 2018 e delle maggiori produzioni di Kashagan e in Italia, compensati però dai minori entitlements nei PSA, senza i quali l’incremento sarebbe stato del 3,9 per cento.

Deciso incremento anche per la divisione Gas & Power, con un Ebit adjusted passato dal sostanziale pareggio del 2017 all’utile di 501 milioni, grazie principalmente alla ristrutturazione di tutte le linee di business. Con questo risultato la divisione ha già superato la guidance inizialmente indicata per il 2018 (400 milioni), ora alzata a 550 milioni.

Più che dimezzato invece il risultato del business Refining & Marketing, che ha scontato l’incremento del prezzo del greggio non riflesso nei prezzi dei prodotti raffinati, nonostante un lieve miglioramento del segmento Marketing.

Quasi azzerato, infine, l’utile operativo adjusted di Versalis a 18 milioni, in scia alla drastica contrazione dei margini benchmark del cracker (-29%) e del polietilene (-82%), dovuta al repentino aumento del costo della carica petrolifera non recuperato nei prezzi di vendita, frenati dall’oversupply e dalla pressione competitiva di prodotti più economici provenienti da Usa e Medio Oriente.

Il periodo si è chiuso con un utile netto adjusted di competenza dei soci più che raddoppiato a 3.133 milioni, in scia al progresso della gestione operativa e alla leggera diminuzione del tax rate.

Quest’ultima è stata possibile nonostante l’aumento della pressione fiscale nella divisione E&P, a seguito di imposte differite attive rilevate nel 2017 e dell’indeducibilità della svalutazione dei crediti finanziari relativi a un’iniziativa esplorativa nel Mar Nero non andata a buon fine.

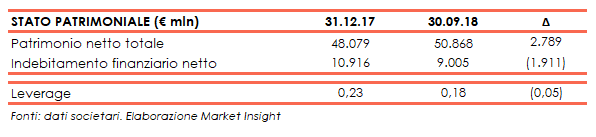

A livello patrimoniale, l’indebitamento finanziario netto è sceso a 9 miliardi rispetto ai 10,9 miliardi rilevati a fine 2017, grazie a una forte generazione di cassa in grado di sostenere sia investimenti per 6,5 miliardi che il pagamento di dividendi per quasi 3 miliardi.

Il patrimonio netto è invece aumentato a 50,9 miliardi, contribuendo ad evidenziare un leverage di 0,18, livello che se mantenuto stabilmente dovrebbe permettere al gruppo di avviare un programma di buyback.

Infine, il management ha confermato la guidance 2018 in merito alla cash neutrality con il Brent a 55 $/bl e Capex pari a 7,7 miliardi. Abbassate leggermente, dal 4 a 3 per cento, le stime sull’incremento della produzione di idrocarburi.