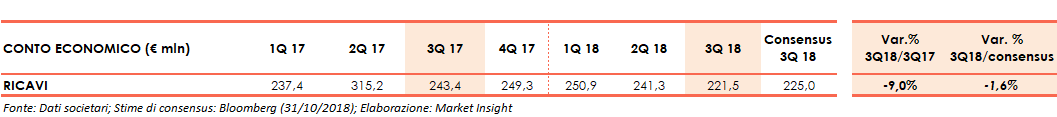

Safilo Group archivia il terzo trimestre con ricavi in calo del 9% a 221,5 milioni (-8,4% a cambi costanti) rispetto al pari periodo 2017. Un risultato inferiore dell’1,5% a confronto con le stime degli analisti raccolte da Bloomberg che prevedevano vendite per 225 milioni.

Nonostante la riduzione dell’effetto negativo sui cambi, specialmente in Nord America, e la stagione “sole” prolungata fino alla fine di settembre, Safilo ha continuato a registrare anche nel 3Q 2018, diverse difficoltà.

L’andamento del business in Nord America e in Europa è risultato ancora debole e sostanzialmente in linea con i trend registrati nel primo semestre dell’anno, mentre i mercati emergenti hanno registrato una performance negativa anche a causa di una base di confronto sfidante.

L’andamento del business in Nord America e in Europa è risultato ancora debole e sostanzialmente in linea con i trend registrati nel primo semestre dell’anno, mentre i mercati emergenti hanno registrato una performance negativa anche a causa di una base di confronto sfidante.

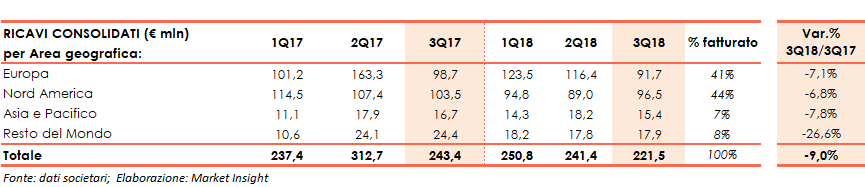

Dall’analisi del fatturato per area geografica, emerge la contrazione del 7,1% a 91,7 milioni (-5,9% a cambi costanti) delle vendite realizzate in Europa (41% del fatturato totale).

Andamento analogo anche per le vendite in Nord America, primo mercato in termini di fatturato per Safilo, scese del 6,8% a 96,5 milioni (-7,8% a cambi costanti). Una performance che sconta il calo del 4,6% delle vendite wholesale (37,5% del fatturato realizzato in America) e la diminuzione del 14,3% delle vendite dirette.

A fine settembre, la catena Solstice contava 81 negozi, dopo la chiusura di 22 negozi nell’arco dei precedenti dodici mesi. La performance della catena, calcolata sullo stesso numero di negozi, è risultata negativa dell’8,3% nel terzo trimestre 2018.

In discesa anche le vendite realizzate in Asia e Pacifico (-7,8% a 15,4 milioni) e nel Resto del Mondo, passate da 24,4 milioni a fine settembre 2017 a 17,9 milioni al termine del terzo trimestre 2018 (-26,6%).

Sotto il profilo reddituale, il gruppo ha continuato a lavorare alle iniziative di risparmio costi previste nel business plan, tradottesi nel trimestre in maggiori efficienze industriali e in ulteriori risparmi nelle spese generali, che hanno contribuito a controbilanciare una leva operativa e una dinamica cambi non favorevoli.

Sotto il profilo reddituale, il gruppo ha continuato a lavorare alle iniziative di risparmio costi previste nel business plan, tradottesi nel trimestre in maggiori efficienze industriali e in ulteriori risparmi nelle spese generali, che hanno contribuito a controbilanciare una leva operativa e una dinamica cambi non favorevoli.

Nel dettaglio, nel terzo trimestre, il margine industriale lordo si è attestato al 50,7% delle vendite nette, in crescita rispetto al margine del 49,5% registrato nello stesso periodo dell’anno precedente.

L’Ebitda margin adjusted si è attestato al 5,4% delle vendite, in calo rispetto al 6,3% registrato nel terzo trimestre 2017, e in linea con l’anno precedente a cambi costanti.

L’indebitamento finanziario netto si è attestato a 144,2 milioni, diminuito di circa 25 milioni rispetto ai 171,1 milioni di indebitamento di fine giugno 2018, grazie all’incasso della terza e ultima rata da 30 milioni corrisposta a fine settembre da Kering per la risoluzione anticipata del contratto di licenza Gucci.

Angelo Trocchia, Ad del gruppo, ha commentato: “Nel terzo trimestre, abbiamo accelerato l’importante lavoro sui fondamenti che guideranno lo sviluppo del nostro nuovo piano al 2020.”

“In Europa e Nord America, dove puntiamo a rafforzarci, ci stiamo focalizzando sul miglioramento di skill fondamentali quali la cura e il servizio al cliente, e in questi mercati l’andamento del business ha evidenziato un miglioramento a partire da inizio settembre.”

“Il lavoro è in corso anche in Asia e America Latina, dove in ciascuna regione abbiamo recentemente nominato nuovi leader con una lunga esperienza di settore, che ci aiuteranno a sviluppare un modello operativo più efficace in mercati importanti come il Brasile, la Cina e il Giappone.”

Infine, “Sul fronte del contenimento dei costi, stiamo procedendo bene sia nell’area del costo del venduto che in quella delle spese generali. Progressi che nel trimestre ci hanno consentito di migliorare il margine industriale lordo e di mantenere un livello di margine Ebitda adjusted in linea con lo scorso anno a tassi di cambio costanti.”