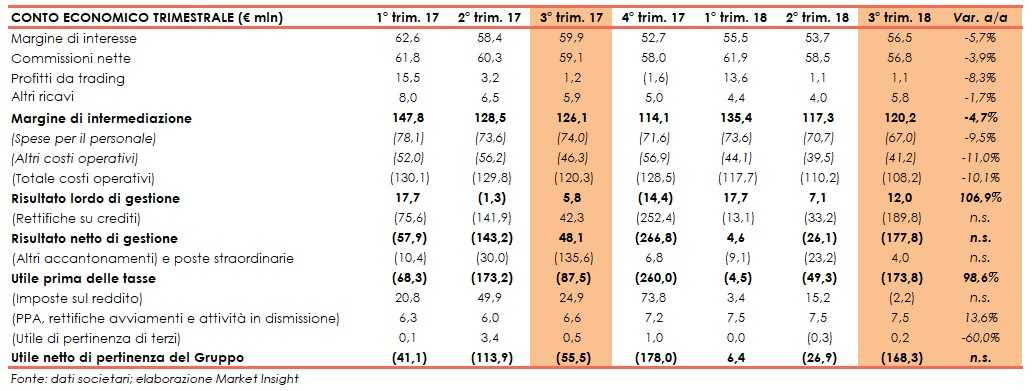

Carige ha archiviato il terzo trimestre con un rosso pari a 168,3 milioni (-55,5 milioni nel periodo di confronto), dopo avere contabilizzato rettifiche su crediti per 189,8 milioni. Sul fronte del business, il margine intermediazione è sceso a di 120,2 milioni (-4,7% a/a). Calo più che compensato dalla discesa dei costi operativi (-10,1% annuo a 108,2 milioni), consentendo al risultato lordo di gestione di raddoppiare a 12 milioni.

Il trimestre appena archiviato da Carige ha segnato un nuovo corso per Carige, con l’elezione di un nuovo cda e di un nuovo amministratore delegato, Fabio Innocenzi. Alla fine è prevalsa la linea dettata dal primo azionista, Vittorio Malacalza, rispetto al trio formato da Raffaele Mincione, Aldo Spinelli e Gabriele Volpi, che ha portato a un ricambio del vertice dopo i contrasti sorti tra lo stesso Malacalza e l’ex Ceo Paolo Fiorentino.

Il nuovo Ad si è subito trovato alle prese con le richieste pressanti della Bce per ripristinare i requisiti patrimoniali, in particolare il Total Capital ratio. La banca deve presentare un nuovo piano di conservazione del capitale entro il 30 novembre e ripristinare il Tcr entro il 31 dicembre.

Allo scopo, proprio in concomitanza con l’approvazione della trimestrale, il cda ha approvato un piano di rafforzamento patrimoniale da 400 milioni, articolato in due operazioni tra loro strettamente correlate: l’emissione di un bond subordinato e un aumento di capitale. In particolare, il bond verrà emesso tra fine novembre e inizio dicembre e sarà sottoscritto in larga parte con un intervento del sistema bancario. Ciò consentirà di portare il Tcr oltre il 13%, come richiesto da Francoforte.

Il rafforzamento patrimoniale si è reso necessario – sottolinea la nota – alla luce delle maggiori rettifiche emerse, anche a seguito di un’ispezione della Bce, su un portafoglio crediti relativo “a posizioni in essere al 31 marzo 2018 (pari al 21% dell’intero portafoglio) con una credit file review compiuta su circa 1,1 miliardi di posizioni in bonis e circa 2,6 miliardi di posizioni non performing (di cui 2,2 miliardi di Utp pari a circa il 74,4% del portafoglio relativo)”.

Operazione che ha comportato la contabilizzazione di rettifiche su crediti per 219,2 milioni nei primi nove mesi, di cui 189,8 milioni nel solo terzo trimestre, precludendo di fatto la possibilità di raggiungere il target di utile netto fissato dall’attuale piano 2017-2020 per l’esercizio in corso.

La banca sta comunque proseguendo nel de-risking. Lo scorso 9 novembre è stato ceduto un portafoglio di Utp pari a 366 milioni, mentre è in corso di esecuzione la cartolarizzazione assistita da garanzia statale su un portafoglio di Npl da 1 miliardo.

Il margine di intermediazione nel terzo trimestre si è attestato a 120,2 milioni (-4,7% a/a).

Il margine di interesse è diminuito a 56,5 milioni (-5,7% annuo), principalmente per effetto dell’applicazione del principio contabile Ifrs9, del calo dei volumi e della dinamica dei tassi.

Le commissioni nette sono scese a 56,8 milioni (-3,9% rispetto al terzo trimestre 2017). Andamento dovuto principalmente al minore apporto delle commissioni sui conti correnti e da incasso e pagamento, mitigato in parte dal contributo positivo fornito dalla componente del risparmio gestito e, nello specifico, dei prodotti bancario-assicurativi e dei fondi comuni.

In calo i profitti da trading (-8,3% a 1,1 milioni rispetto al periodo luglio-settembre 2017), mentre gli altri ricavi sono rimasti stabili a 5,8 milioni.

Nel trimestre in esame è proseguito il contenimento dei costi operativo, diminuiti a 108,2 milioni (-10,1% a/a). Il tutto grazie alla flessione delle spese per il personale a 67 milioni (-9,5% annuo) per effetto della riduzione dell’organico e dell’accordo sindacale per il contenimento del costo del lavoro, e alla diminuzione degli altri costi operativi a 41,2 milioni (-11% rispetto al terzo trimestre 2017).

Il risultato lordo di gestione si è così fissato a 12 milioni, più che raddoppiato rispetto al periodo di confronto.

Nel periodo sono state contabilizzate rettifiche su crediti per 189,8 milioni (riprese di valore per 42,3 milioni nel periodo luglio-settembre 2017), per effetto delle politiche conservative condotte anche a seguito della suddetta ispezione condotta dalla Bce.

L’effetto è stato un risultato netto di gestione in rosso per 46 milioni, seppur in miglioramento rispetto al risultato negativo di 147,8 milioni del periodo luglio-settembre 2017.

Il periodo si è chiuso con un rosso di 168,4 milioni, a fronte della perdita netta di 55,5 milioni del terzo trimestre 2017.

Sul fronte della solidità patrimoniale, a fine settembre il Cet1 phased-in si attesta al 10,8%, superiore al limite regolamentare richiesto dalla Bce del 9,625% e inferiore alla soglia suggerita, inclusiva della guidance, dell’11,175 per cento. Con il perfezionamento delle operazioni di rafforzamento deliberate, il Cet1 phased-in pro-forma al 30 settembre si attesta al 13,5 per cento.