Il gruppo della Bicocca diffonderà domani i conti del terzo trimestre 2018. Gli analisti si attendono un buon set di risultati, nonostante i profit warning lanciati da diversi player del comparto negli scorsi mesi.

Pirelli, infatti, ha più volte confermato la guidance 2018, con la strategia focalizzata sul segmento high value che dovrebbe consentire di mantenere elevati livelli di redditività controbilanciando l’incremento dei costi, l’effetto negativo del Forex e l’eventuale rallentamento del mercato.

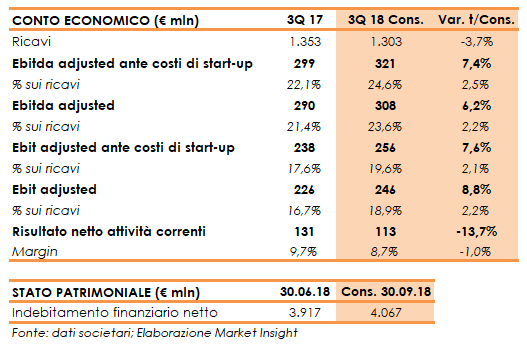

Secondo il consensus fornito dalla società, nel terzo trimestre 2018 i ricavi dovrebbero diminuire del 3,7% a 1,3 miliardi, con i minori volumi e l’effetto cambi negativo che dovrebbe essere in parte compensato dal miglioramento del price/mix.

Quest’ultimo fattore dovrebbe sostenere i margini operativi, con l’Ebitda adjusted ante costi di start-up atteso in aumento del 7,4% a 321 milioni e un Ebit adjusted ante costi di start-up stimato in crescita del 7,6% a 256 milioni, con un’incidenza sul fatturato rispettivamente al 24,6% (+250 punti base) e al 19,6% (+210 punti base).

Il trimestre dovrebbe essersi chiuso con un risultato netto delle attività correnti in calo del 13,7% a 113 milioni, mentre l’indebitamento finanziario netto è previsto in aumento di circa 150 milioni a 4,07 miliardi.

Per quanto riguarda i nove mesi, i ricavi sono stimati in diminuzione del 2,6% a 3,9 miliardi, l’Ebit adjusted ante costi di start-up in aumento del 7% a 729 milioni e il risultato netto delle attività correnti in crescita del 48% a 295 milioni.