Saes Getters nel terzo trimestre del 2018 ha riportato un incremento del 15,5% del fatturato a 42,1 milioni, beneficiando della crescita di tutti i business. Un andamento che si è amplificato a livello di gestione operativa, che ha riportato un deciso balzo della marginalità, sia lorda che netta, oltre gli 800 punti base. Il risultato netto delle attività continue è quindi salito a 3 milioni, contro gli 0,1 milioni del 3Q 2017. Il risultato netto si è però più che dimezzato a 2,3 milioni scontando la perdita rilevata dalle attività in dismissione. Infine, a livello patrimoniale, la liquidità netta è leggermente scesa a 234,6 milioni.

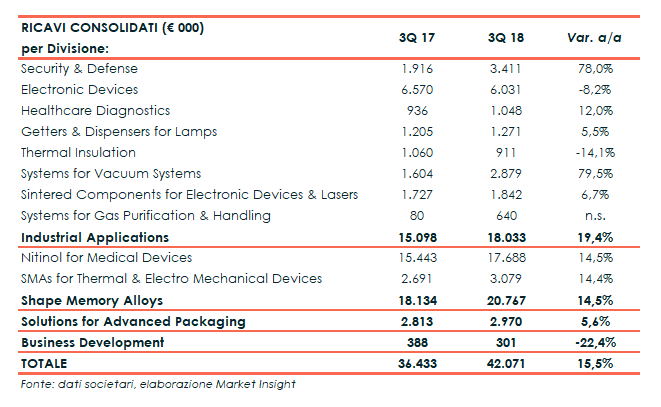

Nel terzo trimestre del 2018 il fatturato consolidato di Saes Getters è cresciuto del 15,5% a 42,1 milioni, grazie all’incremento registrato in tutti i business del gruppo e all’effetto cambi positivo (+0,7%).

Le Industrial Application (+19,4%) sono state trainate principalmente dai buoni risultati della divisione Security & Defense (+78%), in scia ai maggiori investimenti nella difesa, e dalle Solutions for Vacuum Systems (+79,5%), per effetto delle vendite nella strumentazione analitica e dei nuovi progetti nel campo degli acceleratori di particelle.

In calo invece il segmento Electronic Devices (-8,2%), principale area di business, che ha scontato la debolezza delle vendite di materiali avanzati per il mercato electronic consumer a causa della stagionalità.

In progresso del 14,5% il business Shape Memory Alloys, grazie allo sviluppo sia del segmento Nitinol per dispositivi medicali (+14,5%) sia delle SMA Industriali (+14,4%), trainata dai comparti luxury e automotive.

Infine, la divisione Solutions for Advanced Packaging è cresciuta del 5,6% grazie al maggior contributo dei prodotti laccati, che presentano inoltre una maggiore marginalità.

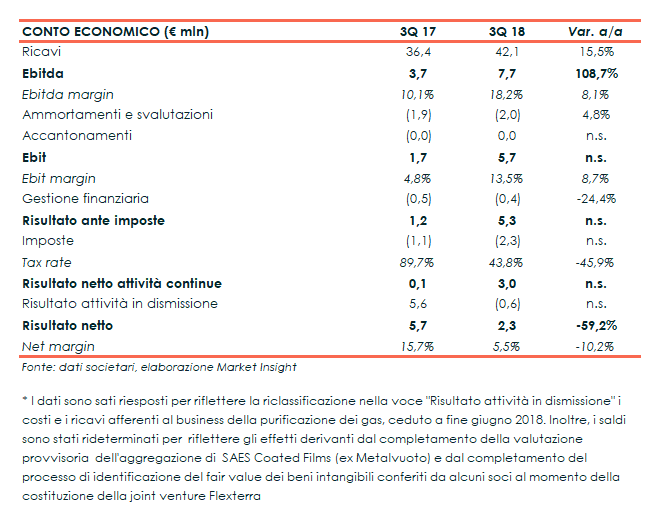

La crescita del giro d’affari si è riflessa nella gestione operativa, dove l’Ebitda è più che raddoppiato a 7,7 milioni portando al 18,2% la propria incidenza sul fatturato (+810 basis point).

In aumento anche l’Ebit più che triplicato a 5,7 milioni, mostrando un ros salito al 13,5% (+870 basis point).

Il forte incremento della marginalità si ritrova nell’andamento sia delle Industrial Applications che dei Shape Memory Alloys, entrambi con un ros superiore al 30 per cento.

Il risultato operativo delle attività continue è balzato a 3 milioni rispetto agli 0,1 milioni rilevati nel 3Q 2017, beneficiando anche della riduzione del tax rate e del miglioramento della gestione finanziaria.

Il risultato netto è però diminuito del 59,2% a 2,3 milioni, penalizzato dalla variazione del perimetro di consolidamento.

Il business della purificazione dei gas, ceduto a giugno 2018 e ora contabilizzato nelle attività in dismissione, ha riportato una perdita di 0,6 milioni correlata principalmente ai costi per la cessione, mentre aveva contribuito con un +5,6 milioni nel 3Q 2017.

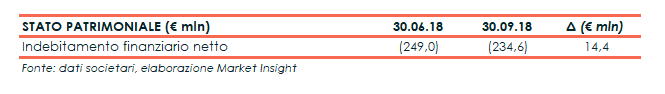

Dal lato patrimoniale, la liquidità netta è diminuita a 234,6 milioni rispetto ai 249 milioni rilevati lo scorso 30 giugno, principalmente per gli esborsi residuali post closing legati alla cessione del business della purificazione dei gas.