Il 28 ottobre è partita l’OPS – Offerta Pubblica di Scambio avente ad oggetto le azioni Luxottica da parte di EssilorLuxottica, con scadenza programmata per il 29 novembre. Con EssilorLuxottica nasce il primo player mondiale integrato sull’intera filiera dell’eyecare e dell’eyewear, tra lenti e montature, distribuzione wholesale e retail ed e-commerce.

L’obiettivo dell’operazione è quello di creare il più grande gruppo al mondo dell’ottica, specializzato nella progettazione, produzione e distribuzione di lenti oftalmiche, realizzate da Essilor, e occhiali da vista e da sole, ideati da Luxottica.

La nuova società si contraddistingue per ricavi pro forma 2017 di oltre 16 miliardi, un reddito operativo e un utile netto pro forma rispettivamente da oltre di 1,6 e 1,2 miliardi, un organico di 150.000 dipendenti e una presenza capillare in tutto il mondo, con una rete distributiva wholesale, piattaforme e-commerce e oltre 10.000 negozi diretti, dei quali circa 8.500 di proprietà e 1.800 in franchising.

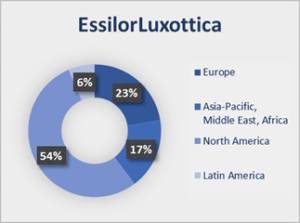

Il Nord America si conferma il primo mercato di riferimento del nuovo colosso, vista l’alta incidenza del fatturato realizzato in tale area da parte di entrambe le società (46% per Essilor e 57% per Luxottica).

In termini di conto economico, la combinazione delle due gestioni dovrebbe realizzare nel medio periodo sinergie annue nette a livello di Ebit tra i 420 e 600 milioni, mentre nel lungo termine dovrebbero verificarsi effetti benefici anche sul fatturato.

Una dinamica che dovrebbe beneficiare di maggiori ricavi per 200-300 milioni, derivanti dalla capacità di EssilorLuxottica di sviluppare nuovi prodotti, facendo leva sull’integrazione tra montature e lenti, servire meglio l’intero settore attraverso una maggiore capillarità distributiva e una piattaforma logistica più efficiente.

In termini di costi invece, la fusione tra le due realtà dovrebbe garantire un risparmio di circa 220-300 milioni, grazie all’’ottimizzazione della catena di fornitura, delle spese generali e amministrative e dei minori costi di approvvigionamento.

La solidità del bilancio del gruppo inoltre, attestata da un rating positivo (A2 con outlook positivo da parte di Moody’s, A/A-1 con outlook stabile da parte di S&P), permetterà di cogliere eventuali opportunità di crescita per acquisizioni in un mercato ancora frammentato.

Oltre al rafforzamento del modello di integrazione verticale, in termini di mercato, la combinazione di EssilorLuxottica rappresenta una tra le più importanti operazioni di M&A di matrice italo-francese. Un’operazione che per essere resa efficace necessitava del via libera degli antitrust di tutto il mondo, in particolare di Stati Uniti, Europa, Brasile, Canada e Cina. Quest’ultimo arrivato a fine luglio 2018.