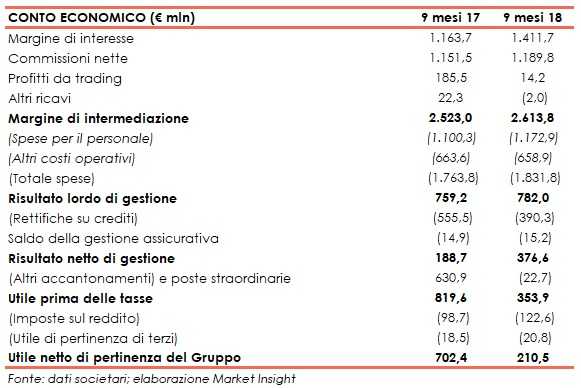

Ubi ha archiviato i primi nove mesi del 2018 con un margine di intermediazione pari a 2.613,8 milioni. Il risultato netto di gestione e l’utile netto, invece, si sono attestati rispettivamente a 376,6 milioni e a 210,5 milioni. I risultati del periodo in esame includono anche l’entrata nel perimetro delle tre Good Bank acquisite a maggio 2017, i cui effetti contabili sono stati imputati a partire dal 1° aprile 2017 e, pertanto, i dati dei primi nove mesi del 2018 non sono direttamente confrontabili con quelli del 2017.

Prima di passare all’esame dei conti dei primi nove mesi di Ubi, bisogna partire da una premessa.

La banca, infatti, nella nota sottolinea che “i risultati consolidati del gruppo includono, a partire dal 1° aprile 2017, le tre banche recentemente acquisite. A causa della differenza di perimetro, non è quindi significativo il raffronto dei primi 9 mesi del 2018 con l’analogo periodo del 2017”.

Ubi ha chiuso i primi nove mesi del 2018 con un margine di intermediazione pari a 2.613,8 milioni.

Le commissioni nette hanno raggiunto 1.189,8 milioni, grazie alla componente legata all’attività di collocamento dei prodotti del risparmio gestito e assicurativi, mentre quella legata all’attività bancaria tradizionale ha mostrato una buona tenuta.

Il margine d’interesse si è attestato a 1.411,7 milioni, supportato da una dalla riduzione della raccolta e risentendo dall’altra della lieve contrazione dei volumi (in parte stagionale), anche in conseguenza della politica di salvaguardia dello spread ai fini di mantenere un’adeguata redditività corretta per il rischio.

Gli oneri operativi si sono fissati a 1.831,8 milioni. Nello specifico, le spese per il personale sono risultate pari a 1.172,9 milioni, mentre le altre spese amministrative, inclusive di contributi di sistema per 38,9 milioni, sono ammontate a 658,9 milioni.

Dopo rettifiche nette su crediti per 390,3 milioni (costo del rischio annualizzato di 57 pb), il risultato netto di gestione ha toccato 376,6 milioni, mentre l’utile netto è stato pari a 210,5 milioni. Escludendo le poste non ricorrenti, l’utile netto si sarebbe attestato a 260,6 milioni.

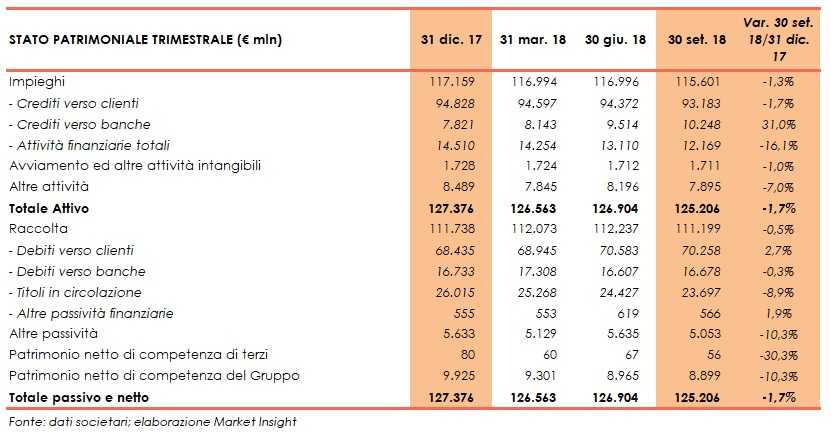

Sul fronte patrimoniale, gli impieghi verso la clientela al 30 settembre ammontano a 93,2 miliardi. Lo stock di crediti deteriorati lordi è pari a 10,5 miliardi, con un livello di copertura al 45,55% inclusi gli stralci. Più in particolare, le sofferenze lorde si fissano a 5,8 miliardi (dopo la cessione di un pacchetto da 2,8 miliardi conclusa lo scorso settembre) con un coverage ratio del 59,43% includendo gli stralci, mentre le inadempienze probabili si attestano a 4,6 miliardi con un gradi di copertura del 25,12 per cento. I crediti deteriorati netti ammontano a 6,4 miliardi, di cui 2,8 miliardi di sofferenze e 3,4 miliardi di inadempienze probabili.

La raccolta totale si attesta a 111,1 miliardi, al cui interno 70,3 miliardi sono riferiti alla clientela.

Sul fronte della solidità patrimoniale, il Cet1 fully loaded a fine settembre si è attesta all’11,42% (11,43% al 31 dicembre 2017), mentre quello phased in all’11,79% (11,56% a fine 2017). L’ulteriore allargamento degli spread sulla riserva di valutazione del portafoglio titoli di proprietà è stato infatti compensato dall’impatto dell’uscita delle sofferenze in relazione all’operazione di cartolarizzazione con garanzia pubblica (Gacs) conclusa a settembre, dal recupero di eligibilità delle garanzie e dalla riduzione dei volumi di impiego.