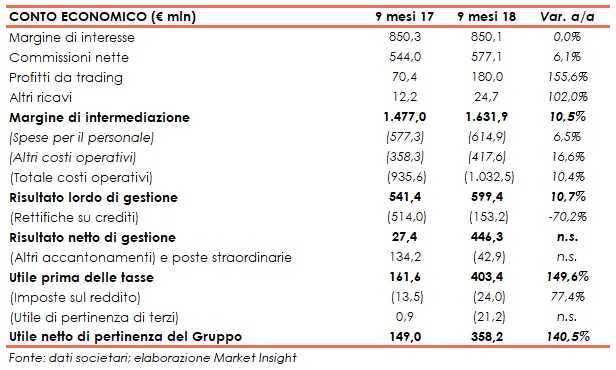

Bper ha archiviato i primi nove mesi del 2018 con un utile netto di 358,2 milioni, più che raddoppiato rispetto al periodo di confronto. Un andamento che ha beneficiato della forte crescita del margine di intermediazione pari a 1.631,9 milioni (+10,5% rispetto ai primi nove mesi del 2017), conseguito grazie alla performance positiva di tutte le sue componenti, nonché della significativa riduzione delle rettifiche su crediti a 153,2 milioni (-70,2% annuo).

“La situazione economico-patrimoniale dei primi nove mesi dell’anno si chiude con un utile netto in forte crescita pari a oltre 358 milioni, più che raddoppiato rispetto a 149 milioni dello stesso periodo dello scorso anno. L’ottimo risultato economico è accompagnato da un significativo miglioramento della solidità patrimoniale che evidenzia un consistente aumento di circa 40 pb del Cet1 a regime al 12% dall11,6% di giugno, anche grazie al limitato impatto delle forti tensioni sui mercati finanziari degli ultimi mesi principalmente dovuto alla strategia adottata di progressiva diversificazione del portafoglio finanziario”. È con queste parole che Alessandro Vandelli, Ad di Bper, ha commentato i risultati dei primi nove mesi.

“Inoltre – prosegue il manager – “i primi nove mesi dell’anno confermano il miglioramento dell’asset quality già registrata nei trimestri precedenti con una rilevante diminuzione dello stock lordo di crediti deteriorati per circa 1,7 miliardi e delle sole sofferenze per 1,3 miliardi; al contempo, le coperture sui crediti deteriorati si mantengono ai livelli massimi del sistema”.

Il margine di intermediazione di Bper, nei primi nove mesi del 2018, è salito a del a 1.631,9 milioni (+10,5% rispetto al periodo di confronto). Positivo il contributo di tutte le aree di business.

Le commissioni nette sono aumentate a 577,1 milioni (+6,1% a/a). La performance è stata supportata principalmente dalla tenuta di quelle relative al business commerciale e dall’incremento di quelle generate dalla raccolta gestita e dalla bancassurance. Queste ultime hanno segnato un balzo del 19,6% rispetto ai primi nove mesi del 2017.

Il margine di interesse è rimasto stabile a 850,1 milioni grazie al contributo positivo del business commerciale, controbilanciato dal minore apporto del portafoglio titoli.

I profitti da trading sono passati dai 70,4 milioni del periodo gennaio-settembre 2017 a 180 milioni. La voce include utili netti realizzati su titoli e derivati per 185,3 milioni, minusvalenze nette su titoli e derivati per 1,2 milioni e altri elementi positivi per 6,8 milioni.

I costi operativi si sono attestati a 1,032,5 milioni registrando una crescita proporzionale al giro d’affari (+10,4% annuo). Nello specifico, le spese per il personale sono salite a 614,9 milioni (+6,5% a/a) a causa di maggiori oneri relativi alla parte variabile della retribuzione dei dipendenti. In aumento anche le altre spese amministrative a 417,6 milioni (+16,6% rispetto ai primi nove mesi del 2017), per effetto di alcuni progetti finalizzati nel periodo. Quest’ultimo importo include anche 52,4 milioni relativi a oneri di sistema (36,5 milioni nel periodo gennaio-settembre 2017).

Suddette dinamiche hanno portato il risultato lordo di gestione a 446,3 milioni (+10,7% a/a).

Rilevante la contrazione delle rettifiche su crediti, diminuite a 153,2 milioni (-70,2% a/a) grazie al miglioramento della qualità degli attivi (costo del rischio sceso dai 112 pb di fine 2017 ai 33 pb del 30 settembre).

Il risultato netto di gestione è così balzato a 364,7 milioni (27,4 milioni nel periodo gennaio-settembre 2017).

Il periodo si è chiuso con un utile netto più che raddoppiato a 358,2 milioni. Si ricorda che i primi sei mesi dell’anno precedente includevano 130,7 milioni di badwill generati dall’acquisizione di Carife.

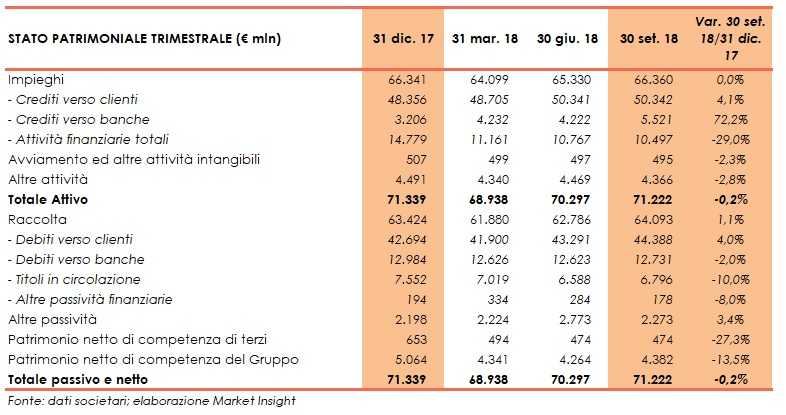

Sul fronte patrimoniale, a fine settembre gli impieghi a clientela si attestano a 50,3 miliardi (+4,1% rispetto al 31 dicembre 2017). I crediti deteriorati lordi diminuiscono a 8,8 miliardi (-16,6% rispetto a fine 2017), con una copertura del 56,7% (48,7% al 31 dicembre 2017). Le sofferenze lorde si fissano a 5,8 miliardi (-17,9% rispetto a fine 2017), con una copertura del 64,5% (59,3% al 31 dicembre 2017). Le inadempienze probabili lorde sono pari a 2,9 miliardi (-19,8% rispetto a fine 2017), con un livello di copertura del 42,2% (27,2% al 31 dicembre 2017). L’aumento delle coperture ha comportato accantonamenti straordinari per oltre 1,1 miliardi, sfruttando la first time adoption del nuovo principio contabile Ifrs9 entrato in vigore il 1° gennaio 2018. I crediti deteriorati netti calano a 3,8 miliardi (-29,6% rispetto a fine 2017), al cui interno le sofferenze e le inadempienze probabili scendono rispettivamente a 2,1 miliardi (-28,4% rispetto al 31 dicembre 2017) e a 1,7 miliardi (-31,4% rispetto a fine 2017).

La raccolta sale leggermente a 64,1 miliardi (+1,1% rispetto al 31 dicembre 2017), la voce include depositi dalla clientela pari a 44,4 miliardi (+4% rispetto a fine 2017).

In termini di solidità patrimoniale, a fine settembre il Cet1 phased in si attesta al 14,74% (13,89% al 31 dicembre 2017), mentre quello fully phased è pari al 12% (13,68% a fine 2017).