La diffusione della trimestrale lo scorso 14 novembre ha innescato un’ulteriore discesa delle quotazioni del gruppo, con il titolo scivolato sui minimi da luglio 2016 complice anche un contesto di generale debolezza dei mercati. Una reazione forse eccessiva, dato che i fondamentali e le prospettive della società rimangono solidi, ma che ha reso il titolo attraente da un punto di vista di valutazione. Agli attuali livelli di prezzo, infatti, El.En tratta a sconto rispetto ai comparables.

“Siamo molto soddisfatti dello sviluppo del fatturato e di aver mantenuto tassi di crescita importanti anche in aree in cui i nostri concorrenti stanno incontrando delle difficoltà, in particolare in Cina”.

Così commenta Andrea Cangioli, amministratore delegato di El.En, i risultati al 30 settembre 2018, sottolineando però un rallentamento superiore alle previsioni a livello di redditività anche alla luce del difficile periodo di confronto. “Il terzo trimestre 2017 è stato uno dei più positivi della storia del gruppo, rendendo più difficile il superamento dei benchmark dello scorso anno”.

L’andamento del business di El.En negli ultimi mesi ha evidenziato una costante crescita dei ricavi, a cui però non è seguito un aumento degli utili a causa soprattutto dell’incremento dei costi per sostenere lo sviluppo futuro e di un mix prodotto meno favorevole.

Una dinamica che ha caratterizzato anche il terzo trimestre 2018, che ha visto le vendite aumentare di circa il 10% a 83 milioni ma l’Ebit scendere del 19% a 7,3 milioni, con una marginalità all’8,8% (-310 punti base).

Uno dei fattori alla base del peggioramento del mix prodotto nel settore medicale è da ricondursi al rallentamento delle vendite negli Stati Uniti, dove la Fda ha aperto un’indagine sull’appropriatezza di alcuni trattamenti ginecologici effettuati con sistemi laser che ha inopinatamente coinvolto il sistema Mona Lisa Touch di El.En.

“Tale evento ha prodotto un effetto mediatico che immediatamente ha interrotto il trend in rapidissima crescita delle vendite del Mona Lisa Touch negli USA, ed ha poi avuto un effetto più persistente del previsto sia negli Stati Uniti che, in misura inferiore, nel resto de mondo. E questo nonostante il generico intervento della FDA si sia dimostrato infondato nei confronti di Monna Lisa Touch e della sua efficacia e sicurezza” sottolinea Cangioli.

“Un effetto che per gli USA proseguirà anche nel quarto trimestre e nei primi mesi del 2019, dato che le scorte accumulate dal nostro distributore dovrebbero infatti essere in grado di soddisfare la minore domanda”.

Gli elementi sopra descritti hanno comportato una revisione al ribasso della guidance 2018, con il risultato operativo ora visto in linea allo scorso esercizio rispetto all’incremento del 10% comunicato precedenza, mentre è stato confermato il target di crescita double digit dei ricavi.

Il tutto ha contribuito a un ulteriore calo delle quotazioni del titolo a Piazza Affari, scivolate sui minimi da luglio 2016 complice anche il contesto di forte volatilità dei mercati che tradizionalmente tende a penalizzare maggiormente i titoli che presentano valutazioni più elevate.

Dal massimo storico a 34,82 euro toccato lo scorso 4 maggio, le azioni El.En hanno più che dimezzato il proprio valore fino a toccare un minimo a 13,25 euro il 20 novembre, con un’ulteriore accelerazione al ribasso in seguito alla diffusione della trimestrale.

Una reazione forse eccessiva, considerando che se da una parte è vero che i risultati sono stati inferiori alle previsioni, dall’altra i fondamentali della società restano solidi e le prospettive di crescita rimangono positive.

“La normalizzazione degli ordini del Mona Lisa Touch e i nuovi prodotti nella pipeline – in particolare il sistema Onda, il nuovo modello Mediostar e i prodotti per i trattamenti nella chirurgia urologica – dovrebbe continuare a sostenere la crescita del fatturato, favorendo un conseguente recupero di marginalità”.

“Abbiamo grande fiducia nello sviluppo a medio termine e per questo proseguiamo il nostro programma di investimenti in capacità produttiva” afferma Cangioli. “Le condizioni dei nostri mercati di riferimento si mantengono favorevoli e siamo convinti che la nostra strategia ci consentirà di crescere nei prossimi anni come abbiamo programmato sia nel medicale che nell’industriale”.

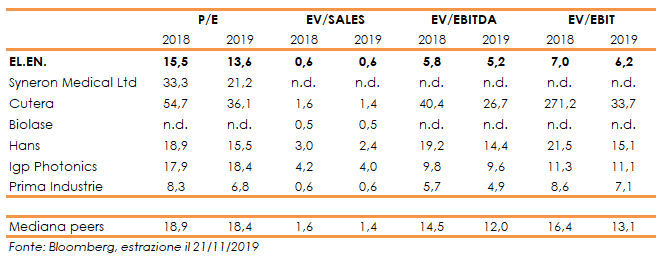

A ciò si aggiunge che la recente debolezza dei corsi azionari ha reso il gruppo interessante da un punto di vista di valutazione borsistica. L’attuale livello di prezzo potrebbe essere considerato attrattivo in un’ottica di medio-lungo periodo per un titolo che attualmente tratta a sconto rispetto ai comparables.

Rispetto alla mediana dei peers, El.En tratta a sconto del 26% sul P/E 2019 e del 57% sull’EV/SALES 2019, mentre l’EV/EBIT 2019 è al di sotto del 57% rispetto ai comparables.