SIT, recentemente passata al MTA di Borsa Italiana, ha reso noti i risultati consolidati relativi ai primi nove mesi del 2018.

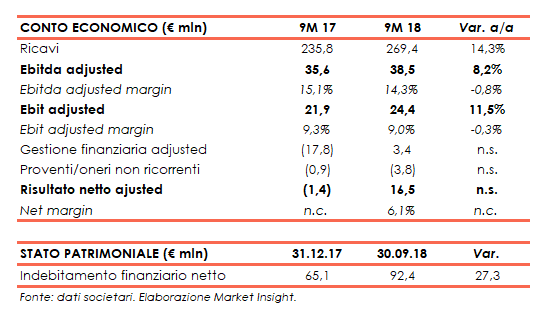

Nel periodo il fatturato consolidato è cresciuto del 14,3% a 269,4 milioni, penalizzato dall’effetto cambi senza il quale l’incremento sarebbe stato del 15,7 per cento.

A livello di singoli business, è stato rilevato un deciso progresso della divisione Smart Gas Metering (+65% a 56,9 milioni), principalmente legato al mercato domestico.

La crescita della divisione Heating (+6% a 212,2 milioni), principale business del gruppo, è stata invece trainata dallo sviluppo in Europa e in America, mentre si è registrato un rallentamento in Cina a seguito della temporanea sospensione del programma di incentivi governativi.

Nella gestione operativa, l’Ebitda adjusted è aumentato dell’8,2% a 38,5 milioni, con un’incidenza sul fatturato scesa al 14,3% (-80 basis point), risentendo di extra costi e inefficienze dovute ai limiti di capacità produttiva a fronte dell’incremento della domanda e dei costi di componenti elettronici e materie prime.

L’Ebit adjusted è invece cresciuto dell’11,5% a 24,4 milioni, con un ros sceso leggermente al 9% (-30 basis point).

La gestione operativa è stata rettificata degli oneri non ricorrenti pari a 3,8 milioni e legati principalmente alla risoluzione del rapporto di lavoro con il direttore generale e al passaggio dal mercato AIM al MTA. Nei 9M 2017 gli oneri non ricorrenti erano invece pari a 0,9 milioni.

Il periodo si è chiuso con un risultato netto adjusted di 16,5 milioni, contro la perdita di 1,4 milioni rilevata nel pari periodo del 2017.

L’andamento riflette il deciso miglioramento della gestione finanziaria, passata in positivo grazie soprattutto ai proventi legati alla rivalutazione di fair value dei Warrant SIT e delle Performance Shares e alla variazione del fair value degli Interest rate swaps in essere.

Si segnala che l’aggiustamento riportato si riferisce all’esercizio precedente, nel quale gli oneri finanziari erano iscritti al netto degli oneri non monetari attribuibili alla contabilizzazione al fair value della fusione con la Spac Industrial Stars of Italy 2 per 31,3 milioni.

Infine, dal lato patrimoniale, l’indebitamento finanziario netto è aumentato a 92,4 milioni, rispetto ai 65,1 milioni a fine 2017, principalmente per effetto dei maggiori investimenti, dell’incremento del capitale circolante netto commerciale e dell’impatto finanziario degli oneri non ricorrenti.