“Guardando al contesto del primo semestre 2018 reputiamo soddisfacente la performance conseguita. In diversi mercati in cui siamo presenti notiamo una fase di crescente difficoltà, e spesso cali vistosi, delle categorie vinicole che proponiamo”. Sono queste le parole di Sandro Boscaini, presidente di Masi Agricola, in occasione della semestrale, che prosegue “avere e alimentare un brand forte e riconosciuto, ma anche una strategia che si rapporta con i cambiamenti in corso a livello distributivo, ci ha consentito di realizzare risultati stabili, dedicandoci nel contempo a progetti di sviluppo.” Sul mercato borsistico il titolo dopo aver aggiornato i minimi a 3,50 euro ha avviato un movimento di rimbalzo verso 4,10 euro.

Masi Agricola, azienda vitivinicola radicata in Valpolicella Classica che produce e distribuisce vini di pregio, è oggi uno dei produttori italiani di vini pregiati più conosciuti al mondo grazie all’impiego di uve e metodi autoctoni e a una continua attività di ricerca e sperimentazione.

I suoi vini e in particolare i suoi Amaroni sono pluripremiati dalla critica internazionale. Il modello imprenditoriale del gruppo coniuga l’alta qualità e l’efficienza con l’attualizzazione di valori e tradizioni del proprio territorio.

Tale visione porta Masi a contraddistinguersi non solo per il core business, ma anche per la realizzazione di progetti di sperimentazione e ricerca in ambito agricolo e vitivinicolo, per la valorizzazione e la promozione del territorio e del patrimonio culturale delle Venezie, anche attraverso progetti quali Masi Wine Experience e Masi Investor Club.

Il gruppo può contare su una forte e crescente vocazione internazionale: è presente in oltre 120 paesi, con una quota di esportazione dell’80% del fatturato complessivo, una particolare concentrazione in Nord America ed Europa.

Il gruppo, anche nel corso di questi ultimi sei mesi, ha ricevuto molteplici riconoscimenti da parte di primarie autorità di rating nazionali e internazionali, in favore di una vasta gamma di vini. Continua ad essere apprezzata anche l’iniziativa strategica Masi Wine Experience, volta a stabilire un contatto sempre più diretto con il consumatore finale.

Inoltre, nel corso del primo semestre 2018, ha preso avvio l’intervento di ristrutturazione e ampliamento della storica cantina Boscaini a Marano di Valpolicella (VR) in Località Valgatara, oggi sede principale dell’attività di produzione e imbottigliamento dei vini del Gruppo Masi.

I dati di bilancio del primo semestre 2018 confermano la stabilità del business nonostante un mercato in difficoltà. Con riguardo all’andamento del conto economico, infatti, si riscontra la tenuta dei principali margini operativi, con un Ebitda margin pari al 20% e un Ebit margin di poco superiore al 15 per cento.

Si segnala tuttavia un lieve calo dell’utile netto di periodo, pari al 9,2% dei ricavi, rispetto al 9,5% di pari periodo 2017.

Sul fronte patrimoniale è migliorato l’indebitamento finanziario netto, che mostra una diminuzione di circa il 39% a 5,6 milioni.

Una sostanziale stabilità della redditività si è rileva inoltre estendendo l’orizzonte temporale al 30 settembre 2018.

Periodo nel quale i ricavi si sono attestati a 45,1 milioni, in crescita di circa l’1% (+4% a cambi costanti) rispetto al pari periodo del 2017 mentre l’Ebitda è salito dell’1,1% a 9 milioni.

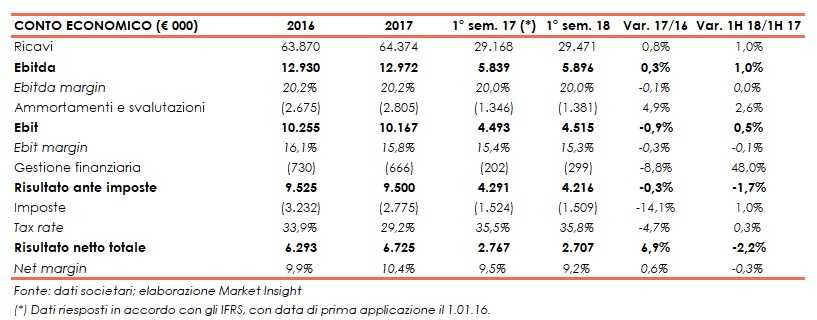

Il Conto economico

Come premessa sui suddetti dati di conto economico va segnalato che i risultati del primo semestre 2017 sono stati riesposti e risultano in linea con i principi contabili internazionali IFRS, con data di prima applicazione il 1° gennaio 2016.

Nel primo semestre 2018 il gruppo ha registrato ricavi netti pari a 29,5 milioni, in crescita dell’1% rispetto al pari periodo del 2017. I ricavi hanno visto un lieve ma progressivo miglioramento rispetto ai due esercizi precedenti (+0,8%).

Migliorano lievemente i margini operativi, con l’Ebitda che passa a 5,9 milioni (+1,0%) e l’Ebit a 4,5 milioni (+0,5%). L’incremento del margine operativo lordo, relativo al primo semestre 2018, è essenzialmente riconducibile all’aumento del margine industriale lordo (+2,8% a 20,2 milioni) e ai maggiori contributi Ocm, contributi a fondo perduto per cantine, reimpianto viti, ristrutturazione e ampliamento delle cantine (da 474 a 727 migliaia).

Passando al risultato ante imposte, si riscontra una flessione lieve ma progressiva. Nel 2017 la posta di bilancio in esame registrava un calo dello 0,3% a 9,5 milioni rispetto al precedente esercizio. Un andamento che si amplifica nel primo semestre 2018, che mostra una riduzione dell’1,7% a 4,2 milioni, sul semestre di confronto.

L’analisi del risultato netto evidenzia una inversione di tendenza. L’esercizio chiuso al 31 dicembre 2017 registra un +6,9% a 6,7 milioni sul pari periodo 2016, in controtendenza a quanto avvenuto nel primo semestre 2018, in calo del 2,2% a 2,7 milioni.

Infine si ricorda che il gruppo ha comunicato alcuni dati relativi ai primi nove mesi del 2018.

Numeri da cui sono emersi ricavi pari a 45,1 milioni, in crescita di circa l’1% (+4% a cambi costanti) rispetto al pari periodo del 2017. Un dato che ha beneficiato delle iniziative di ricettività diretta del progetto Masi Wine Experience e di Canevel.

L’Ebitda è salito dell’1,1% a 9 milioni, con il relativo margine stabile rispetto al periodo gennaio – settembre 2017.

Sul fronte patrimoniale l’indebitamento finanziario netto si è attestato a 11,4 milioni in aumento di 2,5 milioni rispetto a fine 2017.

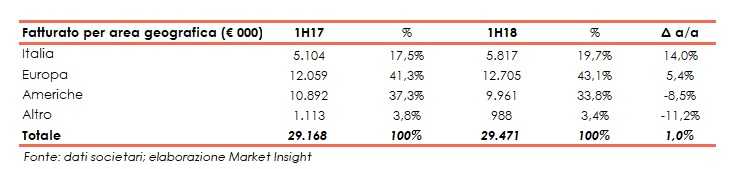

Breakdown Ricavi

Di seguito la ripartizione delle vendite per area geografica e per linea di prodotto.

Dalla ripartizione per area geografica si rileva che l’azienda vitivinicola della Valpolicella realizza l’80% del giro d’affari oltre i confini nazionali. Tale dato mostra un lieve calo rispetto al corrispondente semestre del 2017 (82,5%), dovuto all’effetto combinato tra l’incremento del fatturato in Italia e in Europa (rispettivamente +14% e +5,4%) e il calo dei ricavi conseguiti nelle Americhe e nel resto del mondo (rispettivamente -8,5% e – 11,2%).

La ripartizione per linea di prodotto evidenzia un lieve calo dei vini Top e Premium, cui fa fronte un altrettanto lieve incremento dei vini Classics.

Stato Patrimoniale

La struttura patrimoniale si presenta solida, con un Patrimonio Netto che ha raggiunto i 120 milioni al giugno 2018, seppure in lieve calo rispetto alla chiusura del 2017 (122 milioni). L’indebitamento finanziario netto, pari a 5,6 milioni, registra pertanto un deciso miglioramento, con un calo del 38% rispetto al precedente primo semestre 2017.

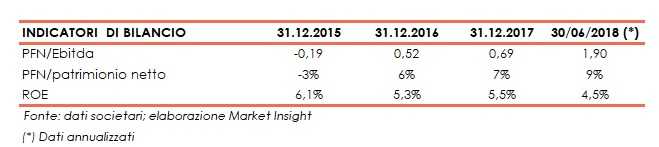

Ratio

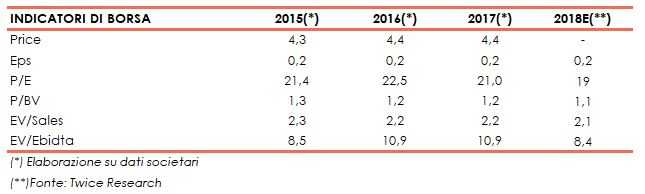

Di seguito i principali indicatori, rispettivamente, di bilancio e di borsa.

I principali indicatori di bilancio confermano una stabile solidità patrimoniale. Soddisfacente risulta la redditività per gli Azionisti che tuttavia mostra un trend in calo, con un ROE al 30 giugno 2018 pari al 4,5% su base annua.

Gli indicatori di Borsa nel periodo oggetto di analisi mostrano una fase di sostanziale stabilità del titolo.

Outlook

In relazione all’evoluzione della gestione, il gruppo ha riscontrato delle difficoltà nel tracciarne un prevedibile andamento futuro. Segnatamente, la generale incertezza politica ed economica in parecchi mercati, la volatilità dei mercati finanziari e dei tassi di cambio, la maggiore prudenza dei clienti negli acquisti. Come segnalato dal management, l’andamento delle vendite sulla base delle statistiche aziendali risulta sostanzialmente in linea con l’esercizio precedente, con un trend particolarmente positivo delle iniziative Masi Wine Experience di ricettività diretta e della controllata Canevel Spumanti.

Nell’ambito del progetto Masi Wine Experience, si segnala che lo scorso 26 settembre Masi Agricola S.p.A. ha sottoscritto un accordo di joint venture, con durata iniziale di 8 anni, con Tofana S.r.l. per aprire un wine bar e ristorante monomarca a Cortina D’Ampezzo a insegna “Drusciè Masi Wine Bar – Vino e Cucina – Cortina”.

Punti di forza

Reputazione internazionale. Rilevante reputazione, percezione e il gradimento dei propri prodotti da parte della clientela nazionale e internazionale, la quale è influenzata dalla qualità dei vini offerti. Il modello imprenditoriale di Gruppo coniuga l’efficienza dell’attività aziendale con i valori e le tradizioni delle Venezie.

Strategia di crescita basata su tre pilastri. Crescita organica attraverso il rafforzamento nei mercati principali; allargamento dell’offerta di vini legati ai territori e alle tecniche tradizionali, anche attraverso aggregazioni di altre aziende vitivinicole; raggiungimento di un contatto più diretto con il consumatore finale.

Punti di debolezza

Scarsa diversificazione della clientela. La concentrazione delle attività su un numero di clienti comporta la possibilità di un impatto negativo sui risultati del Gruppo nel caso in cui il rapporto con uno o più di tali clienti dovesse interrompersi.

Mancata stipula di contratti con distributori. Sebbene con alcuni dei principali distributori il Gruppo abbia stipulato accordi che disciplinano termini e condizioni di vendita, in diversi casi tali rapporti non sono regolati da contratti scritti che garantiscono un quantitativo minimo di acquisto da parte dei distributori o eventuali tutele a favore del Gruppo in caso di interruzione del rapporto.

Opportunità

Ingresso in nuovi mercati. La forte presenza sui mercati esteri può consentire al Gruppo di intercettare nuove opportunità di crescita non implementabili in Italia.

Minacce

Elevata concorrenza. Il business in cui opera il Gruppo è caratterizzato da elevata e dinamica concorrenza di operatori sia nazionali sia esteri, in particolare provenienti da Francia, Spagna, Cile e Usa. Inoltre, l’industria del vino ha subito un consolidamento significativo nel corso degli ultimi anni e molti dei concorrenti del Gruppo dispongono di risorse significativamente maggiori rispetto a quelle del Gruppo stesso, soprattutto per quel che concerne le spese di comunicazione e marketing.

Mutamento delle preferenze dei clienti. Il settore in cui opera il Gruppo è soggetto al mutamento del gusto dei consumatori e ai cambiamenti delle scelte di spesa finale; il settore può essere inoltre influenzato dal contesto economico dei Paesi in cui viene svolta l’attività, dalla capacità di spesa dei consumatori, nonché dai trend di mercato relativi a diversi tipi di vino.

Regolamentazione. In base al business in cui opera il Gruppo, rileva in particolare la normativa in tema di disciplinari di produzione, che definiscono i requisiti produttivi e commerciali dei vini DOCG, DOC e IGT, e in materia di tracciabilità, etichettatura e sicurezza dei prodotti che potrebbero portare il Gruppo ad adottare standard più severi, dovendo far fronte a maggiori costi di adeguamento dei siti produttivi o delle caratteristiche dei prodotti.

Analisi tecnica

Andamento allineato a quello del Ftse Aim per Masi Agricola negli ultimi dodici mesi, con un unico scostamento registrabile nel mese di ottobre 2018, da cui è derivata la rottura dell’importante supporto statico, osservabile in area 4,10 euro, che aveva sostenuto le quotazioni per oltre 24 mesi.

Il cedimento dei 4,10 euro ha determinato una discesa verso i 3,50 euro, con un rapporto di oscillazione pari ad 1 rispetto al precedente massimo registrato in area 4,80 euro. Il raggiungimento del minimo indicato ha favorito un successivo movimento di mean reverting verso i 4,10 euro che, in base ad una regola basilare dell’analisi tecnica, da supporto si sono trasformati in resistenza.

Tecnicamente il superamento dei 4,10 euro fornirebbe un segnale di forza in grado di facilitare una proiezione verso i 4,50 euro mentre in caso di ripresa del movimento ribassista sarebbe l’area di minimo suindicato a fornire una possibile base per i prezzi del titolo.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Masi Agricola