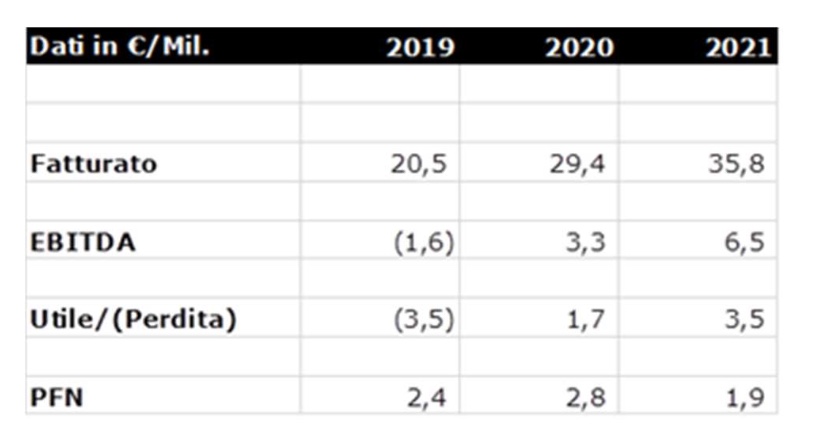

In occasione dell’approvazione dell’acquisto delle partecipazioni e degli assets di CBdI, il board di Mediacontech ha anche approvato il Piano Strategico Industriale 2019-2021, che presenta i seguenti obiettivi economico-finanziari:

Il Piano mira a sviluppare un’offerta integrata di prodotti, contenuti e servizi autenticamente italiani, oltre a cogliere l’opportunità di divenire il primo polo italiano di eccellenza nei mercati dell’arte, la cultura e il lifestyle, valorizzando al massimo le sinergie.

In particolare, sono previste due linee guida di sviluppo strategico.

La prima riguarda il rilancio dei prodotti a marchio UTET e FMR, la valorizzazione del portafoglio delle riviste di titolarità delle società oggetto di acquisizione e lo sviluppo dei format esistenti, ampliando il bacino e la tipologia di destinatari.

A ciò si aggiungono sia la produzione di format e contenuti artistici multimediali di intrattenimento per licenze nazionali e internazionali sia l’introduzione di tecnologie innovative digitali anche mediante la digitalizzazione dei prodotti, la creazione di un’unica piattaforma digitale integrata e di un canale e-commerce per la vendita dei prodotti.

Infine, si segnalano lo sfruttamento delle potenziali sinergie, anche mediante lo sviluppo di una rete di vendita centralizzata, e l’ampliamento dei mercati di interesse.

La seconda linea, invece, riguarda lo sviluppo di nuovi business per tipologia e per aree geografiche e prevede l’aumento dell’offerta dei prodotti facendo leva sulle nuove opportunità di mercato e lo sviluppo di segmenti/nicchie di prodotti selezionati.

In prospettiva, la piattaforma integrata rappresenta una base per la crescita per linee esterne, non ancora esplicitata negli obiettivi del Piano Strategico Industriale.

Infine, i segnala che a supporto del Piano Strategico Industriale, è previsto un intervento di ricapitalizzazione di Mediacontech. In particolare, Stefano Vegni, socio indiretto, tramite la controllata Gotland supporterà il piano di sviluppo dell’emittente con un versamento in conto futuro aumento di capitale di circa 2 milioni, che sarà eseguito prima del perfezionamento dell’acquisizione, da utilizzare per la sottoscrizione e liberazione delle azioni che saranno emesse in occasione dell’aumento di capitale con esclusione del diritto di opzione.