Nel 2018 Stm ha riportato ricavi netti pari a 9,7 miliardi di dollari (+15,8% a/a), un Ebit di 1.400 milioni di dollari (+39,3% a/a) e un utile netto di 1.293 milioni di dollari (+59,6% a/a). In miglioramento anche l’equity che sale a 6.424 milioni di dollari, la posizione finanziaria netta, positiva per 356 milioni e il free cash flow pari a 533 milioni.

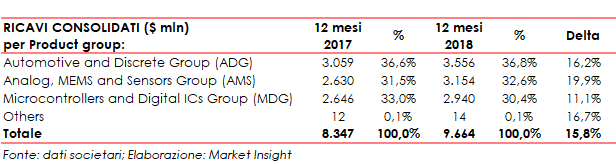

Alla crescita dei ricavi dell’esercizio 2018 hanno contribuito tuti i product group: ADG è progredito del 16,2% a 3.556 milioni di dollari (3.059 milioni nel 2017), AMS del 19,9% a 3.154 milioni (2.630 milioni nel 2017), mentre MDG è avanzato dell’11,1% a 2.940 milioni (2.646 milioni nel 2017).

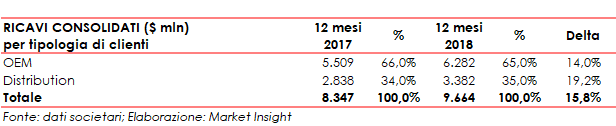

Come tipologia di clienti crescono sia l’OEM (+14,0% a 6.282 milioni) sia i distributori (+19,2% a 3.382 milioni).

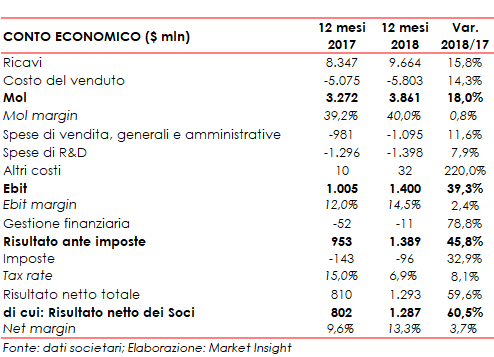

Proseguendo con l’analisi del conto economico, nell’esercizio appena concluso si registra una crescita del 18,0% del Mol a 3.861 milioni di dollari (3.272 milioni nel 2017) e un progresso del 39,3% dell’Ebit a 1.400 milioni (1.005 milioni nel 2017).

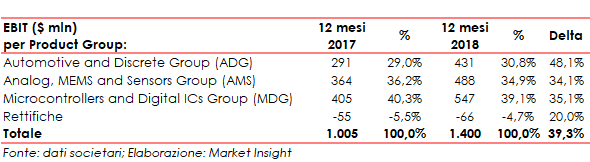

Più in dettaglio, l’Ebit migliora grazie all’andamento di tutti i product goups: ADG registra un +48,1% a 431 milioni, AMS avanza del 34,1% a 488 milioni e MDG cresce del 35,1% a 547 milioni.

Infine, il miglioramento della gestione finanziaria (-52 milioni nel 2017 e -11 milioni nel 2018) e del tax rate (15,0% nel 2017 pari a 143 milioni e 6,9% nel 2018 pari a 96 milioni) portano l’utile netto dagli 810 milioni del 2017 ai 1.294 milioni del 2018 (+59,6% a/a).

Il risultato dei soci passa dagli 802 milioni del 2017 ai 1.297 milioni del 2018 (+61,7%).

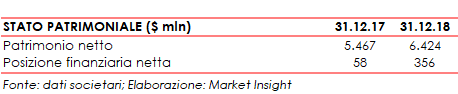

Da un punto di vista patrimoniale si ha un miglioramento sia del patrimonio netto (5.467 milioni di dollari al 31 dicembre 2017 e 6.424 milioni al 31 dicembre 2018) che della posizione finanziaria netta (positiva per 58 milioni di dollari al 31 dicembre 2017 e positiva per 356 milioni al 31 dicembre 2018).

La posizione finanziaria netta non include 431 milioni di titoli negoziabili posseduti al 31 dicembre 2017 e 330 milioni detenuti alla fine del 2018.

Il rapporto total asset / patrimonio netto migliora passando dall’1,8x del 31 dicembre 2017 all’1,7x del 31 dicembre 2018.

I flussi di cassa operativi del 2018 sono stati pari a 1.845 milioni di dollari (1.677 nel 2017) che al netto dei 1.212 milioni impiegati nell’attività di investimento (1.468 milioni nel 2017) e dei 100 milioni allocati alla compravendita di titoli negoziabili e depositi a breve (flussi in entrata per 99 milioni nel 2017), generano un free cash flow di 533 milioni (308 milioni nel 2017).

La guidance fornita dalla Società per il primo trimestre del 2019 prevede una diminuzione dei ricavi netti di circa il 20,7% su base sequenziale (pari a una flessione del 5,7% a/a), più o meno 350 punti base e un Mol intorno al 39,0%, più o meno 200 punti base.

Questa previsione si basa su un tasso di cambio presunto effettivo di circa 1,16 dollari = €1,00 per il primo trimestre 2019, che si concluderà il 30 marzo 2019, ed è comprensivo dell’impatto dei contratti di hedging in essere.