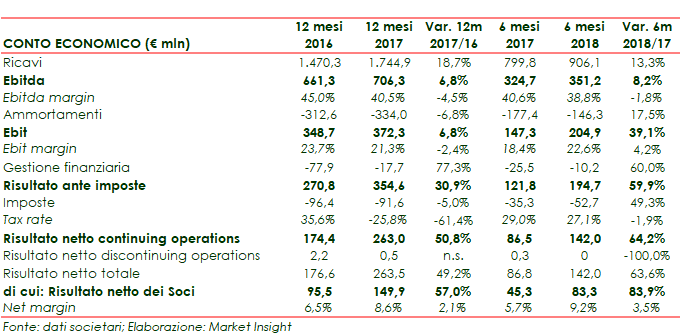

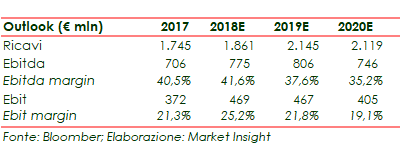

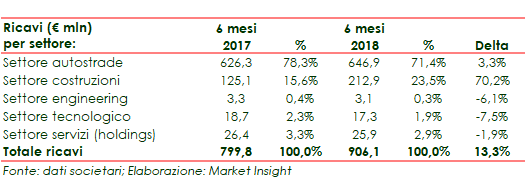

È un semestre complesso quello che gli amministratori di ASTM hanno presentato ai loro azionisti. Su base omogenea, senza considerare quindi l’effetto delle acquisizioni, i primi sei mesi del 2018 si sono chiusi con una diminuzione dello 0,3% del traffico a causa dell’andamento negativo di quasi tutti i tratti in concessione, anche se il mix è migliorato con un aumento del trasporto pesante. A livello economico, grazie anche alle nuove entità consolidate ed all’aumento delle tariffe scattato all’inizio del 2018, i ricavi sono saliti a 906 milioni, l’Ebit a 204,9 milioni e l’utile netto a 142 milioni. In sostanza i ricavi aumentano grazie alle acquisizioni ed alla spinta delle tariffe, mentre la reditività flette in quanto l’Ebitda aumenta meno dei ricavi. Ricordiamo inoltre che al 2020 i ricavi sono attesi a 2,1 miliardi (1,7 miliardi nel 2017) e l’Ebitda a 746 milioni (706 milioni nel 2017) con ulteriore flessione della redditività poiché l’Ebitda margin stimato dagli analisti dovrebbe arretrare dal 40,5% del 2017 al 35,2% al 2020 e l’Ebit margin è atteso in contrazione dal 21,3% del 2017 al 19,1% del 2020.

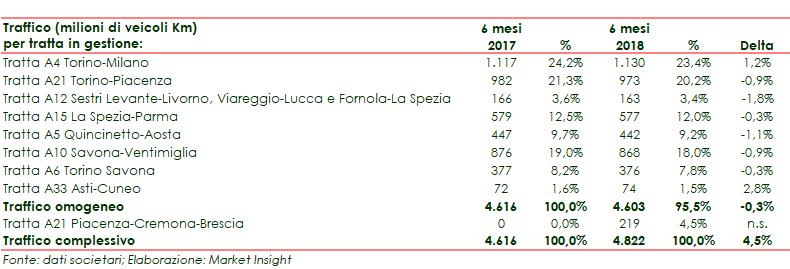

L’andamento del traffico nel primo semestre 2018 ha avuto un calo su base omogenea su quasi tutte le concessioni gestite dal Gruppo, passando da 4.616 milioni di chilometri percorsi a 4.603 milioni. Considerando anche la nuova tratta acquisita (A21 Piacenza-Cremona-Brescia) il dato aumenta 4.8.22 milioni. Questo anche se il mix migliora, con un aumento del traffico pensante.

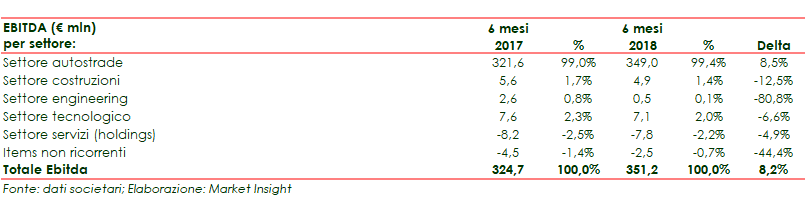

Acquisizione i cui effetti emergono dall’aumento dei ricavi consolidati, che passano da 800 a 906 milioni grazie anche all’aumento delle tariffe concesso all’inizio del 2018, mentre la crescita del’Ebitda risulta più contenuta passando dai 324,7 milioni dei primi sei mesi del 2017 ai 351,2 del primo semestre del 2018 anche in presenza di un andamento altalenante dei diversi business del Gruppo: il settore delle costruzioni, l’engineering, l’attività tecnologica e i servizi, infatti, hanno conseguito un Ebitda e un Ebit semestrale in contrazione.

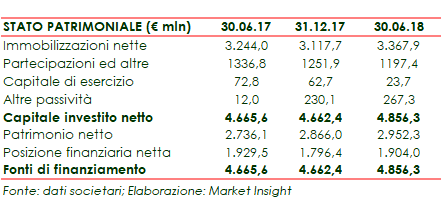

La redditività espressa dall’Ebitda margin risulta quindi in contrazione e indicazioni contrastanti emergono anche a livello patrimoniale. Da un lato il patrimonio netto si incrementa da 2,7 miliardi del 31 dicembre 2017 ai 3,0 miliardi del 30 giugno 2018, ma dall’altro il ratio Total Asset / Equity risulta in crescita dai 2,2x ai 2,4x. Anche l’indebitamento finanziario netto aumenta da 1,8 miliardi di fine 2017 a 1,9 miliardi del 30 giugno 2018.

Dati non favorevoli emergono anche dagli studi degli analisti, che prevedono un aumento dei ricavi superiore alla dinamica dell’Ebitda e dell’Ebit con effetti importanti sui margini reddituali. Più in particolare, nei prossimi anni la crescita su base annua del fatturato sarà del 5,4 per cento. Quest’ultimo passerà quindi dagli 1,7 miliardi del 2017 ai 2,1 miliardi del 2020.

A livello di redditività il progresso sarà invece inferiore: l’Ebitda è previsto in aumento a un tasso medio annuo dell’1,4% (706 milioni nel 2017 e 746 nel 2020) e l’Ebit a un cagr del 2,2% (372 milioni nel 2017 e 405 milioni nel 2020). Pertanto, l’Ebitda margin arretrerà dal 40,5% del 2017 al 35,2% del 2020 mentre l’Ebit margiin sarà in diminuzione dal 21,3% del 2015 al 19,1% di fine 2020.

Il quadro di riferimento si conferma quindi complesso e lo scenario geo-politico non gioca a favore, mentre emergono i sintomi di un evidente rallentamento delle principali economie europee, ma non solo, oltreché dei primi segnali di una recessione tecnica in Italia. Una serie di incertezze che acutizzano i malesseri esistenti.

E su tutto ciò gioca poi un ruolo non indifferente la delusione sull’andamento di quel percorso di semplificazione e razionalizzazione lasciata intravvedere dai nuovi vertici del gruppo per porre un argine agli intrecci fra i diversi business e le diverse società dell’arcipelago ASTM. Un percorso che però sembra aver perso molto dell’enfasi con il quale era stato approcciato dal nuovo top-management negli scorsi anni per poi perdere slancio e scivolare in un certo immobilismo.

Il conto economico

Poiché l’azienda non ha pubblicato la relazione intermedia al 30 settmbre 2018 ma solo il comunicato stampa, l’analisi del conto economico viene effettuata basandosi sulle informazioni fornite nel semiannual report al 30 giugno 2018.

L’incremento intervenuto nei “costi operativi” è principalmente riconducibile al consolidamento del Gruppo Halmar e ai costi della concessionaria Autovia Padana relativi al periodo marzo-giugno 2018.

Pertanto, l’Ebitda delle singole divisioni ha avuto la dinamica seguente, che vede il Settore Autostrade come l’unico in crescita rispetto ai primi sei mesi del 2017.

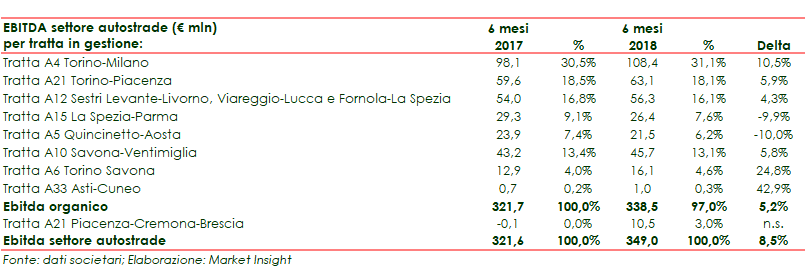

Più in dettaglio la tabella sottostante mostra l’andamento, a due velocità, del settore Autostrade:

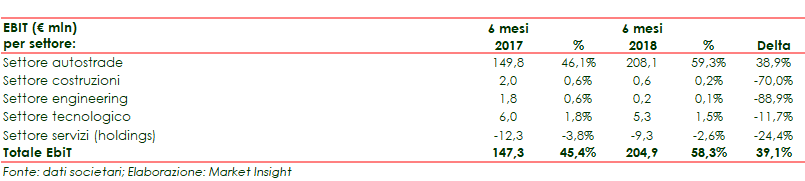

Analogamente si riporta l’evoluzione dell’Ebit, anch’essa positiva per il solo Settore autostradale:

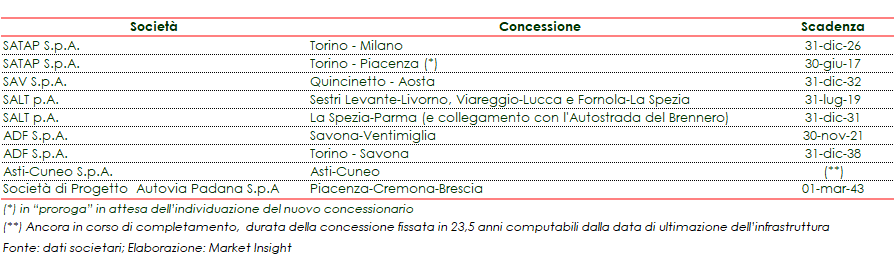

Il portafoglio concessioni

Le concessioni sono gestite dalle società del Gruppo. Queste ultime si suddividono in:

- società controllate e consolidate

- società collegate e partecipate Italia

- società collegate e partecipate estero

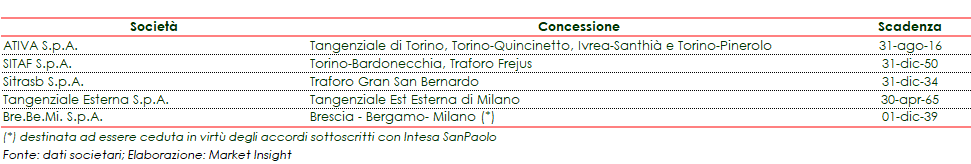

In particolare, le società controllate e le relative concessioni sono le seguenti:

Analogamente si riportano le società collegate e le concessioni gestite dalle medesime:

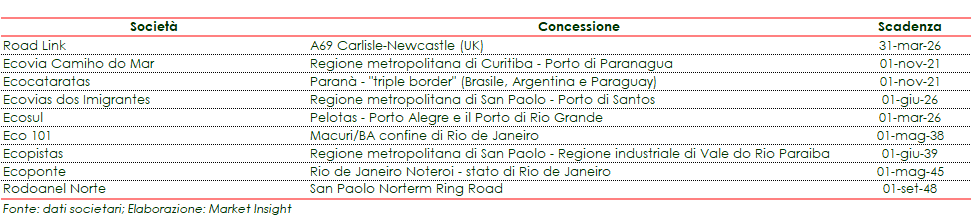

Infine, la tabella seguente elenca le partecipazioni estere del Gruppo:

Breakdown ricavi

Più in dettaglio la tabella sottostante mostra l’andamento del traffico (negativo sulla maggior parte dei tratti in concessione) all’origine dei ricavi autostradali:

Lo stato patrimoniale

Il ratio Total asset / Patrimonio netto è in aumento dal 2,16x del 31 dicembre 2017 al 2,37 del 30 giugno 2018.

Il ratio Total asset / Patrimonio netto è in aumento dal 2,16x del 31 dicembre 2017 al 2,37 del 30 giugno 2018.

L’indebitamento finanziario netto, in espansione rispetto al 2017, risulta così composto:

I flussi di cassa

I flussi generati dall’attività operativa sono stati pari a 303 milioni e insieme a un’emissione obbligazionaria per 541 milioni, alla variazione dei debiti verso le banche (68,8 milioni in entrata) e di altri debiti finanziari (26,2 milioni) nonché alla variazione del patrimonio netto attribuito alle partecipazioni di minoranza (75,0 milioni) hanno coperto gli investimenti in beni reversibili (398, 5 milioni) e in partecipazioni finanziarie (33,5 milioni) relative soprattutto a Primav Infraestrutura SA e Ecorodovias Infraestrutura e Logistica Sa e la distribuzione di dividendi (60,2 milioni).

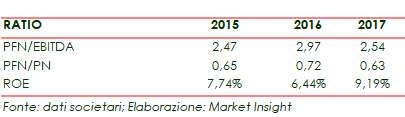

Ratio

L’andamento altalenante dei ratios PFN / Ebitda e PFN / Patrimonio netto è dato principalmente dall’evoluzione dell’indebitamento finanziario netto, pari 1,6 miliardi alla fine del 2015, a 2,0 miliardi alla fine del 2016 e 1,8 miliardi alla fine del 2017.

L’andamento altalenante dei ratios PFN / Ebitda e PFN / Patrimonio netto è dato principalmente dall’evoluzione dell’indebitamento finanziario netto, pari 1,6 miliardi alla fine del 2015, a 2,0 miliardi alla fine del 2016 e 1,8 miliardi alla fine del 2017.

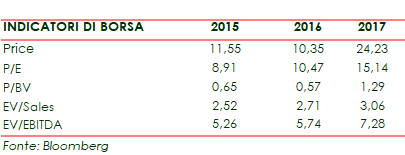

Di seguito si riportano anche alcuni indcatori borsistici:

Strategia

Gli aspetti che il Gruppo si prefigge di sviluppare sono i seguenti:

- efficienza, semplificazione e sinergia

- partnership strategiche

- remunerazione degli azionisti

- crescita e diversificazione geografica

Outlook

La guidance per l’esercizio 2018 prevede:

- crescita dell’EBITDA tra il 5% e il 7%

- stabilità del leverage sotto l’1,9x

Punti di forza

Andamento complessivo dei risultati economici grazie anche alla variazione di perimetro.

Punti di debolezza

Andamento del traffico che a pari perimetro è calato nel periodo, anche se il mix è migliorato con più traffico pesante.

Andamento delle redditività, con Ebitda margin in netta riduzione come emerge dal consensus degli analisti al 2021.

Presenza in aree ad elevata rischiosità come il Sud America.

Opportunità

Contributo di eventuali acquisizioni.

Possibile aumento del traffico.

Minacce

Approccio del governo italiano in tema di concessioni e tariffe.

Contesto normativo sempre più stringente.

Recessione tecnica ufficializzata dall’Istat in Italia, con possibili peggioramenti causa hard-Brexit.

Eventuale mancato rinnovo della concessione Torino – Piacenza scaduta nel 2017.

Previsioni degli analisti

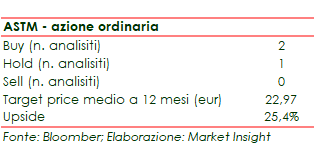

Secondo i dati raccolti da Bloomberg l’andamento atteso del Gruppo è riassunto nella tabella sottostante:

Alla luce di ciò le view degli analisti sull’azione ordinaria possono essere così sintetizzate:

Analisi tecnica

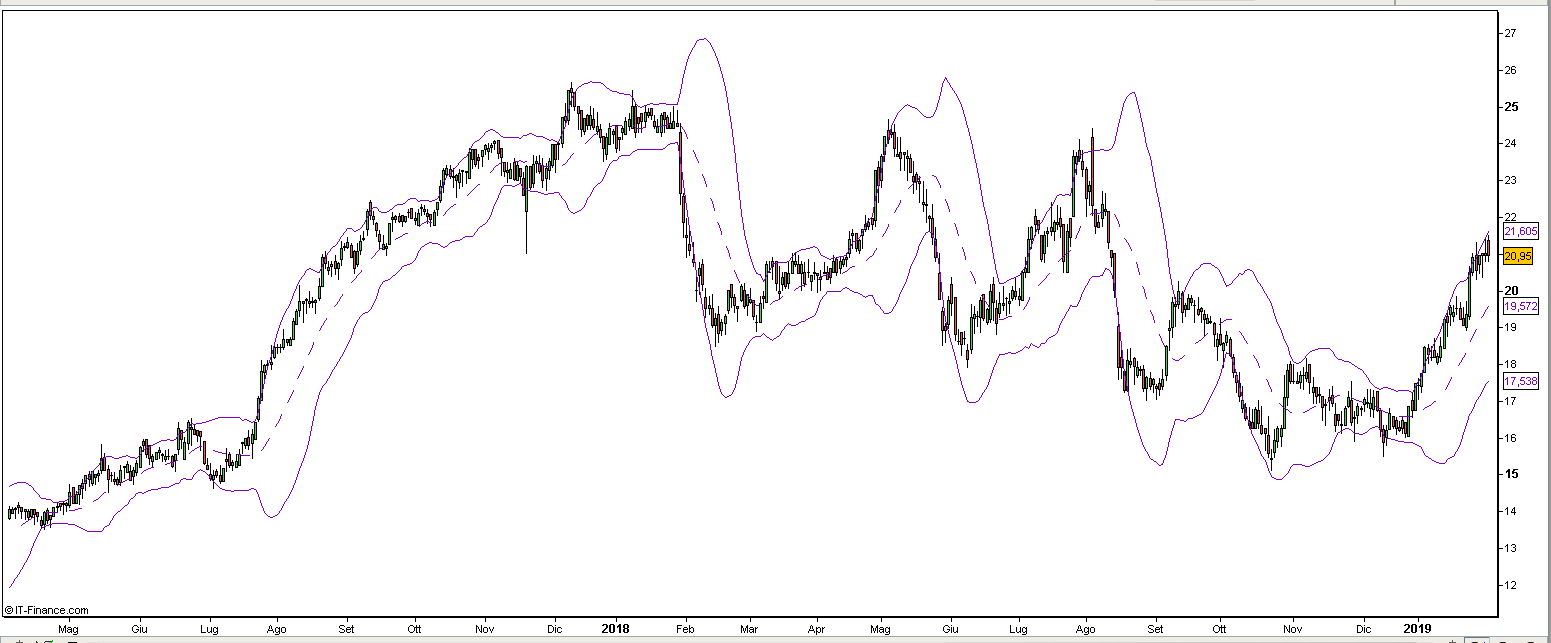

L’azione ordinaria a inizio agosto 2018 è entrata in una fase orso che l’ha portata dai massimi intraday a 24,40 euro del 3 agosto ai 15,12 euro, sempre intraday del 23 ottobre.

Successivamente, dopo essere tornata in area 18 euro e quindi respinta fino ai 16 euro, il 21 dicembre ha iniziato un recupero che l’ha riportata sugli attuali valori di 21 euro.

Un superamento degli attuali valori potrebbe portare il titolo fino ai 21, 75 euro, mentre una discesa sotto i 19,8 euro potrebbe comprimere l’azione fino ai 18,8 euro.