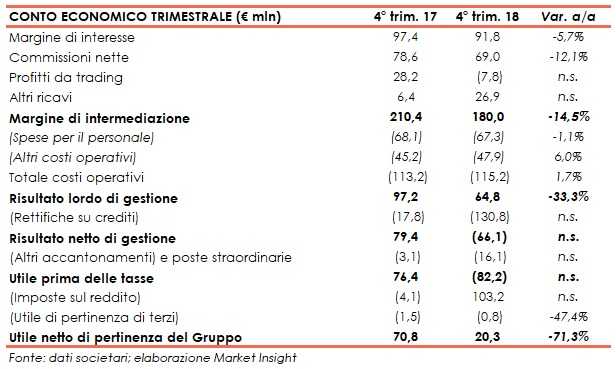

Creval ha archiviato il quarto trimestre 2018 con un margine di intermediazione pari a 180 milioni (-14,5% a/a). L’andamento è imputabile al calo delle commissioni nette (-12,1% annuo a 69 milioni), del margine di interesse (-5,7% a/a a 91,8 milioni) e alla perdita per 7,8 milioni nel trading (positiva per 28,2 milioni nel periodo di confronto). I costi operativi si sono leggermente incrementati, così come le rettifiche su crediti, balzate a 130,8 milioni contro i 17,8 milioni del quarto trimestre 2017 per via del piano di de-risking. L’utile netto si è attestato a 20,3 milioni (-71,3% rispetto al quarto trimestre 2017), grazie ad un beneficio fiscale straordinario per 103 milioni.

Il quarto trimestre 2018 di Creval è stato contraddistinto dall’innalzamento del livello di copertura dei crediti deteriorati, salito al 56 per cento. In particolare il coverage ratio delle sofferenze ha raggiunto il 75 per cento. Tutto questo, consentirà alla banca di accelerare ulteriormente nel de-risking, dando seguito agli enormi progressi già fatti.

Gli effetti dell’innalzamento delle coperture, insieme al calo del margine di intermediazione e al leggero incremento dei costi, ha portato il risultato netto di gestione in deficit.

A livello di bottom line, il risultato netto positivo ha beneficiato di una componente fiscale positiva.

Creval, nel quarto trimestre 2018 (preliminare), ha riportato un margine di intermediazione consolidato di 180 milioni (-14,5% a/a).

Per quanto riguarda le componenti, le commissioni nette sono diminuite a 69 milioni (-12,1% a/a) per effetto sia di minori proventi rivenienti dal comparto dell’intermediazione creditizia che del minore contributo delle commissioni di gestione intermediazione e consulenza, che hanno risentito delle performance negative dei mercati finanziari.

Il margine di interesse è diminuito del 5,7% annuo a 91,8 milioni, influenzato anche dallo smaltimento del portafoglio di crediti Utp “Gimli 2”.

Torna in negativo il trading per 7,8 milioni (positivo per 28,2 milioni nel quarto trimestre 2017), mentre gli altri ricavi sono ammontati a 26,9 milioni (6,4 milioni nell’ultimo trimestre 2017) per via di un dividendo straordinario pari a 28,7 milioni.

I costi operativi sono leggermente incrementati a 115,2 milioni (+1,7% a/a). Nel dettaglio, le spese per il personale sono diminuite a 67,3 milioni (-1,1% rispetto al quarto trimestre 2017), mentre le altre spese amministrative sono salite a 47,9 milioni (6% annuo) dopo avere contabilizzato oneri operativi straordinari legati alla cessione degli Npe per circa 3 milioni.

Tali andamenti hanno condotto a un risultato lordo di gestione pari a 64,8 milioni, a fronte dei 97,2 milioni del quarto trimestre 2017.

Le rettifiche su crediti sono balzate a 130,8 milioni le rettifiche su crediti (17,8 milioni nel periodo di confonto), per effetto dell’incremento dei livelli di copertura dei crediti deteriorati volto a facilitare un’ulteriore potenziale accelerazione del processo di de-risking.

A seguito delle suddette dinamiche, il risultato netto di gestione è risultato negativo per 66,1 milioni (+79,4 milioni nello stesso trimestre del 2017).

Il periodo si è chiuso comunque in utile per 20,3 milioni (70,8 milioni nel periodo di confronto), poiché ha beneficiato di imposte sul reddito positive per 103 milioni.

La società ha comunicato che tale valore di carattere straordinario è legato alla rateizzazione della deducibilità in 10 anni dell’effetto di prima applicazione dell’Ifrs9 relativo all’incremento del fondo perdite attese sui crediti verso la clientela, sia ai fini Ires che Irap, poiché ha consentito a Creval di iscrivere a bilancio maggiori Dta per 176 milioni “in quanto interamente recuperabili sulla base del reassessment della fiscalità differita realizzato nell’ambito del probability test effettuato in occasione dell’approvazione dei risultati al 31 dicembre 2018”.

Sul fronte della solidità patrimoniale, il Cet1 fully loaded al 31 dicembre 2018 si è fissato al 13,5%, in netto miglioramento rispetto al 10% registrato a fine 2017. L’aumento rispetto a inizio anno è dovuto anche al successo dell’aumento di capitale da 700 milioni e ai benefici apportati dal via libera di Bankitalia all’utilizzo dei modelli interni.