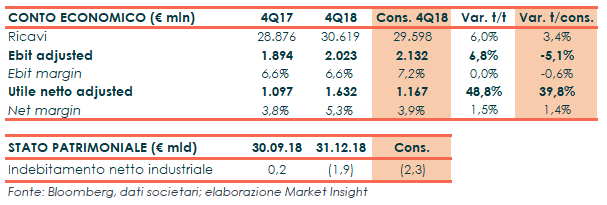

Il gruppo ha archiviato il periodo ottobre-dicembre con risultati inferiori alle attese a livello di Ebit e liquidità industriale, presentando inoltre una guidance 2019 inferiore alle aspettative. I ricavi sono cresciuti del 6% a 30,62 miliardi, grazie soprattutto al contributo dell’area Nafta, mentre l’Ebit adjusted ha segnato un +6,8% a 2 miliardi, con una marginalità al 6,6 per cento. In aumento l’utile netto adjusted del 49% a 1,6 miliardi, mentre la liquidità netta industriale è risultata pari a 1,9 miliardi.

Fca ha chiuso il quarto trimestre 2018 con ricavi in aumento del 6% a circa 30,62 miliardi, leggermente sopra le attese degli analisti (29,6 miliardi), nonostante il calo delle consegne complessive del 6% a 1.177 mila unità.

A livello geografico, l’area Nafta ha segnato un +15,3% a 19,36 miliardi, mentre l’Emea ha registrato una diminuzione del 3,2% a 5,89 miliardi. In calo dell’1,5% a 2,17 miliardi anche l’area Latam, mentre l’Apac ha segnato una lieve ripresa con un +2,9% a 0,85 miliardi. Infine, netta contrazione del 41,5% a 0,71 miliardi per Maserati.

Inferiore alle attese l’Ebit adjusted, che ha registrato un incremento del 6,8% a circa 2 miliardi (2,1 miliardi il consensus), con una marginalità stabile al 6,6 per cento. Il forte risultato ottenuto in area Nafta (+24,5% a 1,68 miliardi, con una marginalità all’8,7%) e il deciso miglioramento in Latam è stato in parte assorbito dalle performance negative in Apac e dal crollo di Maserati (-74% a 48 milioni con un ros al 6,8%) e dell’area Emea (-73,5% a 61 milioni con un ros all’1%).

Il trimestre si è chiuso con un incremento superiore alle attese dell’utile netto adjusted, che ha segnato un +49% a 1,6 miliardi (1,2 miliardi il consensus) anche grazie alla diminuzione del 24% a 255 milioni degli oneri finanziari netti.

Dal lato patrimoniale, la liquidità netta industriale è risultata pari a 1,9 miliardi (2,3 miliardi il consensus), in miglioramento rispetto ai 189 milioni di indebitamento al 30 settembre 2018 grazie soprattutto alla stagionalità del circolante.

Il gruppo ha poi fornito i target per il 2019, risultati inferiori alle attese degli analisti. Per l’esercizio in corso, Fca stima un Ebit adjusted superiore a 6,7 miliardi con un margine oltre il 6,1% e un eps diluito adjusted superiore a 2,70 euro, riflettendo un tax rate più alto soprattutto in Usa.

Il free cash flow industriale, invece, è previsto maggiore di 1,5 miliardi, più basso rispetto al 2018 per i maggiori investimenti ed esborsi penali e altri costi in relazione alla definizione delle pendenze in materia di emissioni sul diesel negli Usa.

Infine, si riportano i risultati escludendo il contributo di Magneti Marelli, che verrà ceduta a Calsonic Kansei per 6,2 miliardi. I ricavi netti sono aumentati del 7% a 29,5 miliardi, l’Ebit adjusted è cresciuto del 3% a 1,83 miliardi e l’utile netto adjusted è balzato del 48% a 1,49 miliardi.