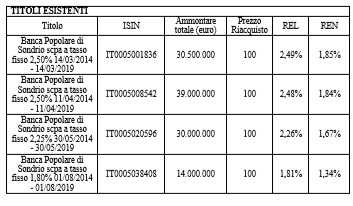

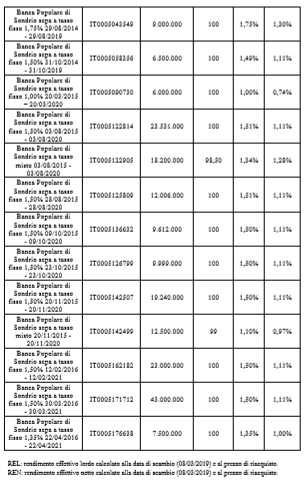

Banca Popolare di Sondrio ha deliberato di promuovere un’offerta pubblica di scambio volontaria sui bond rappresentati nella figura seguente, per un ammontare complessivo di 313,6 milioni.

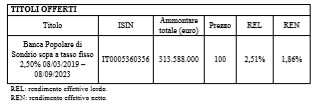

In luogo dei suddetti titoli, l’istituto propone un’obbligazione di nuova emissione con le seguenti caratteristiche:

Il periodo di adesione all’offerta parte domani 8 febbraio e terminerà il prossimo 5 marzo e la data di scambio sarà l’8 marzo 2019.

Alla data di scambio, Popolare di Sondrio corrisponderà per il valore nominale di ciascun titolo esistente portato in adesione all’offerta un pari valore nominale del titolo offerto.

Inoltre, la banca riconoscerà il rateo di interessi maturato sul titolo esistente e provvederà contestualmente al regolamento dell’eventuale differenziale di prezzo.

L’operazione, si legge in una nota, risponde all’esigenza di ottimizzare la composizione delle passività della banca come previsto dalla Bank Recovery and Resolution Directive (BRRD). Infatti, l’articolo 45 della citata direttiva stabilisce le condizioni di ammissibilità delle passività ai fini del computo del coefficiente Mrel. I titoli esistenti, contenendo la clausola di “impegno al riacquisto”, sono infatti esclusi dal computo del suddetto requisito.

Diversamente, la nuova emissione proposta in scambio, che verrà quotata sul sistema multilaterale di negoziazione Hi-MTF, presenta le necessarie condizioni di ammissibilità. I titoli offerti consentono, inoltre, di allungare la scadenza media del passivo.