Nell’esercizio 2018 Cnh Industrial ha realizzato ricavi pari a 29,6 miliardi di dollari (+36,6% a/a), un Ebitda di 3,4 miliardi di dollari (+15,0% a/a) e un risultato netto di 1,1 miliardi di dollari (più che triplicato rispetto ai 290 milioni del 2017). In miglioramento anche l’indebitamento netto industriale che e fine esercizio era pari a 600 milioni.

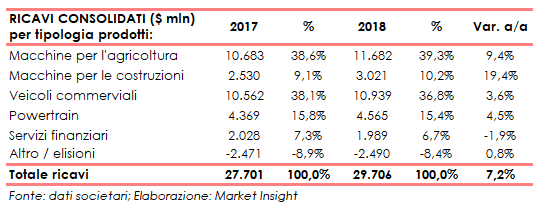

Cnh Industrial NV ha comunicato ieri i risultati dei 2018 che hanno visto un fatturato in aumento del 7,2% a 29,7 miliardi di dollari, grazie al contributo di tutti i business industriali.

Le macchine per l’agricoltura crescono del 9,4% a 11,7 miliardi grazie all’andamento dei prezzi in un contesto di stabilizzazione delle domanda, quelle per costruzioni avanzano del 19,4% a 3,0 miliardi per via dell’andamento positivo sia della domanda che dei prezzi, i veicoli commerciali risultano in progresso del 3,6% a 10,9 miliardi per l’effetto di prezzi e mix prodotto entrambi favorevoli, mentre Powertrain segna un +4,5% a 4,6 miliardi grazie alle maggiori vendite di motori. In controtendenza i servizi finanziari, i cui ricavi diminuiscono dell’1,9% a 2,0 miliardi a causa di un minor portafoglio medio in Nord America.

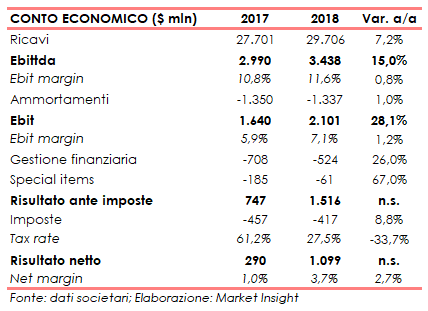

Proseguendo con l’analisi del conto economico, l’Ebitda adjusted cresce del 15,0% a 3,4 miliardi di dollari (Ebitda margin in aumento dal 10,8% del 2017 all11,5%) mentre l’Ebit adjusted risulta in progresso del 28,1% a 2,1 miliardi (con un ros che passa dal 5,9% del 2017 all’attuale 7,1%).

Alla crescita dell’Ebit hanno contribuito tutti i business: le macchine per l’agricoltura progrediscono del 31,0% a 1,0 miliardi, quelle per costruzioni passano da un Ebit negativo per 16 milioni del 2017 a un saldo positivo di 91 milioni, i veicoli commerciali avanzano del 53,3% a 299 milioni e Powertrain segna un +12,8% a 406 milioni. Positivo anche l’apporto dei servizi finanziari che registrano un +3,8% a 516 milioni.

La diminuzione del tax rate dal 61,2% del 2017 (corrispondente a oneri per 457 milioni di dollari) al 27,5% del 2018 (pari a 1,5 miliardi) ha permesso all’utile netto di raggiungere 1,1 miliardi (3,7% delle vendite), più che triplicato rispetto ai 290 milioni del 2017 (1,0% delle vendite).

Alla luce di ciò l’eps diluito ricorrente è stato pari a 0,21 dollari in aumento rispetto ali 0,13 dollari del 2017.

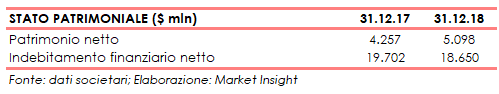

Lo struttura finanziaria consolidata vede un patrimonio netto che aumenta dai 4,3 miliardi del 31 dicembre 2017 (con un ratio total asset/ equity pari a 11,35x) ai 5,1 miliardi del 31 dicembre 2018 (con un ratio total asset/ equity pari a 9,0x).

L’indebitamento finanziario netto complessivo migliora passando dai 19,7 miliardi al 31 dicembre 2017 ai 18,6 miliardi al termine dell’esercizio scorso. In particolare, l’indebitamento industriale netto passa dai 908 milioni di fine 2017 (con un ratio PFN / Ebitda pari a 0,30x). A 600 milioni del 31 dicembre 2018 (ratio PFN / Ebitda pari a 0,17x).

I flussi di cassa operativi sono stati 1,2 miliardi di dollari (1,7 miliardi nel 2017) che sono stati parzialmente utilizzati per le attività di investimento pari a 600 milioni (561 milioni nel 2017) e per l’acquisto di azioni proprie e dividendi per 399 milioni (103 milioni nel 2017).

Per l’anno 2019, il Gruppo si attende ricavi delle Attività Industriali di circa 28 miliardi di dollari e un eps diluito ricorrente tra 0,84 e 0,88 dollari. L’indebitamento netto industriale è atteso tra 0,4 e 0,2 miliardi di dollari.

Il Consiglio di Amministrazione intende proporre un dividendo di 0,18 euro per azione ordinaria, pari a circa 244 milioni di euro equivalenti di 278 milioni di dollari, in aumento di circa il 30 per cento.