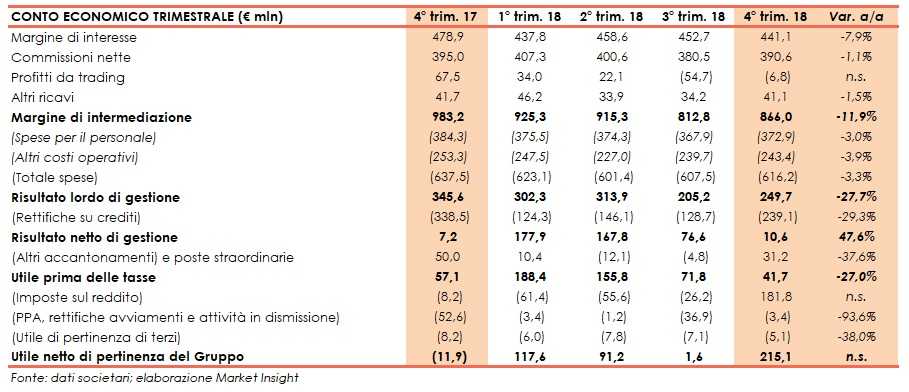

Ubi ha archiviato il quarto trimestre con un margine di intermediazione pari a 866 milioni (-11,9% su base annua). Andamento dovuto al calo delle del margine di interesse a 441,1 milioni (-7,9% a/a), mentre le commissioni nette hanno mostrato una buona resilienza (-1,1% a/a a 390,6 milioni). Il periodo si è chiuso con un utile netto di 215,1 milioni (rosso di 11,9 milioni nel quarto trimestre 2017), beneficiando del calo delle rettifiche su crediti (-29,3% a/a a 239,1 milioni) e di una componente fiscale non ricorrente positiva di 181,8 milioni.

Prima di commentare i conti del quarto trimestre 2018 di Ubi, occorre premettere che il confronto con il pari trimestre del 2017 non è adeguatamente significativo, in seguito all’introduzione del principio contabile Ifrs9 a partire dal 1° gennaio 2018, che ha impattato su alcune voci.

Nella nota, infatti, la banca sottolinea che “per completezza informativa è stato esposto un confronto con le risultanze del quarto trimestre 2017, contabilizzate ancora in vigenza dello IAS39, che non consente un adeguato raffronto soprattutto del margine d’interesse, dell’attività di negoziazione e copertura, e del costo del credito anno su anno”.

Il margine di intermediazione si è attestato a 866 milioni (-11,9% a/a), mostrando una dinamica contrapposta delle componenti core.

Il margine d’interesse si è fissato a 441,1 milioni (-11,9% rispetto al quarto trimestre 2017), con il dato che è influenzato anche dai diversi criteri di contabilizzazione derivanti dal passaggio nel 2018 al principio contabile Ifrs9. Si conferma l’ulteriore riduzione del costo del funding, mentre il mark-up è risultato in leggera contrazione, risentendo del differenziale di tasso tra gli impieghi in scadenza e le nuove erogazioni, non compensato da maggiori volumi, anche in conseguenza della selettività delle erogazioni indotta dalla politica di salvaguardia dello spread. Positivo il contributo delle attività finanziarie, grazie alla sostanziale stabilità delle consistenze del portafoglio titoli di proprietà.

Le commissioni nette sono leggermente scese a 390,6 milioni (-2,4% rispetto al periodo ottobre-dicembre 2017), per effetto della minor presenza di commissioni up front e di performance a causa del difficile contesto di mercato. Buono il contributo delle commissioni legate all’attività bancaria tradizionale e di quelle dei servizi legati all’attività in titoli.

I profitti da trading registrano un saldo leggermente negativo per 6,8 milioni (+67,5 nel quarto trimestre 2017), a seguito della svalutazione del 90% (22 milioni) del contributo versato allo Schema Volontario del Fondo Interbancario di Tutela dei Depositi a fronte dell’intervento a sostegno di Carige. L’impatto di questa componente è stato in parte compensato dal risultato positivo sia della cessione massiva di Npl conclusa nel dicembre 2018 che di cessioni single name prevalentemente di Utp (+13 milioni). Sostanzialmente stabili a 41,1 milioni gli altri ricavi.

Il continuo controllo dei costi operativi ha determinato un calo degli stessi a 616,2 milioni (-3,3% rispetto al periodo di confronto). Nello specifico, le spese per il personale sono diminuite a 372,9 milioni (-3% su base annua) riflettendo la strategia di esodi volontari, mentre le altre spese amministrative, inclusive di contributi di sistema per 2,8 milioni e la presenza di 10,5 milioni di oneri progettuali, sono scese a 243,4 milioni (-3,9% rispetto al quarto trimestre 2017).

Le dinamiche sopra descritte hanno portato a un risultato lordo di gestione pari a 249,7 milioni (-27,7% rispetto al corrispondente periodo del 2017).

Grazie a rettifiche nette su crediti significativamente in calo a 239,1 milioni (-29,3% a/a), il risultato netto di gestione è invece salito a 10,6 milioni (+47,6% rispetto al quarto trimestre 2017).

La gestione straordinaria presenta un saldo positivo di 31,2 milioni e include 14,8 milioni di riprese relative ad operazioni immobiliari riferite a contratti di provenienza delle tre banche acquisite nel 2017. Il saldo dell’anno precedente, pari a +50 milioni, aveva beneficiato del badwill di 24,6 milioni legato all’acquisizione delle tre banche.

Le imposte sono positive per 180,8 milioni, principalmente per effetto della contabilizzazione di un elemento non ricorrente pari a 186,4 milioni, dovuto alla modifica apportata dalla legge di Bilancio 2019 al regime di deducibilità della riserva di prima applicazione dell’IFRS 9 relativa alle perdite attese rilevate sui crediti verso la clientela.

Nella nota la banca sottolinea che “per effetto della modifica, tali componenti negativi di reddito che secondo le disposizioni originarie assumevano rilevanza fiscale IRES e IRAP integralmente nel periodo d’imposta di prima adozione del nuovo standard contabile (ossia il 2018), sono divenute deducibili per il 10% del loro ammontare nel 2018 e per il restante 90% in quote costanti nei nove periodi d’imposta successivi”.

In seguito al cambiamento normativo intervenuto, sottolinea il comunicato, nel bilancio al 31 dicembre 2018, sono state iscritte imposte differite attive per circa 240 milioni, corrispondenti al beneficio futuro relativo alla deducibilità della riserva (90%), al netto degli effetti iscritti in sede di first time adoption per la parte non più rilevante (differenza tra 80 milioni e il 10% attualmente deducibile), con un impatto positivo complessivo di 186,4 milioni circa.

Il periodo si è chiuso con un utile netto di 215,1 milioni (rosso di 11,9 milioni nel quarto trimestre 2017). Al netto delle componenti non ricorrenti, il risultato netto sarebbe stato pari a 41,8 milioni (21,4 milioni nel periodo di confronto).

Sul fronte della solidità patrimoniale, al 31 dicembre il Cet1 fully loaded si attesta all’11,34% (11,43% a fine 2017), mentre quello phased in all’11,70% (11,56% al 31 dicembre 2017).