In un quarto trimestre 2018 gravato dalla volatilità dei mercati azionari e del settore delle biotecnologie, BB Biotech ha registrato una perdita netta di Chf 643 milioni, a fronte di un deficit di Chf 156 milioni nello stesso periodo dell’esercizio precedente.

Un risultato che pesato anche sull’intero anno 2018, che si è chiuso con un perdita netta di Chf 471 milioni, a fronte di un utile netto di Chf 688 milioni nell’esercizio 2017.

Nell’ultima frazione del 2018 le azioni Bb Biotech hanno evidenziato un ribasso del 18,8% in Chf e del 17,2% in euro.

Il Nav ha riportato, nello stesso periodo, un calo del 18,2% in Chf, del 17,3% in euro e del 18,2% in dollari. Un andamento in linea con il mercato nel suo complesso e migliore rispetto a quello del benchmark di riferimento Nasdaq Biotech Index (-20%).

Nel 2018 le azioni della holding svizzera hanno lasciato sul terreno il 5,2% in Chf e il 2,2% in euro.

Si segnala che l’indebolimento dell’euro rispetto al dollaro ha sostenuto la performance in euro.

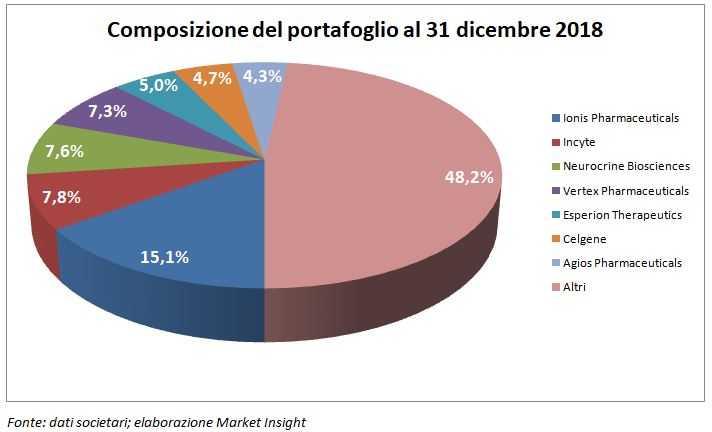

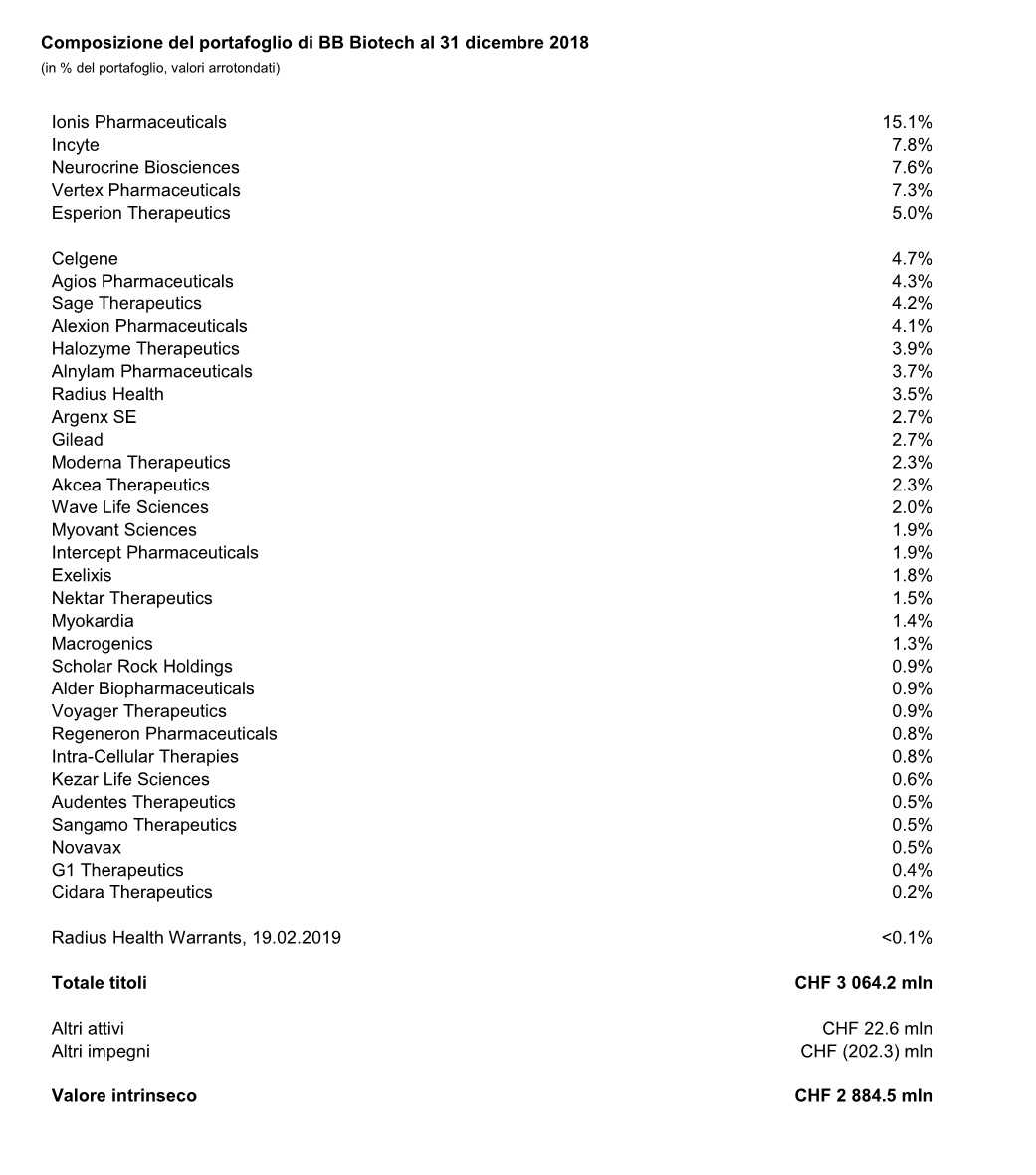

Dall’esame del portafoglio si rileva che le maggiori partecipazioni sono quelle detenute in Ionis Pharmaceuticals (15,1%), cui seguono Incyte (7,8%), Neurocrine Biosciences (7,6%), Vertex Pharmaceuticals (7,3%), Esperion Therapeutics (5%), Celgene (4,7%) e Agios Pharmaceuticals (4,3%).

In relazione poi alle modifiche del portafoglio si segnala che nel quarto trimestre la società ha chiuso tre posizioni.

Nello specifico, ha dismesso la partecipazione in Tesaro dopo averla acquisita su livelli di valutazione molto bassi, realizzando un guadagno significativo in relazione al prezzo di 75 dollari per azione offerto da Glaxo Smith Kline in occasione dell’acquisto della società americana per complessivi 5,1 miliardi di dollari.

Operazione che ha portato a BB Biotech una liquidità pari all’8% del valore del portafoglio e una notevole plusvalenza, in un momento in cui i mercati azionari erano sotto forte pressione.

Sono state poi vendute le posizioni residue in Novo Nordisk e Achillion.

All’inizio del quarto trimestre sono state inoltre effettuate ulteriori prese di beneficio su altri

investimenti in large cap (Celgene, Gilead e Regeneron), reinvestendo quanto incassato in linea con la politica di riallocazione strategica del portafoglio, con focus sulle aziende di piccola e media capitalizzazione già in portafoglio e su alcune promettenti nuove posizioni.

Inoltre, BB Biotech ha intensificato gli investimenti in società mid cap quali Neurocrine, Agios, Alnylam e Sage a fronte di valutazioni interessanti, e incrementato le posizioni in Argenx, Nektar, Myokardia e G1 Therapeutics.

La società ha investito ulteriormente anche in Moderna Therapeutics in occasione dell’Ipo record da 600 milioni di dollari ed anche in tempi successivi ad un prezzo vantaggioso.

Ha inoltre aperto nuove posizioni in Kezar Life Sciences, società specializzata nelle malattie autoimmuni, e in Sangamo e Audentes, in linea con la strategia di reinvestire maggiormente in aziende leader con prodotti in fase di sviluppo iniziale.

Il Cda propone all’assemblea generale il pagamento di un dividendo ordinario di 3,05 Chf per azione, pari al 5% del prezzo medio dell’azione a dicembre 2018. Remunerazione che conferma e porta avanti la politica in materia introdotta nel 2013.

Il management prevede che nel 2019 proseguiranno importanti progressi tecnologici, che nei prossimi anni porteranno nuovi approcci terapeutici per la cura di numerose malattie finora non trattate in modo soddisfacente.

L’asset allocation di BB Biotech si concentrerà non solo su ambiti già consolidati, quali oncologia, malattie orfane e indicazioni neurologiche, ma anche su tecnologie emergenti che promettono il miglior profilo terapeutico a fronte di un adeguato valore economico.

A livello di settore biotech nel suo complesso, la società si aspetta che continui il dibattito sulla definizione del valore e sui cambiamenti strutturali nel sistema sanitario statunitense.

Controversie che hanno pesato sulle prospettive sia delle società biotech più grandi e redditizie, sia delle case farmaceutiche.

Il calo delle valutazioni nel corso del 2018 potrebbe costringere le società di piccola e media capitalizzazione, che necessitano di ulteriori finanziamenti, a considerare con maggiore interesse soluzioni di fusione e acquisti.

Un andamento che trova conferma nella rilevante acquisizione di Celgene da parte di Bristol-Myers Squibb per oltre 70 miliardi di dollari.

Infine, il management prevede che il 2019 sarà un altro anno record per le approvazioni di prodotti, mantenendo il focus sugli interessanti flussi di notizie provenienti dalle società in portafoglio, e ritiene che la crescita a medio e lungo termine nel comparto biotech continuerà ad apportare eccellenti opportunità d’investimento.