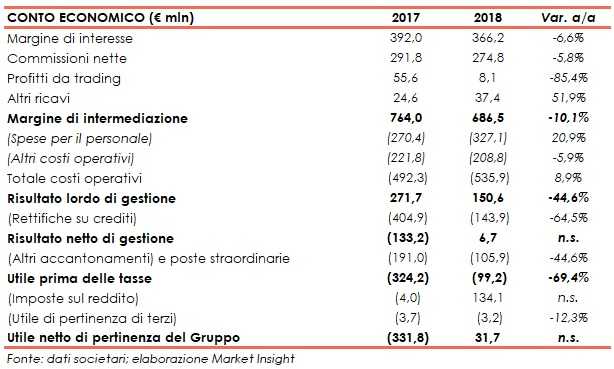

Creval ha archiviato il 2018 con un utile netto di 31,7 milioni, a fronte di un rosso di 331,8 milioni riportato nell’anno precedente. Un risultato che riflette il calo del margine di intermediazione a 686,5 milioni (-10,1% a/a) e un costo one off di 63,5 milioni legato alla riduzione del personale, ma che beneficia di rettifiche su crediti ridotte a 143,9 milioni, di 15,4 milioni di badwill legato all’acquisto di Claris Factor e di una componente positiva fiscale straordinaria di 100 milioni. Alcune voci sono state influenzate anche dall’introduzione del principio contabile Ifrs9.

“Il 2018 ha rappresentato un anno di svolta per Creval. Abbiamo finalizzato numerose azioni di carattere straordinario che hanno consentito di raggiungere importanti obiettivi in termini di solidità patrimoniale, de-risking e razionalizzazione della struttura organizzativa, fondamentali per il rilancio della banca”. È con queste parole che Mauro Selvetti, Ad di Creval, ha commentato i risultati del 2018.

“Il piano di rafforzamento patrimoniale ha portato il nostro istituto a raggiungere una solidità significativa, con un Cet1 fully loaded pari al 13,5 per cento. La qualità del credito è notevolmente migliorata grazie al significativo piano di de-risking che ha comportato la riduzione dei crediti deteriorati lordi del 51% su base annua e il calo della loro incidenza su totale dei crediti. Nel corso dell’anno l’Npe ratio netto è diminuito dal 13% al 5% e il Npe ratio lordo dal 22% all’attuale 11% (il miglioramento della qualità del credito è proseguito con l’incremento del livello di copertura del crediti deteriorati)”, ha aggiunto il manager.

Il margine di intermediazione si è attestato a 686,5 milioni (-10,1% a/a), risentendo del calo di tutte le componenti core.

Il margine di interesse è sceso a 366,2 milioni (-6,6% rispetto al periodo di confronto), risentendo degli impatti legati all’introduzione del principio contabile Ifrs9 e all’attività di de-risking implementata.

Le commissioni nette sono diminuite a 274,8 milioni (-5,8% su base annua), per effetto sia di minori proventi rivenienti dal comparto dell’intermediazione creditizia sia del minore contributo delle commissioni di gestione, intermediazione e consulenza. Queste ultime sono state penalizzate dall’andamento negativo dei mercati a partire dal secondo trimestre 2018.

I profitti da trading si sono ridotti a 8,1 milioni (-85,1% a/a), per effetto del difficile contesto di mercato che ha caratterizzato il periodo e recepisce anche la svalutazione, pari a 4,4 milioni, del contributo versato allo Schema Volontario del Fondo Interbancario dei Depositi (Fitd) per l’acquisto del bond subordinato Tier2 emesso da Carige a novembre 2018.

I costi operativi sono aumentati a 535,9 milioni (+8,9% rispetto al 2017). Nel dettaglio, le spese per il personale sono salite a 327,1 milioni (+20,9% a/a), includendo 63,7 milioni di oneri non ricorrenti relativi al piano di esodi anticipati relativi all’accordo sindacale siglato il 16 aprile scorso. Al netto di tale voce e di altri oneri non ricorrenti, il costo del lavoro sarebbe diminuito del 5,2 per cento. In calo, invece, gli altri costi a 208,8 milioni (-5,9% rispetto all’anno precedente), che comprendono 20,2 milioni legati a oneri di sistema e 9,4 milioni non ricorrenti correlati alle cessioni di crediti problematici effettuate nell’anno.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 150,6 milioni (-44,6% rispetto al 2017).

Dopo rettifiche su crediti per 143,9 milioni (impattate dall’introduzione del principio contabile Ifrs9 e perciò non comparabili con i 404,9 milioni del periodo di confronto), il risultato netto di gestione si è attestato a 6,7 milioni (contro un rosso di 133,2 milioni nel 2017).

Il periodo si è chiuso con un utile netto di 31,7 milioni (contro una perdita netta di 331,8 milioni), dopo avere beneficiato di 15,4 milioni legati al badwill generato dall’acquisizione di Claris Factor e di una componente positiva fiscale straordinaria di 100 milioni legata alla modifica della legge di Bilancio 2019.

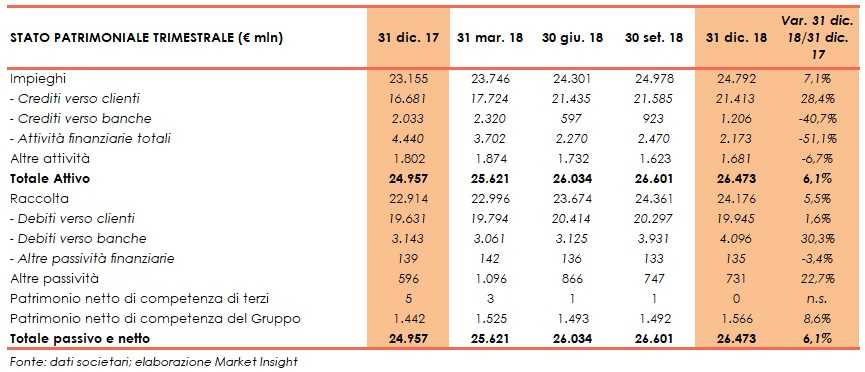

Dal lato patrimoniale, a fine dicembre gli impieghi salgono a 24,8 miliardi (+7,1% rispetto al 31 dicembre 2017) grazie alla crescita dei crediti verso la clientela a 21,4 miliardi (+28,4% rispetto a fine 2017) anche a seguito delle modifiche apportate dopo l’introduzione dell’Ifrs9. I crediti deteriorati netti, al cui interno le sofferenze si attestano a 204 milioni (-68,9% rispetto al 31 dicembre 2017) con una copertura pari al 75,1% (62,3% a fine 2017) e le inadempienze probabili a 605 milioni (-57,9% rispetto al 31 dicembre 2017) con un coverage ratio del 44,1% (33,6% a fine 2017), si riducono a 871 milioni (2,2 miliardi a fine 2017), con un livello di copertura pari al 55,9% (45,3% a fine 2017). La diminuzione è conseguenza delle cessioni finalizzate. L’aumento delle coperture è stato effettuato sfruttando la first time adoption del nuovo principio contabile Ifrs9 entrato in vigore il 1° gennaio 2018.

La raccolta aumenta a 24,2 miliardi (+5,5% rispetto al 31 dicembre 2017), grazie alla crescita di quella proveniente dalla clientela a 19,9 miliardi (+1,6% rispetto a fine 2017).

Sul fronte della solidità patrimoniale, al 31 dicembre il Cet1 phased in si fissa al 18,3% (10,6% al 31 dicembre 2017). L’aumento è dovuto anche al successo dell’aumento di capitale da 700 milioni e ai benefici apportati dal via libera di Bankitalia all’utilizzo dei modelli interni.