Bper ha archiviato il 2018 con un utile netto di 402 milioni, più che raddoppiato rispetto al periodo di confronto. Un andamento che ha beneficiato della buona tenuta margine di intermediazione a 2.037,1 milioni (+2,8% rispetto al 2017), della significativa riduzione delle rettifiche su crediti a 223,7 milioni (-65,1% a/a) e di una componente straordinaria fiscale positiva di 100,3 milioni.

“L’esercizio 2018 si chiude con un utile pari ad oltre 400 milioni il più elevato nella storia del gruppo. L’ottimo risultato economico è accompagnato da una solida posizione patrimoniale con un Cet1 a regime prossimo al 12% e ben oltre il 14% in base ai criteri transitori, entrambi ampiamente superiori al requisito patrimoniale minimo definito alle Bce per il 2019 al 9 per cento”. È con queste parole che Alessandro Vandelli, Ad di Bper, ha commentato i risultati del 2018.

“Inoltre – prosegue il manager – l’esercizio appena concluso, oltre a evidenziare ottimi livelli di redditività e solidità patrimoniale, si caratterizza anche per il significativo ulteriore miglioramento dell’asset quality, in coerenza con il piano previsto nell’ambito della più ampia azione di de-risking programmata nella Npe Strategy 2018-2020.

“Infatti – conclude l’Ad – l’Npe ratio lordo è sceso di oltre 6 punti percentuali in un solo anno al 13,8% dal 19,9% di inizio 2018, registrando una delle migliori performance del sistema, e lo stock lordo di crediti deteriorati è diminuito di circa 3,5 miliardi, anche grazie alle due operazioni di cartolarizzazione “4MoriSardegna” e “AQUI” per complessivi 3 miliardi circa. Il grande impegno profuso dal gruppo per ridurre i crediti deteriorati ha prodotto una rilevante riduzione dell’Npe ratio lordo pari a quasi 10 punti percentuali tra la metà del 2016 e il 2018”.

Il margine di intermediazione è salito a 2.037,1 milioni (+2,8% rispetto al periodo di confronto).

Il margine di interesse è rimasto stabile a 1.122,4 milioni, grazie al contributo positivo del business commerciale, controbilanciato dal minore apporto del portafoglio titoli.

Le commissioni nette sono aumentate a 776,3 milioni (+4,8% a/a). La performance è stata supportata principalmente dalla tenuta di quelle relative al business commerciale e dall’incremento di quelle generate dalla raccolta gestita e dalla bancassurance. Queste ultime hanno segnato un balzo del 14,9% rispetto al 2017.

I profitti da trading sono scesi a 95 milioni (-6,4% su base annua). La voce include utili netti realizzati su attività e passività finanziarie per 116,6 milioni, minusvalenze nette su titoli e derivati per 20,8 milioni e altri elementi positivi per 8,2 milioni. Inoltre, include un onere straordinario di 56,7 milioni relativo alla cessione delle tranche mezzanine e junior della cartolarizzazione del portafoglio di sofferenze “AQUI”.

I costi operativi sono cresciuti a 1.408,4 milioni (+10,4% rispetto al 2017). Nello specifico, le spese per il personale sono salite a 821,5 milioni (+4,9% a/a), a causa di maggiori oneri relativi alla parte variabile della retribuzione dei dipendenti. In aumento anche le altre spese amministrative a 586,9 milioni (+19,1% rispetto ll’anno precedente), per effetto di alcuni progetti finalizzati nel periodo. Quest’ultimo importo include anche 52,3 milioni relativi a oneri di sistema (37,7 milioni nel 2017).

Suddette dinamiche hanno portato a un risultato lordo di gestione pari a 628,7 milioni (-10,8% rispetto all’anno precedente).

Rilevante la contrazione delle rettifiche su crediti, diminuite a 223,7 milioni (-65,1% a/a) grazie al miglioramento della qualità degli attivi (costo del rischio sceso dai 112 pb di fine 2017 ai 47 pb del 31 dicembre 2018).

Il risultato netto di gestione è così balzato a 405 milioni (64 milioni nel periodo di connfronto).

Il periodo si è chiuso con un utile netto più che raddoppiato a 402 milioni, dopo aver beneficiato anche di una componente fiscale straordinaria positiva di 100,3 milioni legata alle modifiche introdotte con la legge di Bilancio 2019. Si ricorda che nel 2017 includevano 190,9 milioni di badwill generati dall’acquisizione di Carife.

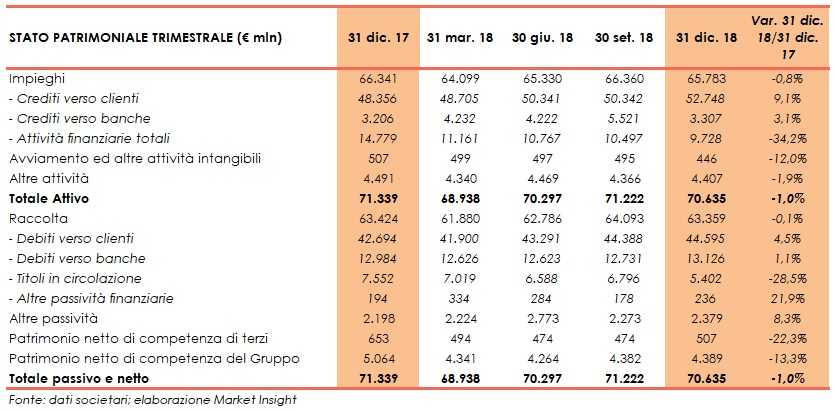

Sul fronte patrimoniale, a fine dicembre 2018 gli impieghi a clientela si attestano a 52,7 miliardi (+9,1% rispetto al 31 dicembre 2017). I crediti deteriorati lordi diminuiscono a 7 miliardi (-33,1% rispetto a fine 2017), con una copertura del 54,5% (48,7% al 31 dicembre 2017). Le sofferenze lorde si fissano a 4,3 miliardi (-39% rispetto a fine 2017), con una copertura del 66,6% (59,3% al 31 dicembre 2017). Le inadempienze probabili lorde sono pari a 2,6 miliardi (-20,5% rispetto a fine 2017), con un livello di copertura del 35,7% (27,2% al 31 dicembre 2017). I crediti deteriorati netti calano a 3,2 miliardi (-40,7% rispetto a fine 2017), al cui interno le sofferenze e le inadempienze probabili scendono rispettivamente a 1,4 miliardi (-49,9% rispetto al 31 dicembre 2017) e a 1,7 miliardi (-29,8% rispetto a fine 2017). La riduzione è stata supportata anche dalle cessione concluse nel corso dell’anno.

La raccolta resta sostanzialmente stabile a 63,4 miliardi rispetto al 31 dicembre 2017, al cui interno quella da clientela sale a 44,6 miliardi (+4,5% rispetto a fine 2017).

In termini di solidità patrimoniale, al 31 dicembre 2018 il Cet1 phased in si attesta al 14,27% (13,62% a inizio anno), mentre quello fully phased è pari all’11,95% (11,06% a inizio 2018).