PLT Energia ha archiviato un primo semestre 2018 decisamente in positivo, con un Ebitda consolidato raddoppiato a oltre 19 milioni, e un Ebit in progresso del 58,7% a 8,2 milioni. Un periodo che ha visto emergere i risultati frutto degli investimenti effettuati e la crescita della capacità installata a completamento del piano industriale. Risultati incoraggianti, che premiano il modello di business, come comunicato dall’AD Pierluigi Tortora, con dei risvolti importanti “sulla crescita e l’efficienza sia in termini di capacità produttiva sia di vendita dell’energia al Cliente finale.”

Il gruppo romagnolo, attivo nello sviluppo, realizzazione e gestione di impianti eolici, fotovoltaici, a biomasse nonché nella vendita di energia elettrica e gas, dopo aver raggiunto nel 2017, con un anno di anticipo, gli obiettivi del piano industriale, si lascia alle spalle un primo semestre 2018 decisamente positivo con una redditività che si mantiene a doppia cifra.

Nello specifico nel periodo gennaio – giugno dell’esercizio in corso, nonostante il valore della produzione abbia evidenziato un calo del 28,9%, i margini operativi hanno registrato un deciso progresso, con l’Ebitda e l’Ebit rispettivamente balzati del 90,7% e del 58,7 per cento.

Risultati che, come sottolineato da Pierluigi Tortora, Amministratore Delegato di PLT energia, “cominciano ad esprimere pienamente la capacità reddituale dei notevoli investimenti realizzati negli ultimi anni e, allo stesso tempo, fanno emergere il rafforzamento patrimoniale di PLT energia SpA ponendo la stessa tra le prime società quotate su AIM in termini di Ebitda, utile, capitale investito e patrimonio netto”.

Il tutto in un‘ottica di crescita e di efficienza, sotto il profilo sia della capacità produttiva sia della vendita dell’energia al cliente finale, mantenendo sempre un occhio di riguardo al tema sostenibilità ambientale, in linea con la Strategia Energetica Nazionale recentemente approvata.

Il Gruppo sta programmaticamente rispettando tutti gli impegni grazie alla messa a reddito dei notevoli investimenti atti alla realizzazione degli impianti eolici di Simeri e Tursi-Colobraro per una potenza complessiva di 82,55 MW. L’acquisizione di 82 MW di impianti eolici già operativi ha consentito al Gruppo di consolidarsi tra i primi operatori eolici Italiani.

Il Conto Economico

Nel primo semestre 2018 il gruppo ha realizzato un valore della produzione pari a 33,3 milioni (-28,9%).

Un risultato in calo rispetto al periodo di confronto del precedente esercizio ma caratterizzato da un peso importante dei ricavi delle vendite e delle prestazioni, 19,8 milioni nel primo semestre 2018 contro 7,8 milioni del I°H 2017. Una crescita del fatturato riconducibile direttamente al core business il cui forte incremento rispetto all’esercizio precedente è da attribuire sia alla contrattualizzazione dell’attività di trading per gli impianti eolici di “Simeri Crichi” e “Tursi e Colobraro” sia all’energia elettrica prodotta dagli impianti in capo alle società acquisite nel corso dell’esercizio 2017.

La voce “Altri Ricavi e Proventi” pari a 13,5 milioni di euro contabilizza principalmente contributi legati agli incentivi riconosciuti per gli impianti eolici.

A livello di margini operativi, l’Ebitda è salito a 19,1 milioni dai 10 milioni del primo semestre 2017, sia grazie alla dinamica che ha interessato i ricavi netti, sia per effetto di una riduzione dei costi operativi, mentre l’Ebit si è attestato a 8,2 milioni (+58,7% a/a).

Il conto economico si è chiuso con un utile netto di 2,4 milioni, contro gli 0,3 milioni del periodo di confronto.

Nel 2017 il valore della produzione del gruppo era invece salito del 2,9% a 99,9 milioni.

Un andamento riconducibile prevalentemente ai ricavi afferenti la produzione e vendita di energia che, sebbene penalizzati da una minor produzione di energia elettrica a causa di una ventosità media inferiore a quella registrata nell’anno precedente e solo in parte compensati dall’aumento, rispetto al 2016, dei prezzi di cessione dell’energia elettrica, hanno registrato un incremento del 153% (47,8 milioni rispetto a 18,9 milioni nel 2016, compresi gli incentivi riconosciuti per gli impianti eolici e fotovoltaici).

Ciò grazie all’entrata in esercizio a pieno regime, nel corso del secondo semestre 2017, degli impianti eolici di Simeri Crichi e Tursi e Colobraro ed al contributo del portafoglio acquisito di impianti eolici operativi dalla Società Podini Holding.

Si segnalano inoltre i ricavi relativi agli incrementi delle immobilizzazioni per lavori interni (37,7 milioni rispetto ai 73 milioni nel 2016), alla costruzione, manutenzione e gestione degli impianti eolici e fotovoltaici (8,3 milioni rispetto ai 0,9 milioni nel 2016).

Infine, la vendita di energia elettrica e gas al cliente finale, tramite la società del gruppo, PLT puregreen, ha generato ricavi per 3,8 milioni (0,6 milioni nel 2016).

L’Ebitda è più che raddoppiato a 35,3 milioni, grazie alle azioni di efficienza operate sui costi di gestione. Il relativo margine è balzato al 35,3% dal 13,7% del 2016.

Dopo aver contabilizzato ammortamenti e accantonamenti per 18,4 milioni, l’Ebit si è attestato a 16,8 milioni (5,9 milioni nel 2016). Il saldo della gestione finanziaria ha assorbito 9,2 milioni, mentre nel 2016 erano stati registrati proventi finanziari netti per 4 milioni.

Il 2017 si è così chiuso con un utile netto di 6 milioni, in calo di circa il 31% su base annua.

Breakdown Ricavi

La ripartizione dei ricavi per tipologia di attività rileva che la vendita di energia, che ha contribuito per oltre il 76%, è riferita interamente al mercato domestico.

L’incremento a 21 milioni nel 2017 dai 7,2 milioni del 2016 è riconducibile all’entrata in esercizio degli impianti eolici di Simeri Crichi e Tursi e Colobraro, all’acquisizione degli impianti eolici dal Gruppo Podini, nonché all’aumento del prezzo di cessione dell’energia elettrica rispetto all’esercizio precedente.

La vendita materiali ha apportato 44mila euro, con un calo del 29% su base annua mentre la costruzione e manutenzione impianti da fonte rinnovabile, riferiti alle attività di costruzione e gestione di serre fotovoltaiche, impianti eolici e a biomasse verso società terze al gruppo, sono triplicati a 2,8 milioni dai 903mila euro del 2016.

Infine i ricavi da altre prestazioni sono aumentati a 3,8 milioni dai precedenti 645mila euro.

Lo Stato Patrimoniale

Sul fronte patrimoniale l’indebitamento finanziario netto a fine 2017 è aumentato di 99 milioni a 226,1 milioni, in presenza di investimenti che hanno assorbito oltre 107 milioni.

Al 30 giugno 2018 l’indebitamento finanziario netto ammontava a 215,7 milioni, in calo di circa 10,4 milioni rispetto al dato di fine anno 2017 grazie ai 10,3 milioni generati dall’attività operativa che hanno più che compensato i 136mila euro di investimenti. La voce delle immobilizzazioni materiali relative ad impianti e macchinari si attesta a 247 milioni di euro.

Ratio

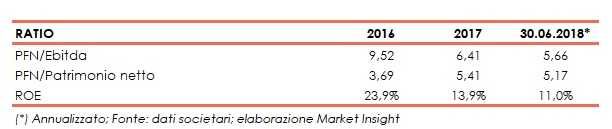

Il modello di business del Gruppo è capital intensive, con degli ovvi riflessi in termini di calcolo dei ratio legati alla PFN. E’ in calo il ratio PFN/Ebitda, dal 9,5 del 2016 al 5,66 del primo semestre 2018, mentre è piuttosto elevato il ratio PFN/PN, ma in tale contesto occorre osservare oltre al Patrimonio Netto anche quello Lordo costituito dagli impieghi della Società.

Dall’analisi dei principali indicatori si rileva la buona redditività del Gruppo con un Ebitda margin che si mantiene a doppia cifra mentre il ROE mostra un calo determinato dalla contemporanea stabilizzazione del patrimonio netto e aumento dell’utile netto.

Dall’analisi dei principali indicatori si rileva che il P/E dovrebbe calare nel 2018 a 7,56 da 9,82 del 2017, grazie alla positiva crescita dell’EPS.

Valutazioni interessanti emergono dall’EV/Ebitda, non solo atteso in calo a 6,95 da 8,09 del 2017 beneficiando di un previsto incremento del margine operativo lordo, ma anche a sconto rispetto alla mediana dei peers quali Arise, PNE Wind e Terna Energy.

Outlook

In occasione della comunicazione dei dati semestrali il gruppo ha comunicato, per quanto riguarda il prosieguo del 2018, di attendersi benefici derivanti dall’entrata a pieno regime di diversi impianti.

PLT energia intende inoltre concentrarsi sulla finalizzazione dell’operazione di rifinanziamento di alcune società di scopo per massimi 164,5 milioni.

Continueranno infine le attività riguardanti la realizzazione degli impianti eolici in grid-parity, tramite la controllata PLT engineering, che aumenteranno la capacità installata di circa 22 MW.

Sulla base delle stime degli analisti di Corporate Family Office il valore della produzione dovrebbe scendere a un Cagr del -19,7% dal 2017-2020, attestandosi poco sotto i 52 milioni.

Per contro l’Ebitda dovrebbe evidenziare un progresso medio annuo del 5,6% fino a sfiorare i 42 milioni mentre l’Ebit è atteso nel 2020 intorno ai 22 milioni (Cagr 9,2%).

Dinamica positiva che dovrebbe amplificarsi a livello di utile netto (Cagr 25,3% a 11,9 milioni).

Sul fronte patrimoniale l’indebitamento finanziario netto è atteso in progressiva diminuzione fino ad attestarsi poco sopra i 165 milioni a fine 2020.

Punti di forza

Modello operativo integrato efficiente: PLT Energia ha sviluppato un approccio integrato nell’ambito della produzione di energia da fonti rinnovabili. Approccio che determina costi contenuti e stabili nonché, grazie alla massa critica di impianti allacciati, economie di scala rispetto all’attività di gestione e manutenzione.

Capacita di dialogo con partner finanziari: il gruppo sottolinea di poter vantare, grazie alla credibilità del proprio management e ai progetti sviluppati, un merito di credito di rilievo, che ha consentito alla stessa PLT Energia di accedere al canale bancario per sostenere l’impegno finanziario legato alla propria crescita.

Struttura dell’attivo diversificata e ad alta redditività: PLT Energia gestisce impianti in esercizio che usufruiscono di tariffe incentivanti tra le più remunerative e in grado di garantire rilevanti e stabili flussi di cassa. Inoltre il gruppo ha effettuato un’elevata diversificazione in termini di fonti rinnovabili riducendo il rischio e la dipendenza da uno specifico mercato.

Continua ricerca e innovazione tecnologica: il gruppo ha da sempre utilizzato le migliori tecnologie presenti sul mercato, quali aerogeneratori e soluzioni tecnologiche tra le più performanti sul mercato. Inoltre, svolgendo in proprio la gestione e manutenzione degli impianti, ha sviluppato importanti competenze tecnologiche grazie alle quali può raggiungere elevati livelli di efficienza.

Punti di debolezza

Oscillazione della risorsa vento: la variabilità dei livelli di vento da un anno all’altro può incidere sulla realizzazione dei ricavi.

Ritardi nell’iter autorizzativo: ritardi nel processo di rilascio delle autorizzazioni per la realizzazione dei nuovi impianti rischiano di posticipare l’avvio dei lavori di costruzione e la messa in esercizio degli impianti, riducendo il valore delle forme di incentivo riconosciute per le varie fonti energetiche.

Opportunità

Crescente attenzione alle energie rinnovabili: nel corso degli ultimi anni il grado di attenzione posto verso fonti di energia alternativa è cresciuto notevolmente in considerazione anche degli impegni presi dall’Italia a livello sia europeo che extra-comunitario.

Competitività delle energie rinnovabili: la continua riduzione dei costi delle rinnovabili nel settore elettrico e dei sistemi di accumulo, unitamente all’adeguamento delle reti, sosterrà la loro continua diffusione.

Minacce

Cambiamento del quadro normativo: l’evoluzione normativa può incidere sul prezzo dell’energia elettrica e sul valore degli incentivi riconosciuti. I meccanismi di incentivazione pubblica possono risentire delle incognite e delle difficoltà del contesto economico-finanziario globale, con riflessi sull’attività normativa stessa e sulle politiche di supporto al settore delle rinnovabili.

Crescente concorrenza: il mercato in cui opera PLT Energia è caratterizzato da un elevato grado competitività e dalla presenza di un elevato numero di società concorrenti nazionali e internazionali.

Analisi tecnica

Andamento neutrale ma caratterizzato da forza relativa rispetto all’indice di riferimento, Ftse AIM, per PLT Energia. Le quotazioni del titolo nell’ultimo trimestre hanno assunto un andamento decrescente che ha riportato le quotazioni verso 2,50 euro, minimo assoluto e base di ripartenza per le quotazioni. Su tale area infatti i prezzi hanno trovato la forza per consolidare il proprio valore ed avviare un movimento di ripresa caratterizzato da una divergenza positiva del Macd rispetto ai valori di quotazione del titolo.

La fase di consolidamento indicata ha trovato in 2,70 euro un livello di resistenza statica che è stata testata per tre volte da inizio anno per poi essere superata in gap up, con i prezzi che si sono attestati nell’intorno dei 2,80 euro. Livello di prezzo coincidente con le recenti ipotesi di OPA segnalati dagli azionisti di riferimento.