Credem ha archiviato il 2018 con un margine di intermediazione pari a 1.150,7 milioni (+1% rispetto al periodo di confronto). Il periodo si è chiuso con un utile netto di 186,6 milioni, in linea rispetto al 2017, dopo aver scontato maggiori costi operativi (+5,8% a 792 milioni rispetto al 2017) e minori rettifiche su crediti (-22,6% annuo a 62,3 milioni).

“Le scelte strategiche di business che abbiamo seguito ci hanno consentito, anche grazie alle importanti sinergie tra tutte le nostre reti, di crescere in modo sano e sostenibile, garantendo agli azionisti una solida redditività in progressiva crescita, preservando una qualità dell’attivo ai vertici del settore bancario e rafforzando l’offerta alla nostra clientela, anche in ambito assicurativo, per rispondere a tutti i loro bisogni”.

È con queste parole che il direttore generale di Credem, Nazzareno Gregori, ha commentato i risultati dell’esercizio 2018.

Il margine di intermediazione nel 2018 si è attestato a 1.150,7 milioni (+1% rispetto all’anno precedente).

Il margine di interesse è sceso a 487,4 milioni (-9,5% annuo), a causa del perdurare dei bassi tassi.

Le commissioni nette sono aumentate a 469 milioni (+2,1% rispetto al periodo di confronto), grazie alla buona performance di quelle gestione e intermediazione titoli che ha compensato il leggero calo di quelle legate ai servizi bancari.

In calo anche i profitti da trading a 12,3 milioni (-84,8% rispetto al 2017), dato il difficile contesto di mercato che ha caratterizzato il periodo.

Gli altri ricavi sono cresciuti a 182 milioni (61,4 milioni nel periodo di confronto). Più nello specifico, la voce altri ricavi comprende 144,8 milioni generati da ”attività e passività finanziarie di pertinenza delle imprese di assicurazione sono ancora valutate ai sensi dello Ias39”. Tali ricavi sono generati dalla controllata Credemvita, la quale ha potuto posticipare l’applicazione degli Ifrs9 al 2021.

I costi operativi sono aumentati a 792 milioni (+5,8% a/a). In particolare, sono state contabilizzate spese per il personale pari a 504,7 milioni (+1,4% rispetto al periodo di confronto) per effetto delle nuove assunzioni effettuate nel periodo, mentre gli altri costi sono saliti a 287,3 milioni (+14,5% a/a) e includono anche 5 milioni non ricorrenti.

Tali dinamiche hanno portato ad un risultato lordo di gestione pari a 358,7 milioni (-8,3% rispetto al periodo di confronto).

Dopo rettifiche su crediti in diminuzione a 62,3 milioni (-22,6% a/a) e un saldo negativo della gestione assicurativa di 27,8 milioni (-25,2 milioni nel 2017), il risultato netto di gestione si è attestato a 268,6 milioni (-5,9% su base annua).

Il periodo si è chiuso con un utile netto di 186,6 milioni, un valore in linea con quello dell’anno precedente.

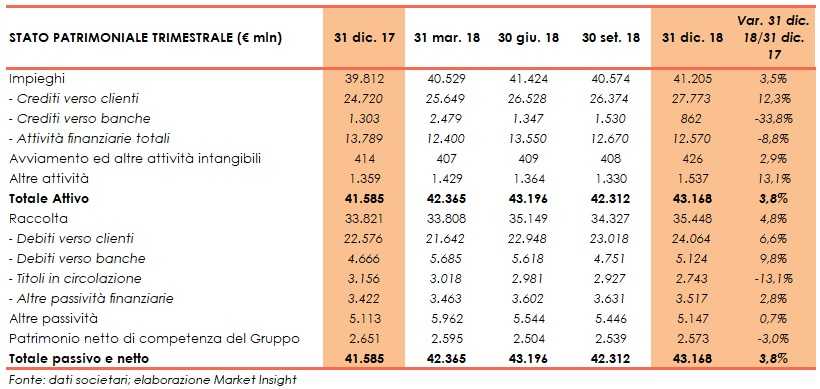

Dal lato patrimoniale, al 31 dicembre gli impieghi salgono a 41,2 miliardi (+3,5% rispetto a fine 2017), al cui interno i crediti verso la clientela aumentano a 27,8 miliardi (+12,3% rispetto al 31 dicembre 2017).

I crediti problematici lordi diminuiscono a 1.154 milioni (-13% rispetto a fine 2017) e i netti ammontano a 559,4 milioni (-18,3% rispetto al 31 dicembre 2017) con un livello di copertura del 51,5% (45,1% a fine 2017), al cui interno le sofferenze lorde si attestano a 707 milioni (-13,8% rispetto al 31 dicembre 2017) e quello nette a 232,6 milioni (-27,2% rispetto a fine 2017) con un coverage ratio del 67,1% (61,1% al 31 dicembre 2017).

In aumento anche la raccolta a 35,5 miliardi (+4,8% rispetto a fine 2017), supportata dalla crescita della raccolta da clientela (+6,6% a 24 miliardi rispetto al 31 dicembre 2017).

Sul fronte della solidità patrimoniale, a fine 2018 il Cet1, che include una proposta preliminare di dividendo di 0,20 euro per azione, si èattesta al 12,7 per cento. Al netto dell’impatto delle riserve di valutazione, sarebbe pari al 13,7% (13,3% al 31 dicembre 2017).