Nell’esercizio 2018 il gruppo, nato il 4 settembre dall’aggregazione fra Italware ed ITD Solutions e sbarcato in Borsa l’8 novembre con la prima operazione di Spac-in-cloud, è avviato a chiudere con ricavi pari a 300 milioni (+16% a/a), anticipando una crescita a doppia cifra della redditività. Risultati che dovrebbero consentire il raggiungimento degli obiettivi fissati per il 2018, preparando il terreno per un’ulteriore accelerazione quest’anno. Da gennaio il gruppo si sta concentrando maggiormente sullo sviluppo di sinergie e ottimizzazioni per supportare la crescita organica, valutando nel contempo alcune opportunità strategiche di espansione per linee esterne.

- Ricavi +16% e crescita double digit della redditività nel 2018

- Gli obiettivi di crescita statutari PAS

- Nel 2019 focus sull’integrazione e sulle sinergie

- Le opportunità di crescita esterna e il fermento del settore

- Aspettative di sviluppo superiori a quelle del mercato

- La Borsa apprezza il rispetto degli impegni e il titolo corre

Digital Value è un operatore di riferimento nel settore delle soluzioni e servizi IT, leader nazionale nel segmento Large Account e Pubblica Amministrazione che polarizza il 53% del totale del mercato Italiano e che presenta il maggiore tasso di crescita atteso nel prossimo triennio (superiore al 5% secondo le stime di Sirmi).

L’azienda vanta consolidate partnership con i principali Vendor nei segmenti software, networking e data center (tra cui Oracle, Ibm, Dell Emc e Sas), con un focus particolare sui segmenti di mercato a maggior dinamicità (crescita double digit) quali Servizi Gestiti, Cloud, Security e IoT.

In attesa del Cda che approverà i risultati di bilancio 2018, in programma il 19 marzo, il gruppo ha anticipato i dati sui ricavi del 2018, cresciuti del 16% a 300 milioni. Confermata anche l’aspettativa di una crescita a doppia cifra della redditività, sostenuta dalla validità delle scelte strategiche del management.

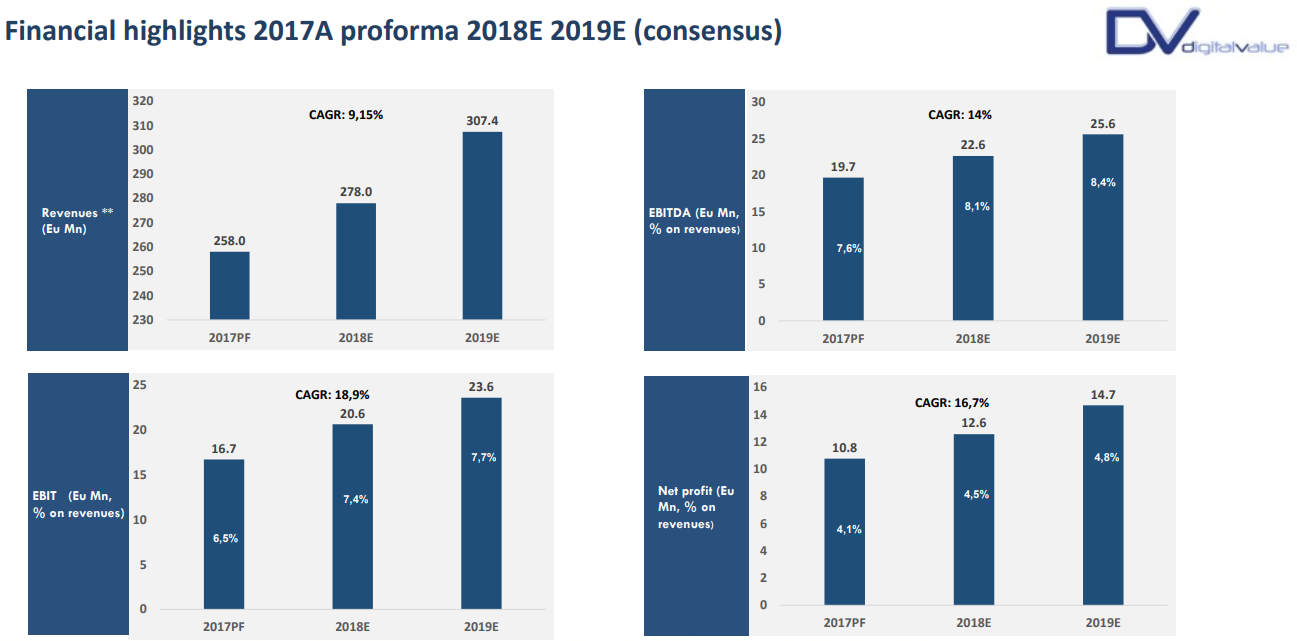

I target 2018, legati alle Price Adjustment Shares detenute dai soci fondatori, indicano un Ebitda di 22,6 milioni (rispetto a 19,6 milioni nel 2017) e una posizione finanziaria netta attiva per 15 milioni. Per il 2019 i target sono invece fissati ad un Ebitda pari a 25,6 milioni e un’evoluzione virtuosa della PFN netta pari a 21 milioni, confermando la solidità patrimoniale del gruppo.

Tali obiettivi tengono conto della crescita organica e delle sinergie attese dall’integrazione, ma non di eventuali effetti derivanti dall’espansione per linee esterne. Digital Value, infatti, si pone come elemento aggregante in un mercato fortemente frammentato e può disporre di ingenti risorse da investire, grazie anche all’operazione di quotazione sull’AIM promossa da Electa Ventures con il cornerstone investor IPO Club, che ha permesso di raccogliere 22,5 milioni.

Ricavi +16% e crescita double digit della redditività nel 2018

Digital Value ha chiuso il 2018 con ricavi in aumento su base annua del 16% a 300 milioni e ha confermato l’aspettativa di una crescita a doppia cifra anche della redditività, grazie ad uno sviluppo omogeneo nei diversi settori di operatività.

Digital Value ha chiuso il 2018 con ricavi in aumento su base annua del 16% a 300 milioni e ha confermato l’aspettativa di una crescita a doppia cifra anche della redditività, grazie ad uno sviluppo omogeneo nei diversi settori di operatività.

“Siamo particolarmente soddisfatti”, commenta il Vicepresidente esecutivo di Digital Value, Carlo Brigada. “Il trend positivo dei ricavi nel 2018 e il consolidamento della nostra presenza sul mercato confermano la bontà della scelta effettuata a suo tempo dai soci industriali e la serietà della proposta al mercato”.

Si ricorda infatti che il Gruppo è nato il 4 settembre 2018 dall’aggregazione fra Italware ed ITD Solutions, due primi-attori nell’IT nazionale operativi da oltre trenta anni, ed è sbarcato in Borsa l’8 novembre sul mercato AIM con la prima operazione di Spac-in-cloud. Operazione innovativa, promossa dal team di Electa Ventures guidata da Simone Strocchi, che ha dato vita ad un system integrator leader nazionale nel segmento Large Account e nella Pubblica Amministrazione.

Gli obiettivi di crescita statutari PAS

“Abbiamo sottoscritto una scommessa molto forte, ossia il raggiungimento dei risultati legati alle Price Adjustment Shares (PAS) e siamo stati tutti molto coinvolti nello sviluppo del business per conseguire questi target”, spiega Carlo Brigada.

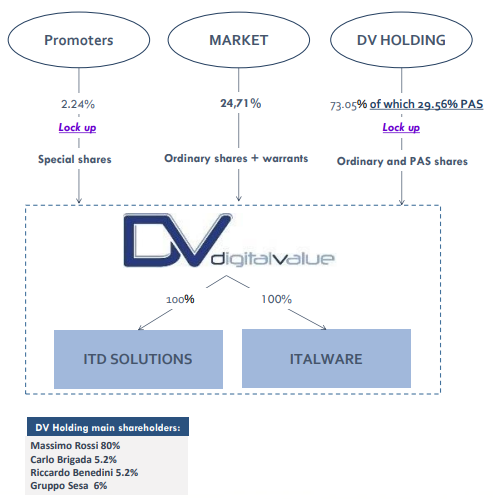

Gli imprenditori e i soci storici delle due società consolidate, riuniti nel veicolo DV Holding che detiene all’incirca il 75% di Digital Value, hanno infatti accettato di qualificare circa il 40% della partecipazione mantenuta in Digital Value (grossomodo il 30% del capitale totale) in PAS per un valore pari a circa 27 milioni, aventi i medesimi diritti di voto e patrimoniali delle azioni ordinarie, senza essere quotate.

Gli imprenditori e i soci storici delle due società consolidate, riuniti nel veicolo DV Holding che detiene all’incirca il 75% di Digital Value, hanno infatti accettato di qualificare circa il 40% della partecipazione mantenuta in Digital Value (grossomodo il 30% del capitale totale) in PAS per un valore pari a circa 27 milioni, aventi i medesimi diritti di voto e patrimoniali delle azioni ordinarie, senza essere quotate.

Le PAS sono un presidio molto forte a tutela del value per share delle azioni ordinarie e quindi degli investitori di mercato; in caso di mancato raggiungimento degli obiettivi di crescita di redditività e PFN nel 2018 e 2019, il corrispondente valore lineare delle PAS verrà annullato e, per effetto, restituito pro quota al mercato, tutelando in questo modo il value per share delle azioni trattate sul listino borsistico.

Gli obiettivi statutari (PAS) al 31 dicembre 2018 (proforma) e a fine 2019 stimano un Ebitda rispettivamente pari a 22,6 e a 25,6 milioni, con un Cagr 2017-2019 superiore al 14 per cento. La posizione finanziaria netta a fine 2018 è prevista attiva (cassa) per 15 milioni, mentre al 31 dicembre 2019 la liquidità netta dovrebbe raggiungere i 21 milioni (ante dividendo).

Nel 2019 focus sull’integrazione e sulle sinergie

“Una volta superato il traguardo del 31 dicembre”, prosegue Brigada, “ci siamo dedicati maggiormente all’integrazione fra le due realtà che compongono il gruppo. Abbiamo cominciato a sviluppare quelle sinergie e quelle ottimizzazioni a livello aziendale utili per far sì che la crescita avvenga in maniera organica e senza ‘scossoni’, con un focus particolare sullo sviluppo delle competenze e sul coinvolgimento delle persone”.

Il processo di integrazione prevede una serie di iniziative volte ad “uniformare la forza vendita, ad unificare i mercati e mettere a punto un piano comune di crescita”, spiega il Vice Presidente esecutivo.

Il processo di integrazione prevede una serie di iniziative volte ad “uniformare la forza vendita, ad unificare i mercati e mettere a punto un piano comune di crescita”, spiega il Vice Presidente esecutivo.

“Andremo a sviluppare internamente una nuova pianificazione commerciale, con una forma di approvazione delle offerte più armonizzata”, annuncia Brigada. “Inoltre, le sinergie dal punto di vista del controllo di gestione garantiscono uno scenario completo del business complessivo e dello stato del backlog”.

Le opportunità di crescita esterna e il fermento del settore

A fianco della crescita organica si pone un’attività selettiva di sviluppo per linee esterne, per acquisire nuove competenze e consolidare la presenza sul mercato, aggregando imprenditori per mettere l’esperienza a fattor comune e creare un patrimonio condiviso.

“Abbiamo più di un dossier sul tavolo e stiamo valutando alcuni target aggregativi per andare a conseguire risultati di crescita per linee esterne”, conferma Carlo Brigada.

“Abbiamo più di un dossier sul tavolo e stiamo valutando alcuni target aggregativi per andare a conseguire risultati di crescita per linee esterne”, conferma Carlo Brigada.

“Si sta avverando quello che noi ci aspettavamo, stiamo diventando un polo di attrazione e riceviamo dossier dagli advisor, anche al di là del nostro network”. Il mercato sta vivendo un’accelerazione del processo di aggregazione, per motivi di carattere economico-finanziario e perché lavorare con grandi clienti richiede referenze e solidità che i player più piccoli difficilmente hanno, se non in settori estremamente verticali.

“C’è un certo fermento anche sotto questo punto di vista, quindi speriamo quanto prima di siglare operazioni straordinarie con delle realtà interessanti e darne evidenza al mercato” conclude Brigada.

Aspettative di sviluppo superiori a quelle del mercato

Il mercato IT in Italia, secondo le stime di Sirmi, è previsto in crescita del 2,7% nel 2019, grazie soprattutto al contributo della Digital transformation di imprese e organizzazioni, dei Managed and Security Services e dei servizi Cloud (sia infrastrutturali che applicativi). Il tutto con una progressiva fruizione della tecnologia “as a service”, in particolare nei servizi di gestione (in crescita di circa il 10% nel prossimo biennio).

Il segmento Top Clients, nel quale si posiziona Digital Value, costituisce oltre il 53% della domanda di IT in Italia e vanta la maggiore dinamicità, con una crescita media nel prossimo biennio del 4% rispetto al 3,3% della media del mercato IT.

Stime gia positive che Digital Value punta a sovra-performare, dando continuità ai risultati conseguiti fin qui. “Noi proseguiamo nel nostro percorso e puntiamo a crescere a doppia cifra”, chiarisce Carlo Brigada. “Ci sono tante opportunità, tante gare della pubblica amministrazione e siamo coinvolti in tanti tender di privati molto importanti”.

Inoltre, sottolinea il Vicepresidente, “abbiamo un backlog molto consistente che ci rende molto produttivi e ci rende confidenti di poter raggiungere anche nel 2019 i risultati che il mercato ci ha assegnato”.

La Borsa apprezza il rispetto degli impegni e il titolo corre

Il titolo Digital Value gravita oggi in area 13 euro, a fronte di un prezzo di collocamento pari a 10 euro. “Siamo molto contenti”, commenta Brigada, “evidentemente anche l’anticipazione sulla crescita dei ricavi pari al 16% è stata colta dal mercato come un segnale della nostra capacità di mantenere il commitment e conseguire risultati in linea con le premesse”.

Da inizio anno le azioni evidenziano un rialzo del 19% circa, nettamente superiore al +3% messo a segno dall’indice Ftse Aim Italia, nonostante i limiti riconducibili alla scarsa liquidità fisiologica del mercato e alle dimensioni dell’azienda. Dal momento della quotazione Digital Value ha guadagnato oltre il 30%, a fronte del -6% del listino dell’Aim.

Si ricorda che la quotazione è frutto della prima operazione condotta con la formula Spac-in-Cloud proposta in esclusiva sulla piattaforma di private placement Elite Club Deal di Borsa Italiana, promossa da Electa Ventures e con cornerstone investor Ipo Club, il fondo chiuso del Gruppo Azimut dedicato a investimenti in pre-ipo, lanciato nel 2017 per iniziativa di Azimut Libera Impresa con la stessa Electa, cui si sono aggregati investitori istituzionali e privati di primo livello.

“Un metodo che ci ha sicuramente agevolati nella raccolta dei fondi necessari allo sbarco sulla Borsa”, spiega il Vicepresidente, “ora sta a noi continuare a dimostrare di meritarci la fiducia degli investitori”.

La raccolta è stata nel complesso di 22,5 milioni, pari a circa il 25% del capitale e il numero delle azioni in mano agli investitori può aumentare determinando un ulteriore incremento di flottante tramite l’esercizio dei 2,25 milioni di warrant emessi con scadenza 2023, strike price pari a 9,5 euro ed esercizio obbligatorio con le azioni stabilmente a 13,3 euro.