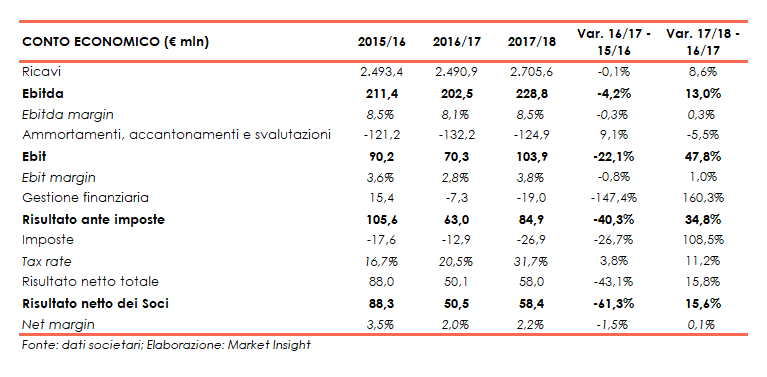

L’esercizio chiuso il 30 giugno 2018 ha riportato risultati in crescita sia a livello di ricavi (+8,6% a 2.705,6 milioni), di redditività (con l’Ebit in crescita del 47,8% a 103,9 milioni) e di marginalità (con l’Ebit margin che passa dal 2,8 al 3,8 per cento). Anche per il 2018/19 il management si aspetta un’espansione dell’attività in entrambe le divisioni grazie sia al portafoglio ordini sia alle politiche di efficientamento. Gli analisti prevedono che anche nei prossimi anni il gruppo continuerà a crescere arrivando a consuntivare nel 2021 ricavi pari a 3.045 milioni e un Ebit di 157,3 milioni grazie alla strategia focalizzata sull’innovazione e sul costante incremento di efficienze.

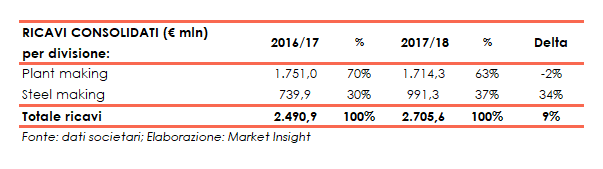

L’esercizio 2017-18 che si è chiuso il 30 giugno scorso ha visto un aumento dei ricavi dell’8,6% a 2.605,6 milioni rispetto ai 2.490,9 dell’esercizio precedente, grazie alla divisione Steel Making che cresce del 34% a 991,3 milioni.

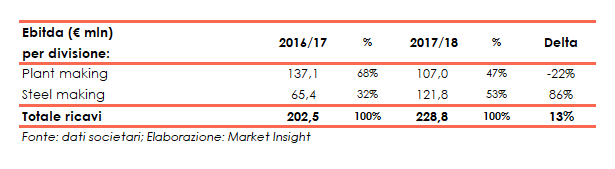

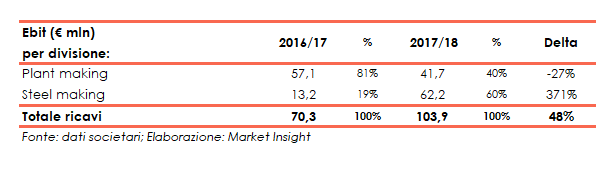

Dell’andamento dei ricavi beneficiano l’Ebitda e l’Ebit entrambi in progresso, del 13% a 228,8 milioni il primo (202,5 milioni nel 2016-17) e del 47,8% a 103,9 milioni il secondo (70,3 milioni nel 2016-17). Anche in questo caso il settore Steel Making è stato il motore della crescita, con l’Ebitda e l’Ebit in aumento rispettivamente dell’86% a 121,8 milioni e del 371% a 62,2 milioni.

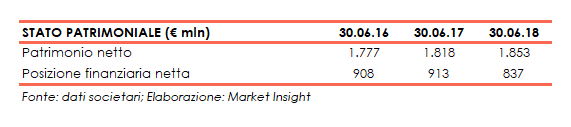

Questo andamento si inserisce in una cornice patrimoniale solida in cui il rapporto Total asset / Patrimonio netto è pari al 2,5x e la posizione finanziaria netta è positiva per 836,7 milioni.

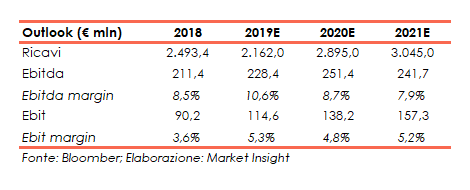

Secondo gli analisti la fase di espansione del gruppo continuerà anche nei prossimi anni con ricavi che al 30 giugno 2021 arriveranno a 3.045,0 milioni (Cagr del 7,2%) e l’Ebitda a 241,7 milioni (Cagr del 4,8%) con un Ebitda margin però in calo al 7,9% rispetto all’attuale 8,5 per cento. Sempre al 30 giugno 2021 l’Ebit é previsto salire a 157,3 milioni (Cagr del 24,8%) con un Ebit margin in aumento al 5,2% rispetto all’attuale 3,6 per cento.

Questi risultati saranno il frutto della strategia del gruppo volta a perseguire gli obiettivi di efficienza, quali innovazione, aumento della produttività e riduzione dei costi di struttura, al fine di garantire una crescente qualità, prezzo e puntualità di consegna dei propri prodotti e servizi.

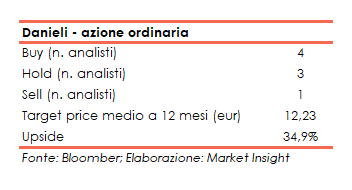

Gli analisti si sono espressi sul titolo con 4 rating “buy”, 3 giudizi “hold” e 1 “sell”, attribuendo un target price medio a 12 mesi di 12,96 euro.

Conto economico

La tabella sottostante mostra l’evoluzione dell’Ebitda consolidato:

L’Ebitda include 11,1 milioni di oneri non ricorrenti (22,5 milioni nel 2016/17), di cui 6,3 milioni nel settore Plant Making (16,8 milioni nel 2016/17) e 4,8 milioni nel settore Steel Making (erano 5,7 milioni nel 2016/17).

Analogamente si riporta l’evoluzione dell’Ebit:

Anche l’Ebit ha risentito di oneri straordinari di ristrutturazione per 15,8 milioni, di cui 6,3 milioni nel settore Plant Making e 9,3 milioni nel settore Steel Making.

Il risultato della gestione finanziaria risente negativamente degli oneri di attualizzazione conteggiati su crediti finanziari con pagamento dilazionato e delle perdite su cambi per il rafforzamento dell’euro rispetto al dollaro americano.

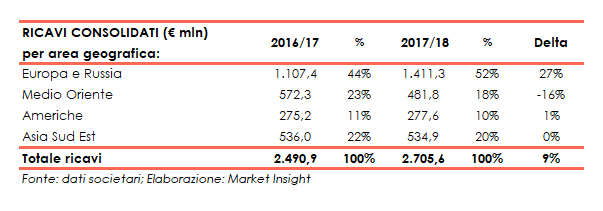

Breakdown ricavi

Il settore Plant Making opera nell’ingegneria e nella costruzione di impianti mentre la divisione Steel Making si occupa della produzione di acciai e di acciai speciali.

I ricavi del settore Plant Making risultano allineati con le previsioni d’inizio anno e derivano dal rispetto dei programmi di costruzione contrattualmente concordati con i clienti.

La distribuzione geografica dei ricavi in base all’area di destinazione delle vendite del periodo è prevalentemente legata al volume delle spedizioni effettuate, oltre che all’avanzamento nelle attività di costruzione di equipaggiamenti sia negli stabilimenti del gruppo sia nelle attività di montaggio ed avviamento svolte nei cantieri stessi su base mondiale.

I ricavi del settore Steel Making, superiori al budget di inizio anno, si concentrano nell’area Europa e Russia ed incidono per il 37% rispetto al valore globale del 52% di tale area al 30 giugno 2018, e per il 30% rispetto al valore globale del 45% al 30 giugno 2017.

A livello geografico, la ripartizione è la seguente:

Produzione

La produzione venduta nell’esercizio dal settore Steel Making ha raggiunto circa 1.280.000 tonnellate (+15% rispetto al 2017), con l’obiettivo di mantenere questo livello di crescita nei volumi anche nel prossimo esercizio portando alla piena produzione la società ABS Sisak in Croazia.

Portafoglio ordini

Il portafoglio ordini del gruppo ammonta, al 30 giugno 2018, a circa 2.954 milioni in crescita del 17% rispetto a 2.532 milioni al 30 giugno 2017. Non sono compresi nel portafoglio ordini alcuni contratti già sottoscritti con clienti esteri in attesa della finalizzazione delle relative pratiche di finanziamento.

Stato patrimoniale

Il totale degli attivi è pari a 4,7 miliardi, di cui 1,1 miliardi si riferiscono a immobilizzazioni e sono coperti per 1,9 miliardi dal patrimonio netto, per 419 milioni da passività a medio lungo termine e per 2,4 miliardi da passività a breve.

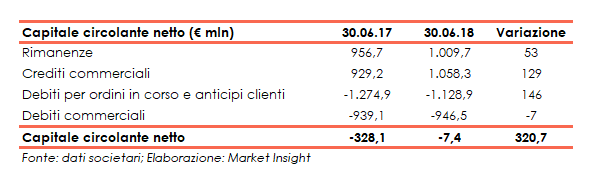

Circa il capitale d’esercizio, l’evoluzione del circolante è dettagliata dalla tabella sottostante:

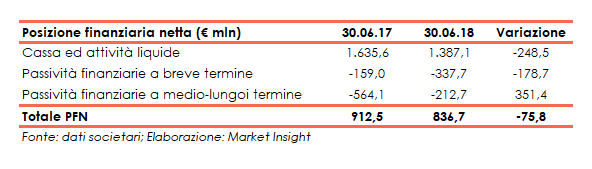

La posizione finanziaria rimane positiva, anche se la componente a breve termine, passando da 1.476 milioni a 1.049 milioni. si riduce rispetto all’esercizio chiuso il 30 giugno 2017

Flussi di cassa

I flussi di cassa dell’attività operativa sono stati pari a 19 milioni, già al netto dei 173 milioni assorbiti dall’aumento del capitale circolante netto.

A questi si sommano i 12,4 milioni generati dall’attività di investimento/disinvestimento: la valorizzazione delle attività finanziarie destinate alla vendita per 93,9 milioni e di altre attività immobiliari e mobiliari per 8,6 milioni è stata sufficiente a coprire i 63,3 milioni investiti in immobilizzazioni materiali, i 13,3 milioni in immobilizzazioni immateriali e le perdite su cambi per 15,2 milioni.

L’attività di finanziamento ha visto un flusso in uscita per 188,6 milioni determinato essenzialmente dal rimborso di finanziamenti passivi per 337 milioni e dal decremento di anticipi su commesse per 143,9 milioni, solo parzialmente coperti da 303 milioni derivanti dall’assunzione di nuovi finanziamenti.

Pertanto, al netto di movimenti di importo meno significativi, l’esercizio si chiude con flussi di cassa in uscita complessivamente per 151,3 milioni.

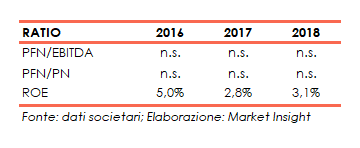

Ratio

Poiché la posizione finanziaria netta è positiva i ratio PFN/Ebitda e PFN/patrimonio netto perdono di significato in quanto sono indicatori della sostenibilità dell’indebitamento.

La dinamica del roe invece rispecchia maggiormente l’andamento dell’utile netto rispetto alla crescita lineare dell’equity.

Strategia

Il gruppo continua a perseguire gli obiettivi di efficienza, quali:

- innovazione

- aumento della produttività,

- riduzione dei costi di struttura

con l’obiettivo di migliorare la competitività nel mercato globale e garantire un miglior servizio soprattutto ai clienti nel South East Asia, dove si concentra la maggioranza della produzione di acciaio.

Grazie agli investimenti fatti in entrambi i settori operativi il gruppo si propone di migliorare i propri servizi in termini di qualità, prezzo e puntualità di consegna, operando con un’organizzazione volta all’ottimizzazione dei processi aziendali per ridurre gli sprechi, ricercando la massima soddisfazione del cliente

Outlook

Contesto

Il lavoro coordinato dei principali governi dei Paesi industrializzati ha portato ad un lento ma chiaro miglioramento nella ripresa economica per i settori manifatturiero, metalmeccanico e siderurgico che potranno svilupparsi ulteriormente nel 2019 con una politica più espansiva del credito e degli investimenti.

Il consumo di acciaio nel 2018 e nel 2019 rimane comunque sostenuto in termini assoluti con una crescita significativa in Asia e una buona ripresa negli altri paesi.

Con questo scenario si prevede che il settore Steel Making possa quindi operare in modo soddisfacente nel 2018/2019 con un mix di produzione efficiente e buoni volumi di produzione.

Il management ritiene che l’esercizio in corso, ad eccezione di eventi al momento imprevedibili, non presenti incognite particolari.

Evoluzione della gestione

Le performances di entrambi i settori Plant Making e Steel Making e il mantenimento del portafoglio ordini a buoni livelli fanno prevedere risultati positivi per il prossimo esercizio, in linea con le previsioni di budget e senza più oneri straordinari significativi.

Per il settore Plant Making si stima per il 2018/2019 una crescita del fatturato grazie al portafoglio ordini presente al 30 giugno 2018, con un risultato operativo migliore frutto di una gestione sempre più attenta dei costi operativi, di un’accurata pianificazione delle attività di avviamento impianti e della piena operatività di ABS Sisak ed una produzione con margini remunerativi del tubificio ESW in Germania.

Nel settore Plant Making si prevede invece un risultato operativo in crescita nel 2018/2019 ed equamente distribuito nelle principali linee di prodotto, con una redditività essenzialmente omogenea in tutte le aree geografiche interessate.

Punti di forza

Leadership nel Plan Making: il gruppo è conosciuto e riconosciuto a livello internazionale

Diversificazione geografica: il gruppo opera in vari continenti, come Europa e Russia, America e Sud Est Asiatico

Portafoglio ordini: è risultato in crescita del 17% rispetto al 30 giugno 2017

Andamento dell’attività Steel Making: la divisione è in espansione sia in temini di ricavi (+34%) che di redditività (Ebit in crescita del 371%) e di marginalità (Ebit margin al 6,2% rispetto al precedente 1,7 per cento)

Struttura finanziaria: il rapporto Total asset / Patrimonio netto è pari a 2,5x e la posizione finanziaria netta è positiva.

Punti di debolezza

Rallentamento del Plant Making: il settore che rappresenta il 63% del fatturato consolidato, ha chiuso l’esercio con ricavi, Ebita ed Ebit in calo rispettivamente del 2%, del 22% del 27 per cento.

Concentrazione geografica dello Steel Making: la divisione è particolarmente concentrata nell’area Europa e Russia.

Opportunità

Integrazione di ABS Sisak e ESW: il completamento del processo di consolidamento delle due controllate comporterà il pieno sviluppo delle sinergie produttive e la riduzione degli oneri non ricorrenti di riorganizzazione

Andamento del settore di riferimento: dovrebbe proseguire anche nel 2019 la congiuntura positiva del settore manifatturiero, metalmeccanico e siderurgico

Minacce

Contesto geopolitico: l’imposizione di dazi da parte dell’amministrazione Trump sui prodotti importati potrebbe ledere alla competitività dell’offerta del gruppo

Andamento del settore dell’acciaio un rallentamento della domanda può inficiare sui volumi venduti dal gruppo

Previsioni degli analisti

Secondo i dati raccolti da Bloomberg l’andamento atteso del gruppo è riassunto nella tabella sottostante:

Alla luce di ciò le view degli analisti sull’azione ordinaria possono essere così sintetizzate:

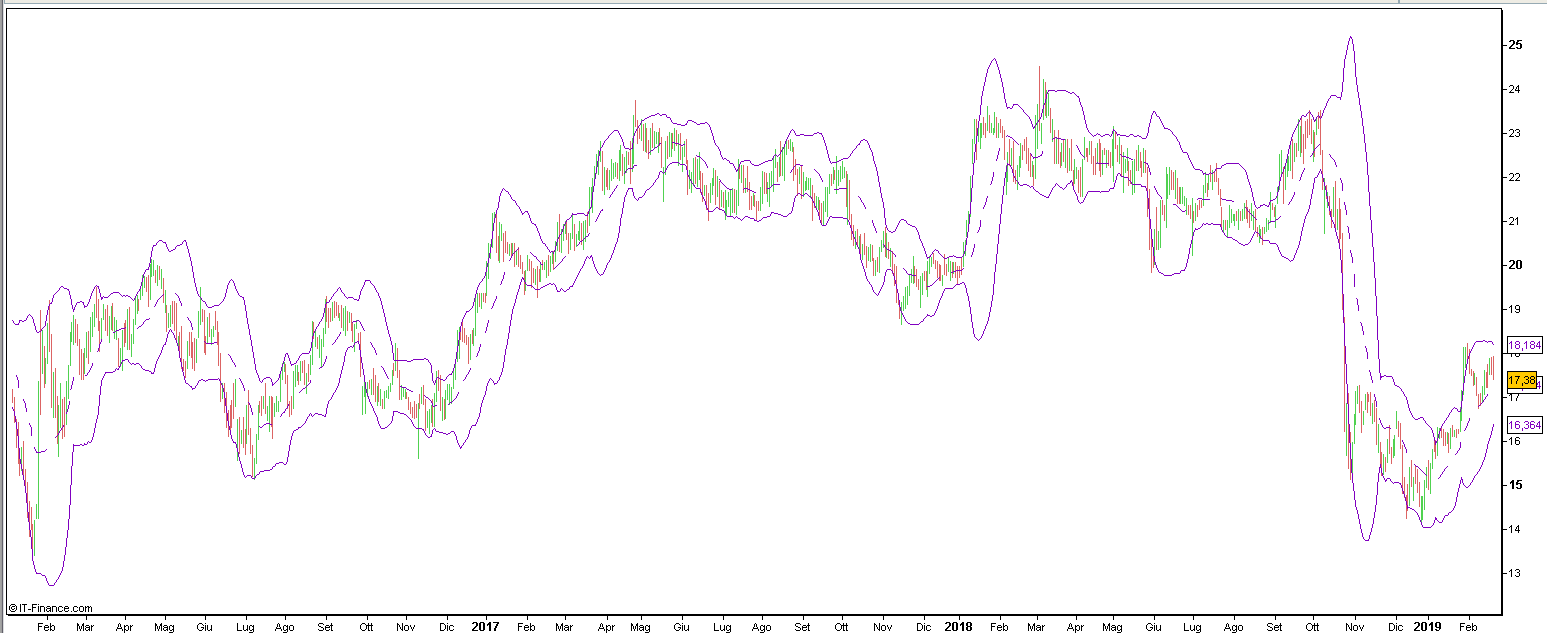

Analisi tecnica

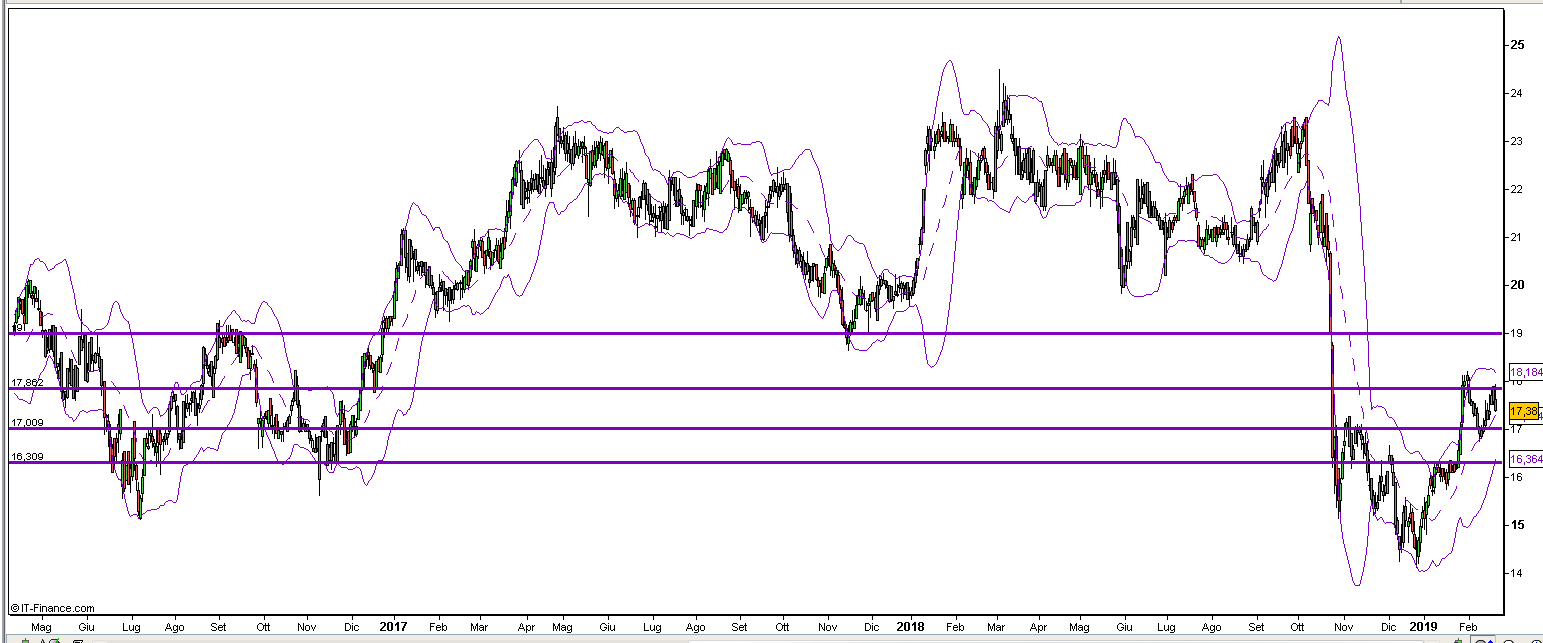

Nel 2019 l’azione ha iniziato l’attuale movimento di recupero dopo che negli ultimi tre mesi del 2018 era precipitata dalla resistenza a 23,4 – 23,5 euro fino ai 14,50 euro della chiusura del 20 dicembre scorso, sui minimi da gennaio 2016.

In particolare, la brusca caduta di ottobre era stata originata da un insieme di tensioni tra cui quella commerciale tra USA e Cina, quella con l’Arabia Saudita sul caso Khashoggi e quella tra l’Italia e la UE sulla legge di bilancio.

Comunque, ora il trend rialzista sembra solido con il titolo costantemente al di sopra della media degli ultimi 20 giorni.

Il superamento dell’aree 17,8 euro potrebbe innescare una ulteriore risalita con target sui 19 euro, mentre una discesa sotto i 17 euro comprimerebbe il titolo fino ai 16,3 euro