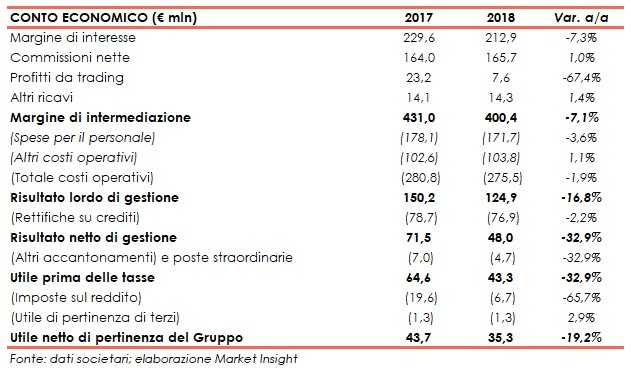

Banco Desio ha archiviato il 2018 con un margine di intermediazione pari a 400,4 milioni (-7,1% a/a), mentre l’utile netto si è attestato a 35,3 milioni (-19,2% rispetto al periodo di confronto), anche per l’effetto dell’onere legato al completamento dell’operazione di cessione di Npl.

Banco Desio, tra le operazioni più rilevanti concluse nel 2018, ha perfezionato la cartolarizzazione di un portafoglio di Npl da 1 miliardo, facendo ricorso alla garanzia pubblica (Gacs).

L’onere connesso alla suddetta operazione, insieme al calo del margine di intermediazione, ha portato a una riduzione dell’utile netto.

Il margine di intermediazione nel 2018 si è attestato pari a 400,4 milioni (-7,1% rispetto all’anno precedente).

Il margine di interesse è sceso a 212,9 milioni (-7,3% rispetto al 2017), per via della politica monetaria espansiva che ha compresso i tassi.

Le commissioni nette sono leggermente aumentate a 165,7 milioni (+1% annuo), mentre i profitti da trading sono passati dai 23,2 milioni del 2017 a 7,6 milioni, a causa del contesto negativo di mercato che ha caratterizzato il periodo.

I costi operativi sono lievemente diminuiti a 275,5 milioni (-1,9% a/a). Nel dettaglio, le spese per il personale sono calate a 171,7 milioni (-3,6% rispetto all’anno precedente), mentre gli altri costi sono leggermente cresciuti a 103,8 milioni (+1,1% rispetto al periodo di confronto). Questi ultimi includono circa 8,2 milioni di oneri di sistema (7,4 milioni nel 2017).

Dopo avere contabilizzato rettifiche su crediti scese a 76,9 milioni (-2,2% su base annua), che riflettono anche gli effetti economici complessivi legati al perfezionamento della cartolarizzazione mediante garanzia pubblica (Gacs) e l’applicazione del nuovo principio contabile Ifrs9, il risultato netto di gestione si è attestato a 48 milioni (-32,9% a/a).

Il periodo si è chiuso con un utile netto di 35,3 milioni (-19,2% rispetto all’anno precedente).

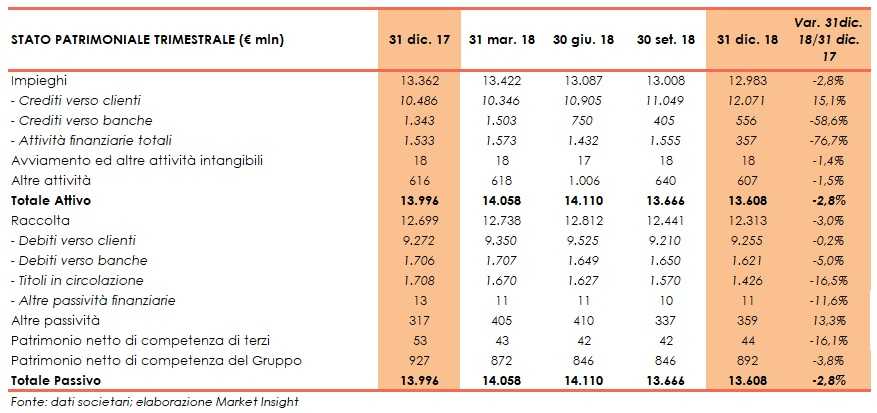

Dal lato patrimoniale, a fine dicembre gli impieghi calano a 13 miliardi (-2,8% rispetto al 31 dicembre 2017), al cui interno i crediti verso la clientela salgono a 12,1 miliardi (+15,1% rispetto a fine 2017). I crediti deteriorati netti si sono attestati a 0,4 miliardi, valore più che dimezzato rispetto al periodo di confronto (-51,3% rispetto al 31 dicembre 2017), a seguito della già citata cessione.

La raccolta scende a 12,3 miliardi (-3% rispetto a fine 2017), al cui interno quella da clientela rimane sostanzialmente invariata a 9,3 miliardi.

Sul fronte della solidità patrimoniale, al 31 dicembre il Cet1 si fissa al 12,15% (11,50% a fine 2017).