Il 2018 è stato un anno importante per la società genovese. Il 9 agosto ha concluso con successo il processo di quotazione all’Aim, che ha consentito di introitare oltre 2 milioni di mezzi freschi. Risorse che verranno indirizzate al rafforzamento del percorso di crescita. Le linee guida prevedono, oltre al consolidamento nei mercati dove è già presente, l’espansione in nuovi mercati ad alto potenziale di sviluppo con condizioni climatiche favorevoli, verso la gridparity, in particolare Latam e Africa. E’ previsto inoltre l’ampliamento del portafoglio impianti, anche attraverso acquisti sul mercato secondario italiano e la focalizzazione sullo sviluppo di micro-reti ibride nelle quali sfruttare il software proprietario Hgsc.

Renergetica è una Pmi innovativa specializzata nello sviluppo di progetti e autorizzazioni sul mercato internazionale, produzione di energia elettrica da fonti rinnovabili ed è titolare di un proprio portafoglio impianti, nonché attiva nella vendita di servizi di ingegneria, asset management e reti ibride.

Dalla costituzione, avvenuta nel 2008, ha intrapreso un sostenuto programma di crescita sviluppando progetti in Italia, Est Europa, Cile, Usa e Colombia. In questa direzione nell’ultimo trimestre 2018 ha consolidato la propria presenza nel mercato statunitense con la partnership siglata con ReneSola (quotata al NYSE) per il co-sviluppo di 100 MWp.

Inoltre ha perfezionato con la Total Solar Latin America (gruppo TOTAL), la vendita delle autorizzazioni per la costruzione di 3 impianti fotovoltaici, per una potenza totale di 16,41 MWp. Con questo accordo sale a 40 MWp la potenza installata e venduta complessivamente in Cile.

Quest’ultimo, grazie alle favorevoli condizioni climatiche e ad un prezzo elevato dell’energia elettrica, continuerà a rappresentare un mercato di riferimento per il gruppo in forza alle previsioni di ricavi rilevanti nei prossimi tre esercizi.

Proseguendo nella strategia di consolidamento all’estero, il gruppo accelererà lo sviluppo in Usa mentre ha avviato quello colombiano che si affiancherà a quello cileno, simile per condizioni climatiche e di mercato. Il Continente africano rappresenta un’altra area di sviluppo futuro.

Per quanto riguarda il mercato domestico, in previsione di una ripresa del business primario degli impianti da energia rinnovabile, sia incentivati sia gridparity, la società ha ripreso le attività di sviluppo ed ha in corso di definizione accordi di co-sviluppo con operatori del settore per accelerare l’identificazione di opportunità sia nel ramo degli impianti fotovoltaici sia in quello dei piccoli impianti a biomassa. Il gruppo intende inoltre accrescere il proprio portafoglio impianti con acquisti sul mercato secondario italiano.

Le energie del gruppo saranno inoltre focalizzate sullo sviluppo di micro-reti ibride nelle quali sfruttare il proprio innovativo software di controllo HybridGrid Smart Controller (Hgsc), per l’ottimizzazione delle reti ibride di grandi dimensioni, caratterizzato da elevate prestazioni e affidabilità.

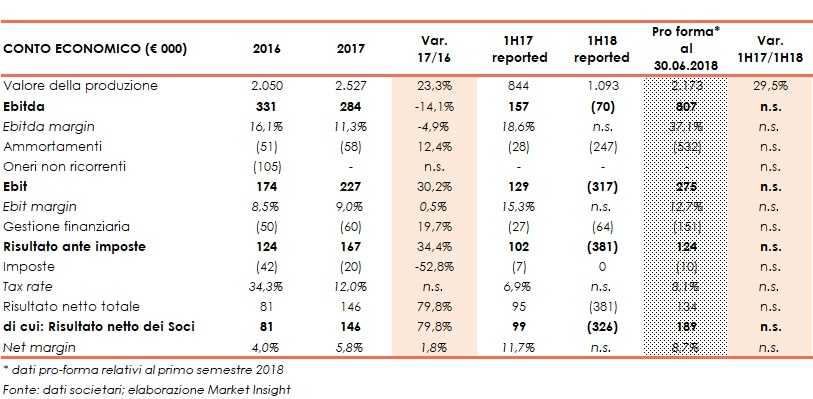

Conto Economico

A seguito delle operazioni effettuate sul capitale di natura straordinaria ai fini della quotazione sul mercato Aim, la società genovese ha redatto su base volontaria i risultati consolidati pro-forma al 30 giugno 2018, che includono con effetto retroattivo dal 1° gennaio 2018 le acquisizioni del 100% della società Zaon (proprietaria di 4 impianti fotovoltaici inItalia per complessivi 3MWp) e del 70% di Rsm Chile, già detenuta per il 70% dalla controllata Renergetica Chile, oltre all’aumento di capitale di Exacto, divenuto socio di maggioranza con un apporto di capitale di 3,1 milioni.

Nei primi sei mesi del 2018 il valore della produzione è aumentato di circa 300mila euro a 1,1 milioni, in aumento del 29,5% grazie alla crescita delle attività di Development per 0,8 milioni. Il dato proforma riporta un valore di 2,2 milioni di cui il 70% relativo all’attività di Development, il 20% alla vendita di Energia e il restante 10% derivante dalle attività di Asset Management e Engineering Activities.

A livello di margini operativi, l’Ebitda reported si tinge di rosso per 70mila euro, da un valore positivo di 0,2 milioni del pari periodo di confronto, in relazione all’aumento dei costi riconducibile, principalmente, al sostenuto sviluppo del business negli Stati Uniti. Il gruppo ha inoltre registrato maggiori ammortamenti connessi, tra l’altro, ai costi di quotazione e al brevetto Hgsc.

L’Ebit passa pertanto da 0,1 milioni di utile del primo semestre 2017 a un risultato negativo per 0,3 milioni (dato proforma Ebit positivo di 0,3 milioni circa).

Il conto economico si chiude infine con una perdita netta di competenza del gruppo di 0,3 milioni, rispetto all’utile netto di 0,1 milioni del pari periodo di confronto (0,2 milioni l’utile netto proforma).

Stato Patrimoniale

Dal lato patrimoniale, al 30 giugno 2018 l’indebitamento finanziario netto ammontava a 1,2 milioni, non recependo ancora i 2 milioni di mezzi freschi introitati con l’ingresso in Borsa. Nei primi sei mesi il gruppo ha sostenuto investimenti per circa 0,6 milioni e, data la natura del business, sono prevalentemente costituiti da immobilizzazioni finanziarie necessarie per lo svolgimento dei processi autorizzativi delle pipeline delle partecipate. I dati proforma mostrano invece un aumento dell’indebitamento finanziario netto a 5,5 milioni (4,6 milioni a fine 2017).

Ratio

L’analisi dei ratio di bilancio evidenzia un’ottima redditività per l’azionista nel biennio 2016/17. Positivi anche gli indicatori basati sulla redditività operativa anche se si attestano su valori lontani dal Roe. I dati del 2018 non risultano significativi.

Gli Indicatori di Borsa presentano una valutazione equilibrata, con aspettative di aumento della capitalizzazione più che compensate dal miglioramento della marginalità di bilancio.

Outlook

In relazione alle positive prospettive dei mercati esteri di operatività, l’andamento complessivo della gestione consentirà di mantenere margini di contribuzione a doppia cifra nei prossimi esercizi.

L’accordo di co-development siglato con ReneSola dovrebbe consentire al gruppo di coprire i costi fissi della struttura locale per i prossimi 3 anni, mentre l’accordo sottoscritto con un primario operatore finanziario americano permetterà la vendita di un terzo della pipeline statunitense nel prossimo triennio.

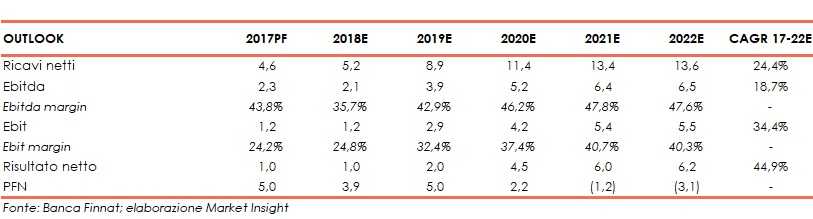

A fine ottobre Banca Finnat ha avviato la copertura sul titolo Renergetica. Gli analisti stimano per il periodo 2018-2022 una crescita dei ricavi ad un tasso composto medio annuo pari al 24,4%, con un valore atteso a 13,6 milioni nel 2022, dai 4,6 milioni dell’esercizio proforma 2017. Volano della crescita il sostenuto sviluppo del business development core (Cagr +38%), che dovrebbe raddoppiare nel 2019 grazie alla crescita in Cile ed in particolare in Usa. Nel 2021 gli analisti stimano un maggiore apporto del mercato colombiano, partito nella seconda metà del 2018. A doppia cifra anche l’incremento dell’Ebitda, con un Cagr pari al 18,7%, a circa 6,5 milioni a fine periodo. In termini di marginalità netta, l’Ebit dovrebbe raggiungere 5,5 milioni nel 2022, con un Cagr del 34,4%. Da ultimo, il risultato netto d’esercizio è atteso dagli analisti a 6,2 milioni a fine periodo previsionale, rispetto ai 0,964 milioni del 2017 pro forma (Cagr +45%).

In base alle stime indicate, l’indebitamento finanziario netto nel 2018 beneficerà dell’introito derivante dal collocamento su Aim, pari a 2 milioni, dovrebbe invece risalire a 5 milioni nel 2019 a seguito degli investimenti per lo sviluppo in Usa e Colombia. E’ atteso poi in calo nel 2020 a 2,2 milioni per poi passare a liquidità netta per oltre 3 milioni a fine periodo previsionale.

Punti di forza

- Il gruppo opera su mercati internazionali che presentano opportunità di sviluppo promettenti

- Presenza internazionale in progressiva espansione

- Importante track record di sviluppo e competenze in tutti i segmenti delle renewables

- Proprietaria dell’innovativo software di controllo HybridGrid Smart Controller (HGSC), per l’ottimizzazione delle reti ibride, caratterizzato da elevate prestazioni e affidabilità.

Punti di debolezza

- Rischi derivanti da possibili ritardi con riferimento alle tempistiche di esecuzione dei progetti

- Il gruppo è esposto a rischi che potrebbero scaturire dai rapporti tra i vari Paesi in cui svolge le proprie attività.

- Il profilo internazionale comporta un’esposizione dei risultati economici e finanziari alle fluttuazioni dei tassi di cambio.

- Lo sviluppo e l’esercizio di impianti di produzione di energia da fonte rinnovabile sono soggetti a procedure amministrative particolarmente lunghe e complesse. Tali autorizzazioni potrebbero non essere rilasciate o subire dei ritardi, anche significativi, rispetto alle tempistiche di norma previste.

Opportunità

- Il mercato delle reti ibride è uno dei segmenti a più elevato tasso di crescita nei prossimi anni. In particolare è atteso un notevole sviluppo in specifici paesi caratterizzati da reti elettriche nazionali incomplete e/o deboli, come Africa, Sud America e Asia, ed in generale nelle isole, caratterizzate da reti elettriche isolate.

Minacce

- Renergetica opera in un settore caratterizzato da elevate barriere all’entrata ma potenzialmente appetibile sia per soggetti italiani che da multinazionali.

Analisi tecnica

Primi mesi di quotazione decisamente positivi per Renergetica i cui valori hanno più che raddoppiato il prezzo di IPO, giungendo a toccare un top a 4,70 euro, per poi avviare un movimento di storno caratterizzabile, per l’intensità, come prese di beneficio, nell’ultimo bimestre.

Lo scenario, osservabile anche dagli indicatori algoritmici, al momento non mostra inversioni di tendenza anche le quotazioni del titolo sono giunte in prossimità di importanti livelli di supporto.

Tecnicamente il cedimento dei 3,25 euro fornirebbe un’indicazione di debolezza nel breve periodo in grado di facilitare un ritorno verso il supporto psicologico osservabile a 3 euro prima e verso il livello statico dei 2,50 euro in caso di ulteriore discesa.

Segnali di forza, in grado di modificare la tendenza neutrale osservabile nell’ultimo mese, sarebbero da condizionare al superamento dei 4 euro.