Con il piano industriale 2019-2022 Saras mette in campo tutte le azioni necessarie a cogliere i benefici di uno snodo cruciale per il mercato della raffinazione, ovvero l’introduzione della normativa IMO. Regolamento che dovrebbe portare a un incremento dei margini di raffinazione e dei crack spread dei prodotti raffinati, spingendo la redditività del gruppo. Accanto a questo, Saras punterà su un piano di investimenti da 830 milioni, che include la manutenzione dell’impianto IGCC e l’ampliamento della capacità produttiva del segmento Eolico. Il tutto grazie a una solida generazione di cassa operativa in grado di sostenere gli investimenti e di mantenere il payout ratio sui livelli attuali.

Saras ha pubblicato l’aggiornamento annuale del piano industriale 2019-2022.

Si tratta di un periodo nel quale il gruppo sardo prevede la prosecuzione del ciclo positivo del business della raffinazione, grazie in particolare all’introduzione della normativa IMO che imporrà la riduzione del contenuto di zolfo nei fumi dei motori marini dal 3,5% allo 0,5% a partire dal 1° gennaio 2020.

Ciò dovrebbe aumentare il valore del diesel a sfavore dell’olio combustibile e dei grezzi ad alto contenuto di zolfo, con implicazioni positive per i margini di raffinazione per gli impianti ad alta conversione come quello di Saras.

Sono infatti in fase di ultimazione le attività necessarie per poter commercializzare direttamente combustibili marini, dotando così la società a partire del 2H 2019, di un servizio di bunkeraggio sia per le navi di passaggio che per quelle in arrivo al porto, grazie anche a una collocazione geografica favorevole.

Quest’azione si inserisce all’interno delle quattro priorità strategiche individuate dal gruppo per cogliere al meglio lo scenario favorevole: il completamento del ciclo di investimenti, l’ottimizzazione della produzione e il miglioramento delle performance, il consolidamento del modello di business basato sulla gestione integrata della supply chain e l’ottimizzazione dei costi.

Pilastri che saranno sostenuti da investimenti in arco di piano pari a 830 milioni, inclusi quelli ordinari sulla manutenzione della capacità produttiva che saranno concentrati tra il 2019 e il 2020 e 23 milioni per l’ampliamento a 126 MW del parco eolico di Uliassai.

Verranno inoltre fatti investimenti nel miglioramento dell’affidabilità, nelle normative HSE e nell’efficienza, che porteranno a benefici sull’Ebitda dai 15 milioni del 2019 a 65 milioni nel 2022, oltre al proseguimento del piano di digitalizzazione che a regime avrà un impatto positivo di 15 milioni.

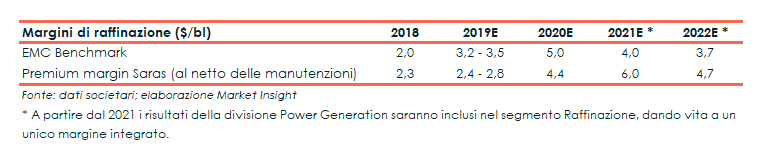

Alla luce di quanto sopra il gruppo conta di generare, all’interno del business della raffinazione, un premio rispetto all’EMC Benchmark al netto delle manutenzioni che dovrebbe passare dei 2,4 – 2,8 $/bl del 2019 ai 6 $/bl del 2021, per poi ridiscendere a 4,7 dollari nel 2022.

Il margine benchmark dovrebbe infatti attestarsi a 3,2 – 3,5 $/bl nel 2019, per poi raggiungere un picco di 5 $/bl nel 2020 e stabilizzarsi nei due anni successivi.

Il margine benchmark dovrebbe infatti attestarsi a 3,2 – 3,5 $/bl nel 2019, per poi raggiungere un picco di 5 $/bl nel 2020 e stabilizzarsi nei due anni successivi.

Per quanto riguarda invece i crack spread, il crack spread del diesel è previsto raggiungere i 17,5 $/bl nel 2019 (14,2 $/bl nel 2018), anticipando già nel secondo semestre gli effetti della normativa, per poi toccare un picco di 21 $/bl nel 2020 e attestarsi poco sotto quel livello nei due anni successivi.

Il crack spread della benzina, invece, è stimato passare dai 8 $/bl del 2018 ai 7,4 $/bl nel 2019, per poi crescere fino ai 9 $/bl attesi nel 2022.

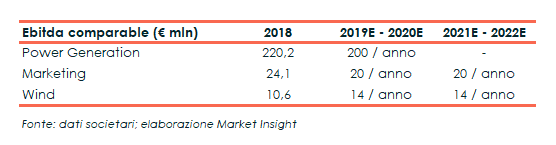

La divisione Power Generation dovrebbe invece generare un Ebitda di circa 200 milioni all’anno nei primi due anni, per poi venire inclusa nel segmento Raffinazione per riflettere il nuovo assetto produttivo integrato.

Dopo il primo semestre del 2021 scadrà infatti la vantaggiosa tariffa CIP6/92 e a quel punto avrà inizio la manutenzione decennale per poter dare un ulteriore decennio di vita all’impianto. Dal 2022 l’impianto IGCC tornerà dunque ad operare a condizioni di mercato, destinando però un terzo della produzione all’autoconsumo.

La divisione Marketing dovrebbe generare un Ebitda comparable di 20 milioni all’anno, mentre il risultato del segmento Eolico è atteso a circa 14 milioni all’anno, considerando la nuova capacità che entrerà in esercizio nella seconda parte del 2019.

La divisione Marketing dovrebbe generare un Ebitda comparable di 20 milioni all’anno, mentre il risultato del segmento Eolico è atteso a circa 14 milioni all’anno, considerando la nuova capacità che entrerà in esercizio nella seconda parte del 2019.

Tutto ciò permetterà una generazione di cassa dalla gestione operativa di complessivi 2.100-2.200 milioni in arco di piano, che permetteranno sia di far fronte al piano di investimenti sia di mantenere dividendi con un payout ratio tra il 40 e il 60 per cento dell’utile netto comparable.