La società, nata a maggio 2018 dalla business combination tra Modelleria Brambilla e Co.Stamp Tools, punta a fornire un’offerta completa, sia a livello di processo che di prodotto, beneficiando inoltre dell’ampliamento della presenza geografica e della clientela. “Siamo estremamente soddisfatti della perfetta integrazione fra due realtà leader nella propria nicchia di mercato, alta pressione e bassa pressione/gravità, che insieme ci consentono di proporci agli OEM e Tier1 come l’unico player a livello mondiale in grado di offrire soluzioni complete in termini di processi e prodotti” ha commentato Marco Corti, P e AD di Costamp. Nel percorso di crescita un ruolo chiave è svolto dall’attività di ricerca e sviluppo, che vede in PUZZLE_DIE, nuova tecnologia proprietaria sviluppata allo scopo di allungare la vita degli stampi in alluminio, la sfida più interessante per cogliere lo sviluppo di un mercato di riferimento che tende a un sempre maggiore utilizzo dell’alluminio.

Costamp Group è leader nella progettazione, produzione e vendita di stampi per la componentistica destinata al settore automotive.

È il risultato della business combination tra Modelleria Brambilla, quotata dal 2014 sul mercato Aim e specializzata nella bassa pressione e nella colata a gravità (LPDC & Gravity), e Co.Stamp, attiva nella pressofusione (HPDC) e nella plastica.

La nuova Costamp è in grado di proporre un’offerta completa a OEM e Tier1 sia a livello di processi che di prodotti, grazie alla complementarietà dei due player. La perfetta compatibilità tra le due realtà sarà il punto di partenza per la crescita futura, che sfrutterà il cross-selling di prodotti e reti di vendita.

I dati pro-forma del primo semestre 2018 mostrano una crescita a due cifre percentuali del fatturato a 31,5 milioni (+19,7%) e dell’Ebitda a 2,8 milioni (+50%). Più che raddoppiato l’Ebit a 1,6 milione, mentre l’utile netto passa da 122mila euro a 0,7 milioni

A livello patrimoniale, l’indebitamento finanziario netto è lievemente diminuito a 26,1 milioni dai 29,9 milioni di fine 2017. Valore che dovrebbe migliorare leggermente anche per effetto del previsto aumento di capitale da massimi 5 milioni, destinato ad investitori istituzionali.

La struttura più solida renderà Costamp pronta a cogliere i benefici dell’evoluzione del mercato dell’automotive, caratterizzata dallo sviluppo della mobilità sostenibile e dal sempre maggiore utilizzo dell’alluminio, tipologia di prodotti nella quale il gruppo è leader e per cui la società sta sviluppando il progetto PUZZLE_DIE.

Value Track si esprime positivamente in merito alla crescita e alle sinergie derivanti dall’aggregazione Gli analisti stimano per il periodo 2018-2020 una crescita dei ricavi fino a raggiungere 83 milioni a fine piano, con un cagr del 12,7%, ed un miglioramento dei principali indicatori economici che porteranno a un utile netto atteso a fine periodo a 5,9 milioni dai 0,4 milioni di fine 2017.

La business combination tra Modelleria Brambilla e Co.Stamp

La nuova Costamp nasce dalla fusione inversa tra Modelleria Brambilla e Co.Stamp Srl.

Lo scorso febbraio Modelleria Brambilla ha infatti portato a termine un aumento di capitale per complessivi 62,6 milioni con l’emissione di 38.655.000 azioni ordinarie al prezzo di 1,62 euro.

L’aumento è stato interamente sottoscritto da Co.Stamp Srl mediante il conferimento del 100% Co.Stamp Tools, newco in cui la vecchia Co.Stamp aveva trasferito le proprie attività operative. Al termine dell’operazione Co.Stamp Srl deteneva il 90,97% del capitale di Modelleria Brambilla.

La controllante ha perciò proceduto a lanciare un’Opa totalità sulle azioni di Modelleria Brambilla e su quelle rivenienti dall’eventuale integrale conversione del Poc, al termine delle quali ha raggiunto una quota del 97,88% del capitale di Modelleria Brambilla, che nel frattempo ha cambiato denominazione in Costamp Group.

In agosto Co.Stamp ha poi concluso l’accelerated bookbuilding sul 4,35% delle azioni della società (1.849.200 azioni ordinarie) al prezzo di Opa, ripristinando parzialmente il flottante (6,30%) che dovrebbe tornare nei prossimi mesi alla soglia minima.

Inoltre, nei prossimi mesi la società dovrebbe eseguire un nuovo aumento di capitale da massimi 5 milioni destinato ad investitori istituzionali, allo scopo di garantire nuove risorse finanziarie utili alla crescita sia interna che esterna.

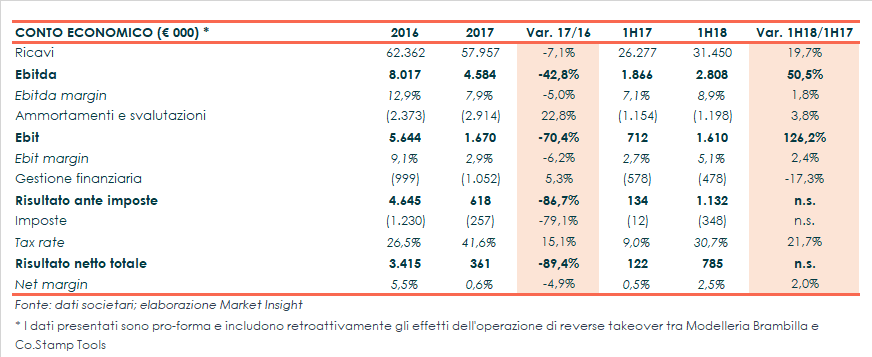

Conto Economico

A fine comprendere al meglio l’andamento del nuovo gruppo nato nel primo semestre 2018, la società ha presentato i bilanci consolidati pro-forma per include l’andamento di Modelleria Brambilla (ora Costamp Group), di Costamp Tools e Modelleria Ara, acquisita da Modelleria Brambilla nel giugno 2017.

Dalla lettura del conto economico pro-forma, si evidenzia un incremento a due cifre del fatturato consolidato a 31,45 milioni (+19,7%).

Nella gestione operativa, l’Ebitda è aumentato del 50,5% a 2,8 milioni, con un’incidenza sul fatturato dell’8,9% (+180 basis point), mentre l’Ebit è più che raddoppiato a 1,6 milioni, con un ros salito al 5,1% (+240 basis point).

Il periodo si è chiuso con un utile netto di 785 mila euro, in decisa crescita rispetto ai 122 mila evidenziati nel primo semestre 2017.

Dalla lettura dei dati proforma 2017 e 2016 emerge una riduzione del fatturato del 7,1% e un calo del 42,8% dell’Ebitda a 4,6 milioni, principalmente per effetto del dieselgate che ha rallentato i processi di investimento delle case automobilistiche. Inoltre, il dato del 2016 beneficiava di un ordine da 5 milioni da parte di FCA relativo alla divisione Plastic.

Dalla lettura dei dati proforma 2017 e 2016 emerge una riduzione del fatturato del 7,1% e un calo del 42,8% dell’Ebitda a 4,6 milioni, principalmente per effetto del dieselgate che ha rallentato i processi di investimento delle case automobilistiche. Inoltre, il dato del 2016 beneficiava di un ordine da 5 milioni da parte di FCA relativo alla divisione Plastic.

Il risultato d’esercizio si è dunque ridotto dell’89,4% a 361 mila euro scontando, oltre ai fattori sopracitati, oneri non ricorrenti connessi al reverse takeover e per l’acquisizione di Modelleria Ara per 0,8 milioni, minusvalenze da cessioni di macchinari per 0,6 milioni e perdite su cambi per 0,1 milioni.

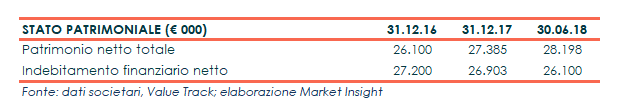

Stato Patrimoniale

A livello patrimoniale, l’indebitamento finanziario netto è lievemente diminuito a 26,1 milioni rispetto ai 29,9 milioni di fine 2017. Entità che dovrebbe migliorare nel corso del 2018, grazie ad un aumento di capitale da massimi 5 milioni rivolto a investitori istituzionali e già approvato dal CdA e dal collocamento privato delle azioni acquisite da Co.Stamp Srl in sede di Opa.

In progressivo aumento il patrimonio netto che a fine giugno 2018 ha raggiunto 28,2 milioni ed include, oltre all’equity di Modelleria Brambilla e della vecchia Co.Stamp, la differenza di circa 12 milioni tra il corrispettivo riconosciuto e il valore delle attività e delle passività nette acquisite di Modelleria.

In progressivo aumento il patrimonio netto che a fine giugno 2018 ha raggiunto 28,2 milioni ed include, oltre all’equity di Modelleria Brambilla e della vecchia Co.Stamp, la differenza di circa 12 milioni tra il corrispettivo riconosciuto e il valore delle attività e delle passività nette acquisite di Modelleria.

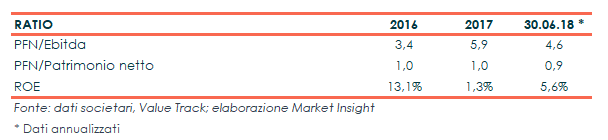

Ratio

Valori discontinui per i principali indicatori di bilancio risultanza di un andamento altalenante dei risultati del periodo in esame, ad eccezione del rapporto di indebitamento che si mantiene equilibrato.

Si ricorda che la società presenta un esiguo flottante, passato nell’agosto 2018 da circa il 2% al 6,3%, attraverso un processo di accelerated bookbuilding rivolto ad investitori istituzionali italiani ed esteri. Gli analisti di Value Track, oltre alla crescita dei margini, si attendono ulteriori mosse volte ad aumentare il flottante e rendere più significativi i prezzi delle azioni e i volumi scambiati.

Si ricorda che la società presenta un esiguo flottante, passato nell’agosto 2018 da circa il 2% al 6,3%, attraverso un processo di accelerated bookbuilding rivolto ad investitori istituzionali italiani ed esteri. Gli analisti di Value Track, oltre alla crescita dei margini, si attendono ulteriori mosse volte ad aumentare il flottante e rendere più significativi i prezzi delle azioni e i volumi scambiati.

Strategia di crescita

Strategia di crescita

Il progetto di sviluppo di Costamp poggia sulla necessità di integrare le due strutture, sfruttando l’ampliamento del perimetro per rinforzare la propria posizione sui mercati geografici e di prodotti, senza dimenticare l’importanza dell’attività di ricerca e sviluppo.

Il management ha dunque individuato cinque linee guida strategiche per massimizzare le sinergie della nuova realtà:

- lo sviluppo del cross-selling sulla divisione LPDC di Modelleria Brambilla sfruttando il network di Co.Stamp;

- l’organizzazione del flusso di lavoro attraverso il concetto di “make or buy”, ovvero rivedere la strategia produttiva concentrandosi sui processi a più alto valore aggiunto;

- la creazione di una nuova linea premium nella divisione HPDC in scia allo sviluppo di PUZZLE_DIE, che arriverà sul mercato dal 2019;

- lo sviluppo di partnership con OEM e Tier1, ovvero la parte alta della supply chain, su alcuni progetti specifici caratterizzati da un’elevata innovazione per diventare partner unici di Tier1 internazionali;

- adottare un approccio “glocal”, cioè sfruttare il perimetro allargato per presidiare in maniera diretta i paesi in cui operano OEM e Tier1, consolidandosi nei mercati attuali ed espandendosi in nuove aree geografiche come Cina e India.

Il tutto inserito in un contesto di mercato che vede, per il settore dell’automotive, come principale trend la corsa verso una mobilità sostenibile e al conseguente maggiore utilizzo di componenti in alluminio. Inoltre, il mercato di riferimento sembra essere indirizzato verso la presenza sempre più numerosa di partnership e joint venture tra i fornitori e la concentrazione della produzione in nuovi mercati come l’Europa dell’Est, Stati Uniti, Messico e Cina.

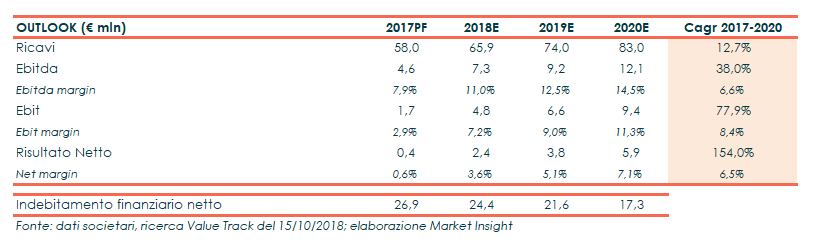

Gli analisti di Value Track si esprimono positivamente in merito alla crescita e alle sinergie derivanti dall’aggregazione.

Gli analisti stimano per il periodo 2018-2020 una crescita dei ricavi ad un cagr del 12,7%, sostenuti sia dalla vendita di tecnologie di pressofusione a bassa e ad alta pressione sia dalla progressiva penetrazione nel mercato di “Puzzle Die”, con un valore atteso a 83 milioni nel 2020, dai 58 milioni dell’esercizio proforma 2017.

Gli analisti stimano per il periodo 2018-2020 una crescita dei ricavi ad un cagr del 12,7%, sostenuti sia dalla vendita di tecnologie di pressofusione a bassa e ad alta pressione sia dalla progressiva penetrazione nel mercato di “Puzzle Die”, con un valore atteso a 83 milioni nel 2020, dai 58 milioni dell’esercizio proforma 2017.

A doppia cifra anche l’incremento dell’Ebitda a oltre 12 milioni a fine periodo, con un Cagr pari al 38%, grazie all’esternalizzazione delle produzioni a basso valore e alla commercializzazione di “Puzzle Die”, con un Ebitda margin al 14,5% nel 2020. In termini di marginalità netta, l’Ebit dovrebbe raggiungere 9,4 milioni a fine periodo, con un Cagr del 77,9%. Da ultimo, il risultato netto d’esercizio è atteso dagli analisti a 5,9 milioni a fine periodo previsionale, rispetto ai 0,4 milioni del 2017 pro forma.

Sul fronte patrimoniale l’indebitamento finanziario netto previsto in progressivo calo è stimato a 17,3 milioni, dai 26,9 milioni proforma di fine 2017, grazie alla gestione del capitale circolante che dovrebbe migliorare la generazione di cassa.

Punti di forza

Completezza dell’offerta: Costamp copre la totalità dei processi, ovvero pressofusione, bassa pressione e colata a gravità, e dei prodotti (alluminio, acciaio, ghisa e plastica).

Servizi: il gruppo si occupa dell’intero processo produttivo, dalla progettazione al post-vendita. In particolare, ha la facoltà di testare nei propri impianti i prodotti, in modo tale da permettere una personalizzazione in base alle esigenze del cliente anche in fase avanzata della produzione.

Posizionamento nella supply chain: avendo una divisione che si occupa della progettazione degli stampi, Costamp è in grado di relazionarsi, oltre che con i Tier1, direttamente con gli OEM per sviluppare congiuntamente i prodotti.

Punti di debolezza

Concentrazione della clientela: il giro d’affari del gruppo è generato per il 60% dal 25% della clientela. Più nello specifico, i due clienti principali del gruppo hanno generato nel 2017 il 50% dei ricavi totali mentre gli altri sei clienti più importanti un altro 35 per cento.

Opportunità

Alluminio ed e-mobility: il mercato dell’automotive si sta sempre di più indirizzando verso la mobilità sostenibile, ovvero veicoli dotati di motori ibridi o elettrici molto pesanti. Diventa necessario dunque ridurre il peso dei veicoli e per farlo si utilizzerà sempre di più l’alluminio, materiale più leggero e aerodinamico nel quale Costamp detiene una posizione di leadership.

PUZZLE_DIE: il gruppo lancerà una nuova linea premium nel segmento HPDC collegato a PUZZLE_DIE, nuova tecnologia proprietaria sviluppata nell’ambito del programma europeo HORIZON2020 allo scopo di allungare la vita degli stampi in alluminio.

Minacce

Dazi sulle auto: la politica protezionistica adottata dal Presidente americano Donald Trump non sta risparmiando il settore automotive, la cui crescita potrebbe essere frenata dalle guerre commerciali.

Car sharing: lo sviluppo della mobilità condivisa, nei prossimi anni, potrebbe frenare la crescita della produzione di automobili.

Analisi Tecnica

Andamento negativo nell’ultimo trimestre per il titolo Costamp, successivo ad una fase neutrale caratterizzata da una formazione di tipo triangolare.

Il cedimento del lato inferiore del canale indicato ha determinato l’avvio di una fase ribassista che ha proiettato le quotazioni verso i 2,20 euro, prima area target ottenibile dalla proiezione della base della figura indicata.

Tecnicamente, segnali di inversione della tendenza in essere sarebbero da associare al superamento dei 2,60 euro, mentre il cedimento dell’area indicata potrebbe favorire l’aggiornamento dei minimi fin qui raggiunti.