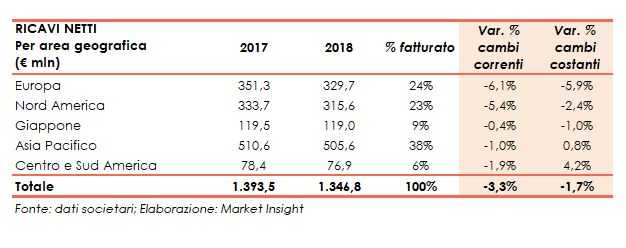

Salvatore Ferragamo ha pubblicato i conti dell’esercizio 2018 che ha visto ricavi in calo del 3,3% a cambi correnti a 1,3 miliardi e dell’1,7% a cambi costanti.

A cambi correnti, si riscontra una diminuzione in tutte le geografie, mentre a cambi costanti l’Asia Pacifico segna un +0,8% e il Centro e Sud America crescono del 4,2 per cento.

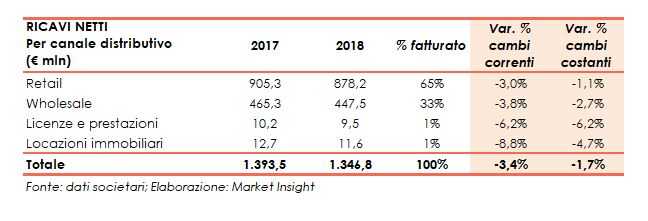

Il canale distributivo retail ha registrato ricavi pari a 878,2 milioni in diminuzione del 3% (-1,1% a cambi costanti), con un andamento del -1,3% a tassi e perimetro costanti (like-for-like), rispetto allo stesso periodo del 2017, soprattutto a causa dei minori ricavi del canale secondario. Il canale wholesale ha riportato una contrazione del 3,8% (-2,7% a cambi costanti) a 448 milioni, penalizzato dal destocking e dalla razionalizzazione strategica.

Al 31 dicembre 2018 la rete distributiva del Gruppo, composta da un totale di 672 negozi, poteva contare su 409 punti vendita diretti e 263 punti vendita monomarca operati da terzi nel canale Wholesale e Travel Retail, nonché sulla presenza nei principali Department Stores e Specialty Stores multimarca.

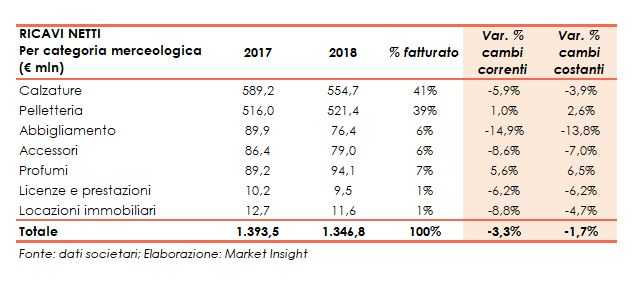

Da un punto di vista merceologico, sia a cambi correnti che a cambi costanti, si registra un arretramento delle calzature, dell’abbigliamento e degli accessori, parzialmente compensato dalla crescita della pelletteria e dei profumi.

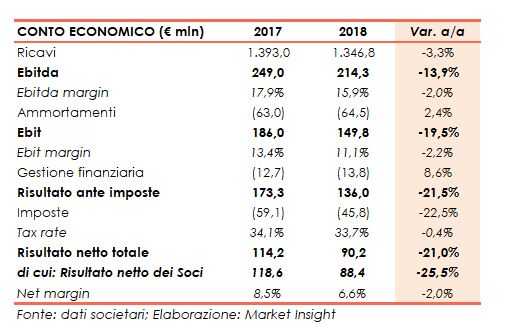

A sua volta l’Ebitda è diminuito del 13,9%, passando dai 249 milioni dell’esercizio 2017 a 214,3 milioni, con un’incidenza percentuale sui ricavi del 15,9% dal 17,9% dello stesso periodo del 2017 sia per il calo del fatturato che per l’aumento dei costi operativi, attribuibile principalmente all’avvio di un percorso di rafforzamento dell’organizzazione e dei processi e alle spese di comunicazione.

Anche l’Ebit è sceso dai 186 milioni dell’esercizio 2017, ai 150 milioni (-19,5%) dell’esercizio 2018, e la sua incidenza percentuale sui ricavi dal 13,4% all’11,1 per cento.

Infine, l’utile netto totale è stato pari a 90 milioni, segnando un decremento del 21% rispetto ai 114,2 milioni del 2017.

Nell’esercizio 2018 gli investimenti hanno assorbito 71 milioni, in diminuzione rispetto agli 88 milioni del 2017, e sono stati allocati principalmente al rinnovamento del network di negozi, al Polo Logistico e ai progetti IT.

Dal lato patrimoniale, l’equity passa da 748 milioni a 780 milioni, mentre le disponibilità finanziarie nette aumentano da 127 milioni al 31 dicembre 2017 a 169 milioni a fine 2018.

Il Cda proporrà all’assemblea degli azionisti la distribuzione di un dividendo di 0,34 euro per azione (0,38 euro nell’esercizio precedente), in pagamento dal 22 maggio 2019, con data stacco cedola 20 maggio 2019 e record date 21 maggio 2019.