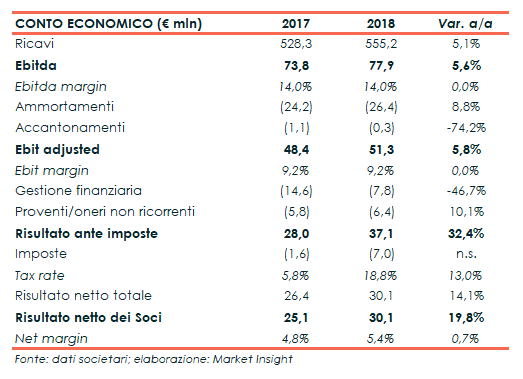

Aquafil ha chiuso il 2018 con un fatturato in crescita del 5,1% a 555,2 milioni in scia al progresso delle vendite di BCF, in particolare in Asia e Stati Uniti. Lo sviluppo dei ricavi si è tradotto nella gestione operativa, anche se la marginalità è stata frenata da maggiori costi logistici. Il progresso si è ampliato nella bottom line dove l’utile netto, grazie anche a una migliore gestione finanziaria, è cresciuto del 20% a 30,1 milioni. Dal lato patrimoniale, l’indebitamento finanziario netto è salito a 157,3 milioni. Infine, il board ha proposto un dividendo di 0,24 euro per azione.

Nel 2018 il giro d’affari consolidato di Aquafil è cresciuto del 5,1% a 555,2 milioni, risentendo di una leggera flessione rilevata nel quarto trimestre.

A livello di prodotto, le vendite di BCF sono cresciute del 6,9% a 408 milioni, grazie anche progressi in Asia Pacific con l’acquisizione degli asset di Invista e negli Stati Uniti nel settore Automotive, dove si è riscontrato il disimpegno di uno dei principali competitor.

In leggero aumento a 52,4 milioni i ricavi dei Polimeri (+1,2%), frenati dal calo registrato nel quarto trimestre per l’utilizzo in-house dei prodotti, mentre i ricavi degli NTF sono rimasti sostanzialmente stabili a 94,8 milioni.

A livello di area geografica, l’EMEA rimane il principale mercato del gruppo (239,5 milioni) nonostante il rallentamento del 6% riscontrato nell’anno, soprattutto legato alla flessione dei BCF nella seconda parte dell’anno e dei polimeri nel 4Q.

Stabili invece le vendite in Italia a 113,3 milioni, sostenute dall’accelerazione rilevata nell’ultima parte dell’anno per gli NTF.

In forte crescita invece il fatturato in Nord America (+15% a 104 milioni), grazie al sopra citato risultato dei BCF nell’Automotive, e in Asia e Oceania (+40% a 98 milioni) sui maggiori ricavi dei BCF.

Nella gestione operativa, l’Ebitda è cresciuto del 5,6% a 77,9 milioni, con un’incidenza sul fatturato stabile al 14 per cento, in scia all’aumento delle vendite.

La marginalità, sostenuta da un miglior mix di vendite, è stata influenzata da maggiori costi logistici e dazi all’importazione dovuti al supporto degli impianti produttivi europei in favore dell’incremento delle vendite in Nord America, che dovrebbero essere recuperati grazie all’ampliamento della capacità produttiva previsto a regime per la seconda parte del 2019.

L’Ebit adjusted ha invece mostrato un incremento del 5,8% a 51,3 milioni, con un margine invariato al 9,2 per cento.

Nella bottom line, l’utile netto di competenza dei soci è cresciuto del 19,8% a 30,1 milioni rispetto ai 25,1 milioni dell’anno precedente.

Risultato reso possibile da un deciso miglioramento della gestione finanziaria, in particolare con la diminuzione delle perdite su cambi, che ha controbilanciato i maggiori oneri straordinari e un aumento del tax rate.

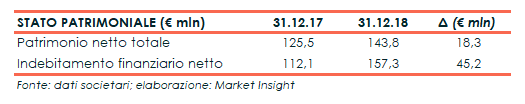

Da lato patrimoniale, l’indebitamento finanziario netto è salito a 157,3 milioni rispetto ai 112,1 milioni rilevati a fine 2017, per effetto di un maggiore impiego del capitale circolante e del pagamento dei dividendi.

Nel periodo sono stati inoltre sostenuti investimenti per 71 milioni legati all’acquisizione degli asset di Invista, all’aumento della capacità in Usa e Cina e alla realizzazione di due Aquafil Carpet Recycling.

Infine, il board ha proposto la distribuzione di un dividendo di 0,24 euro per azione, in linea con quanto distribuito l’anno precedente e corrispondente a un dividend yield di circa il 2,5% rispetto al prezzo di chiusura di ieri.