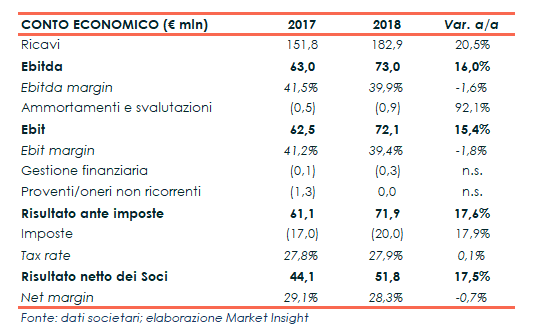

Nel 2018 Gima TT ha evidenziato una crescita a doppia cifra di tutti gli aggregati, a partire da un fatturato in progresso del 20,5% a 183 milioni. In aumento anche la gestione operativa con una marginalità che, seppur in lieve calo, si mantiene vicina al 40% grazie a un quarto trimestre molto positivo. L’esercizio si è chiuso con un utile netto aumentato del 17,5% a 51,8 milioni. Dal lato patrimoniale, la liquidità netta è scesa a 17,7 milioni. Infine, il board ha proposto un dividendo di 0,42 euro e indicato una guidance per il 2019 che, riflettendo una diminuzione del portafoglio ordini, prevede risultati in calo rispetto allo scorso anno.

Gima TT ha chiuso il 2018 con un giro d’affari consolidato in crescita del 20,5% a 182,9 milioni, di cui circa oltre il 90% generato all’estero con buoni risultati in Europa e Asia.

Nella gestione operativa l’Ebitda, ante oneri non ricorrenti per quanto riguarda il 2017, è cresciuto del 16% a 73 milioni, con un’incidenza sul fatturato del 39,9% (-160 basis point).

I margini operativi, seppure in calo, mostrano un deciso recupero rispetto alla contrazione rilevata nei primi nove mesi dell’anno a causa del diverso mix di prodotti, sul quale pesavano linee di packaging di recente introduzione che incrementano la redditività in modo progressivo.

Nel 4° trimestre, infatti, l’Ebitda è cresciuto di oltre il 30% portando un aumento del margine di 770 punti base rispetto al pari periodo dell’anno precedente.

L’Ebit, come sempre appesantito da trascurabili ammortamenti, seppur raddoppiati, ha dunque mostrato un incremento del 15,4% a 72,1 milioni, con un Ros del 39,4% (-180 punti base).

L’esercizio si è chiuso con un utile netto pari a 51,8 milioni, in crescita del 17,5% rispetto all’anno precedente, in assenza di oneri non ricorrenti che è stata in parte controbilanciata dal peggioramento della gestione finanziaria e da un lieve incremento del tax rate.

Dal lato patrimoniale, la liquidità netta è diminuita a 17,7 milioni dai 45,8 milioni di fine 2017, includendo l’esborso di 37 milioni di dividendi, 3 milioni per l’acquisto di azioni proprie e 2,2 milioni per l’acquisto del 20% di AMT Labs.

Il management ha indicato la guidance per il 2019, con ricavi pari a 110 milioni e un Ebitda di circa 40 milioni per effetto del livello di portafoglio ordini di fine 2018, che si attesta a 53,5 milioni contro i 110,4 milioni di fine 2017, e degli ordinativi rilevati da inizio anno.

Infine, il board ha proposto la distribuzione di un dividendo di 0,42 euro per azione, in linea con quanto distribuito nello scorso anno e corrispondente a un dividend yield dell’8,7% rispetto alla quotazione attuale.