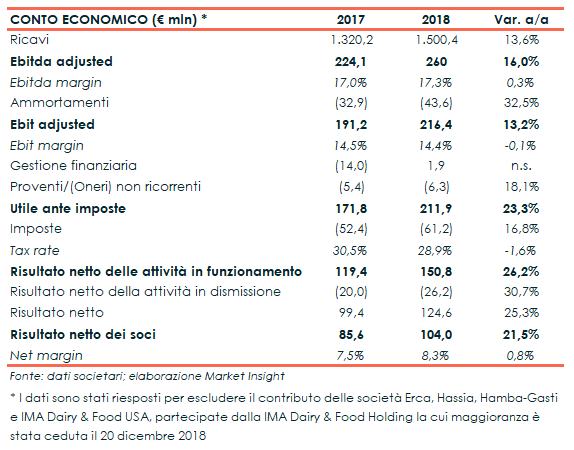

IMA ha chiuso il 2018, anno caratterizzato da molteplici variazioni di perimetro, con un fatturato in crescita del 14% a 1,5 miliardi, grazie al buon andamento organico e al contributo delle neoacquisite. Progresso che si è replicato nella gestione operativa, con l’Ebitda adjusted a 260 milioni (+16%) e l’Ebit adjusted a 216,4 milioni (+13%). Il periodo si è chiuso con un utile netto di competenza dei soci in crescita del 21,5% a 104 milioni. Dal lato patrimoniale, l’indebitamento finanziario netto è aumentato a 184,6 milioni per effetto dell’attività di M&A. Infine, il management si aspetta un’ulteriore crescita di tutti gli aggregati nel 2019 e ha proposto un dividendo di 2 euro per azione.

Nel 2018 il fatturato consolidato di IMA è cresciuto del 13,6% a 1.500,4 milioni, in scia al buon andamento delle vendite di macchine automatiche e linee complete nei mercati di riferimento.

Risultato che, si segnala, è stato riesposto al fine di escludere il contributo delle società Erca, Hassia, Hamba-Gasti e IMA Dairy & Food USA, partecipate dalla IMA Dairy & Food Holding la cui maggioranza è stata ceduta lo scorso 20 dicembre.

La performance è stata sostenuta anche dall’ingresso nel perimetro di Petroncini (ad aprile 2018), TMC (a maggio) e Ciemme (a luglio), che complessivamente hanno generato ricavi per 64,7 milioni; si segnala a parità di perimetro il progresso delle vendite è stato dell’8,7 per cento.

A livello geografico, l’export ha rappresentato circa il 90% del giro d’affari, con uno sviluppo diffuso in tutte le aree del mondo.

Nella gestione operativa l’Ebitda adjusted, ante oneri non ricorrenti, è aumentato del 16% a 260 milioni, con un’incidenza sul fatturato del 17,3% (+30 basis point). In questo caso, il contributo delle neo acquisite è stato pari a 7,8 milioni (crescita a parità di perimetro del 12,5%).

L’Ebit adjusted ha mostrato un incremento del 13,2% a 216,4 milioni, con un margine del 14,4% (-10 basis point), appesantito dai maggiori ammortamenti.

Il periodo si è chiuso con un utile netto di competenza dei soci pari a 104 milioni, aumentato del 21,5% rispetto all’anno precedente.

Il risultato ha beneficiato del minore tax rate e del cambio di segno in positivo della gestione finanziaria, solo parzialmente controbilanciato dall’aumento delle perdite da attività in dismissione o dismesse.

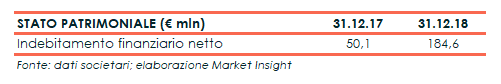

Dal lato patrimoniale, l’indebitamento finanziario netto è salito a 184,6 milioni rispetto ai 50,1 milioni rilevati a fine 2017, includendo l’esborso di 97,7 milioni per l’acquisizione delle società sopra citate e di 8,5 milioni per l’acquisto di azioni proprie.

Nel dato è inoltre incluso l’effetto positivo per 26,8 milioni derivante dalla cessione della maggioranza di IMA Dairy & Food Holding.

Il management ha previsto un’ulteriore crescita per l’anno in corso, sulla spinta della consistenza del portafoglio ordini a fine 2018 (941,5 milioni, +16,7%) e sul buon andamento degli ordinativi nei primi due mesi del 2019.

La guidance, che però non tiene conto degli effetti dell’entrata in vigore del principio contabile IFRS 16, prevede ricavi per 1,58 miliardi e un Ebitda di 260 milioni, con un significativo incremento dell’utile netto.

Infine, il board ha proposto la distribuzione di un dividendo di 2 euro per azione, superiore agli 1,7 euro dell’anno precedente e corrispondenti a un dividend yield di circa il 3% rispetto alla quotazione attuale.