Nell’esercizio chiuso il 31 gennaio 2019 Walmart ha totalizzato ricavi per 510 miliardi di dollari (+2,9% a/a), un Ebitda di 32,6 miliardi (+5,4% a/a) e un risultato netto di 7,2 miliardi (-31,8% a/a). A fine periodo l’indebitamento finanziario netto era pari a 47,7 miliardi.

Nell’esercizio che si è concluso il 31 gennaio 2019, il fatturato di Walmart è salito del 2,9% a/a a 510,3 miliardi di dollari grazie all’andamento di Walmart U.S. in aumento del 4,1% a 331,7 miliardi (65,0% del totale) e di Walmart International, in progresso del 2,3% a 120,8 miliardi (23,7% del totale). In controtendenza Sam’s Club il cui fatturato scende del 2,3% a 57,8 miliardi (11,3% del totale).

Proseguendo con l’analisi del conto economico, nell’esercizio appena concluso l’Ebitda è risultato pari a 32,6 miliardi (Ebitda margin del 6,4%) in crescita del 5,4% rispetto ai 31,0 miliardi dell‘esercizio precedente (Ebitda margin del 6,2%).

A sua volta, l’Ebit avanza del 7,4% dai 20,4 miliardi dell’esercizio chiuso il 31 gennaio 2018 (ros del 4,1%) ai 22,0 miliardi dell’esercizio scorso (ros del 4,3%) grazie al contributo di Walmart U.S. (da 17,0 a 17,4 miliardi) e Sam’s Club (da 915 milioni a 1,5 miliardi) e alla riduzione dei costi corporate (da 2,7 a 1,8 miliardi), il tutto parzialmente compensato dalla performance di Walmart International il cui Ebit scende da 5,2 a 4,9 miliardi di dollari.

Tuttavia, ulteriori oneri per 8,4 miliardi parzialmente compensati dal miglior risultato della gestione finanziaria (negativa per 5,3 miliardi nell’esercizio chiuso il 31 gennaio 2018 e negativa per 2,1 miliardi nell’esercizio scorso) determinano un utile netto pari a 7,2 miliardi (1,4% dei ricavi), in diminuzione del 31,8% rispetto ai 10,5 miliardi dell’esercizio precedente (2,1% dei ricavi).

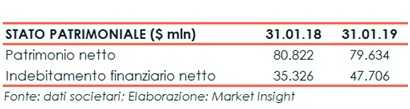

La struttura finanziaria consolidata vede un patrimonio netto che passa dagli 80,8 miliardi di dollari del 31 gennaio 2018 (con un ratio total asset/ equity pari a 2,53x) ai 79,6 miliardi del 31 gennaio 2019 (con un ratio total asset/ equity pari a 2,75x).

L’indebitamento finanziario aumenta da 35,3 miliardi a 47,7 miliardi per coprire il fabbisogno di liquidità generato dall’andamento dei flussi di cassa. Il saldo della componente a breve della pfn al termine dell’esercizio era positivo e pari a 2,5 miliardi (positivo per 1,5 miliardi al 31 gennaio 2018).

In ogni caso i ratios Net debt / Ebitda pari 1,46x e Net debt / Equity pari a 0,60x dimostrano la sostenibilità della struttura finanziaria.

Infine, il calo dell’utile netto porta anche alle alla riduzione del roe dal 13,0% al 9,0%.

I flussi di cassa operativi sono stati pari a 27,8 miliardi e hanno parzialmente finanziato l’attività di investimento netta pari a 24 milioni (10 milioni in asset materiali e 14 milioni in acquisizioni), la distribuzione di dividendi (6,1 miliardi) e il riacquisto di azioni proprie (7,4 miliardi)

Dopo avere toccato il massimo storico sopra i 109 euro il 29 gennaio 2018, apice del movimento ascendente iniziato a novembre 2016 quando l’azione scambiava sui 56,6 usd, è iniziata una fase di realizzo durata la restante parte del primo semestre 2018 che ha riportato il titolo sugli 83,6 usd. A giugno è iniziata una fase di recupero che nonostante il rintracciamento di novembre e dicembre, compatibile con il movimento dell’indice di riferimento Dow Jones, ha riportato l’azione stabilmente al di sopra del supporto statico in area 93,8 usd.